在第一篇专题报告中,我们已经指出虚拟经济并不单单是指股市,从运行方式上,虚拟经济一般包括金融、房地产、无形资产和其他呈现资本化定价方式的各类资产的经济活动。在这里为了后文分析的方便,我们需要对虚拟经济繁荣的真实内涵做一个更加明确的界定。

虚拟经济繁荣的内涵及其与实体经济繁荣的关系

国内外对虚拟经济的定义有好几种界定。我们倾向于从运行方式上,将虚拟经济的真实内涵界定为包括有价证券(包括货币、股票、债券和各种延伸金融产品)、房地产以及其他呈现资本化定价方式的各类资产的经济活动。虽然汉语里对“虚拟”一词的解释是假设或虚构,但我们今天所研究的虚拟资本以及虚拟经济绝对不是虚幻的,而是有着客观内容的客观存在,它的重要性已经脱离实体经济得以体现。因此,从这个意义上讲,虚拟经济繁荣的载体主要包括有价证券和房地产,我们需要分析股市的繁荣和房地产繁荣,但是由于我们研究虚拟经济繁荣的最终落脚点是放在中国资本市场上的,所以分析房地产繁荣也是为了更好地考察中国资本市场的繁荣。

1.虚拟经济繁荣不等同于泡沫经济或经济泡沫

需要指出的是,虚拟经济繁荣,既不等同于经济泡沫,也不等同于泡沫经济。泡沫经济是由于虚假需求的刺激而致使资产与商品的市场价格普遍地、极大地偏离基础价值时的一种经济现象。经济泡沫是正常的价格波动,而当价格波动过度导致经济出问题时,才会成为泡沫经济。

严格意义上讲,经济泡沫是一种局部形态,而泡沫经济是多种经济泡沫交织在一起,相互作用形成一种整体经济形态。而我们所说的虚拟经济繁荣更多是指虚拟经济由萧条逐步走向繁荣的这样一种状态,其中必然伴随着经济泡沫的产生,如果这些经济泡沫越来越膨胀,使得虚拟经济过度繁荣,最终可能导致整个虚拟经济变成一种泡沫经济。

2.虚拟经济繁荣与实体经济繁荣的关系

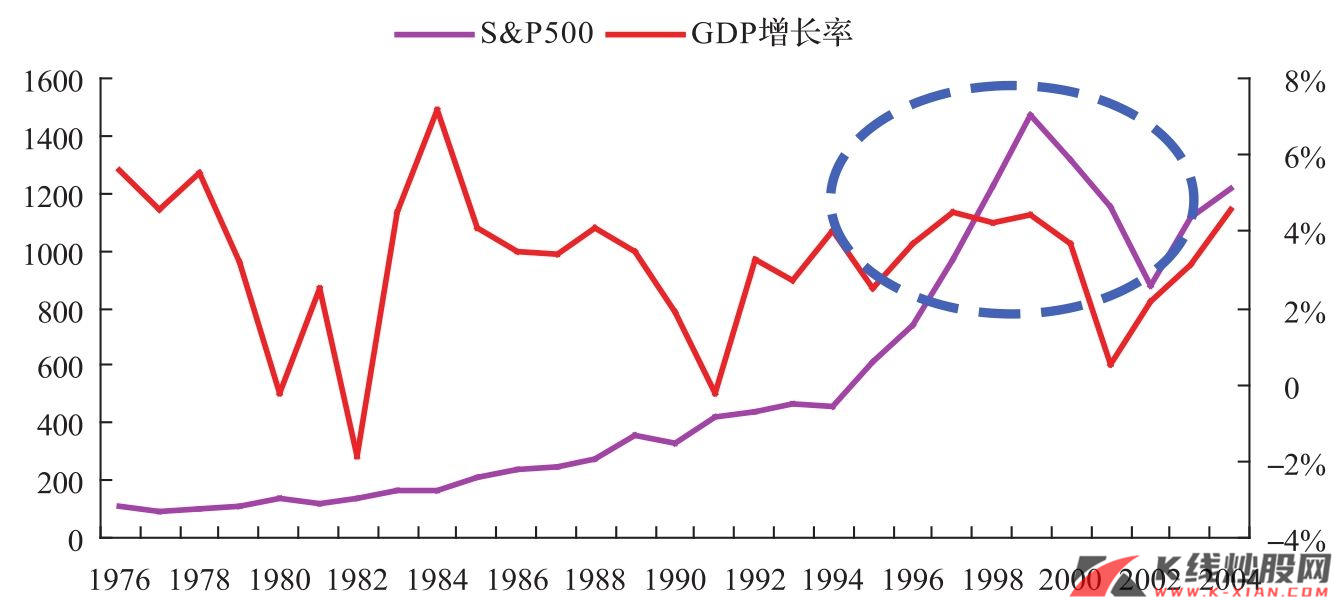

我们并不否认虚拟经济繁荣与实体经济繁荣之间的相互依赖关系,实体经济的繁荣会对虚拟经济的繁荣起到支撑作用,而虚拟经济的繁荣也对实体经济起到平滑周期的作用。很多时候虚拟经济的走势与实体经济的发展是非常一致的,这一点可以从国外股市发展很容易得到证实。我们在前一篇报告也已经着重论述了从国际经验来看,虚拟经济繁荣往往滞后于实体经济的经济周期,并对经济周期起到平滑作用。从图1可以看出,20世纪90年代初期信息高速公路的建设,拉开了美国新经济发展的帷幕,经济增长速度显著提高,实体经济进入新的上升周期,这最终支撑了20世纪末美国的股市大涨,虚拟经济表现出明显的滞后特征,同时随着虚拟经济的繁荣发展,美国的GDP增长减速相对平缓,这说明,投机泡沫在滞后于经济周期的同时,也对经济周期起到一定的平滑作用。

图1 美国的经济周期与股票市场走势

资料来源:CEIC,长江证券研究所

但是,从一个更长的视野来看,虚拟经济大繁荣也是超越周期的。在特定的历史时期,比如工业化后期,伴随着一些临界条件的发生,虚拟经济将走向大繁荣。这种虚拟经济的大繁荣景象,时间的延展可能比较长,因此某种程度上是超越经济周期的,虽然它也有起伏。第一篇专题报告中的一个重要结论是,中国的虚拟经济(专指股票市场)未来几年内不会产生大的投机泡沫,中国离日本20世纪80年代末期的泡沫经济还有一段距离。但是,我们在这里要强调的是,大的投机泡沫不会产生,中国虚拟经济繁荣的起点可能已经来临,正如日本在20世纪60年代后半期股市逐步走好,1966年成为日本20世纪后期虚拟经济大繁荣的起点一样,经过一系列的证券市场制度改善和产品创新,2006年或许将是未来20年中国虚拟经济大繁荣的起点。

工业化中后期的证券市场大繁荣

从主要工业化国家和地区的股市发展史来看,一国进入工业化中后期以后,证券市场都会有一次超越周期的大繁荣出现,比如美国“沸腾的20年代”和日本20世纪80年代的股市大繁荣。而韩国和我国台湾也是如此,与日本的泡沫经济有着很多的相似性,也出现了虚拟经济大繁荣景象。

1.美国:源起于19世纪末的“沸腾的20年代”

美国“沸腾的20年代”,股市出现大繁荣,起点可以追溯到19世纪末20世纪初。经历了第一次世界大战后的短暂衰退,美国在20世纪20年代出现了稳定繁荣的局面,汽车工业及其相关产业,例如炼油、公路等取得极大发展,这种情况下,美国在整个20年代洋溢着一种乐观的“新时代”情绪,而且这种情绪越来越强烈,最终反映到股票市场上。首先是纽约交易所中所谓的大盘股(例如GM)的股票在其竞争对手福特短暂停产转型期间,出现了强劲上涨;然后新技术供应商RCA公司的销售额更是每年增长50%;接着公用事业也强劲上涨,并且带动了股票指数整体上涨,出现了泡沫。如图2所示,道琼斯工业平均指数从20世纪20年代初的72点一路飙升,到1929年达到363的高点,股市在工业化中后期之后迎来了一波大繁荣。

图2 美国20世纪20年代后期股票价格走势

资料来源:陈志武、熊鹏,《泡沫破灭引发经济衰退 重温1929年美国股灾》

2.日本:以20世纪60年代中后期为起点的股市大繁荣

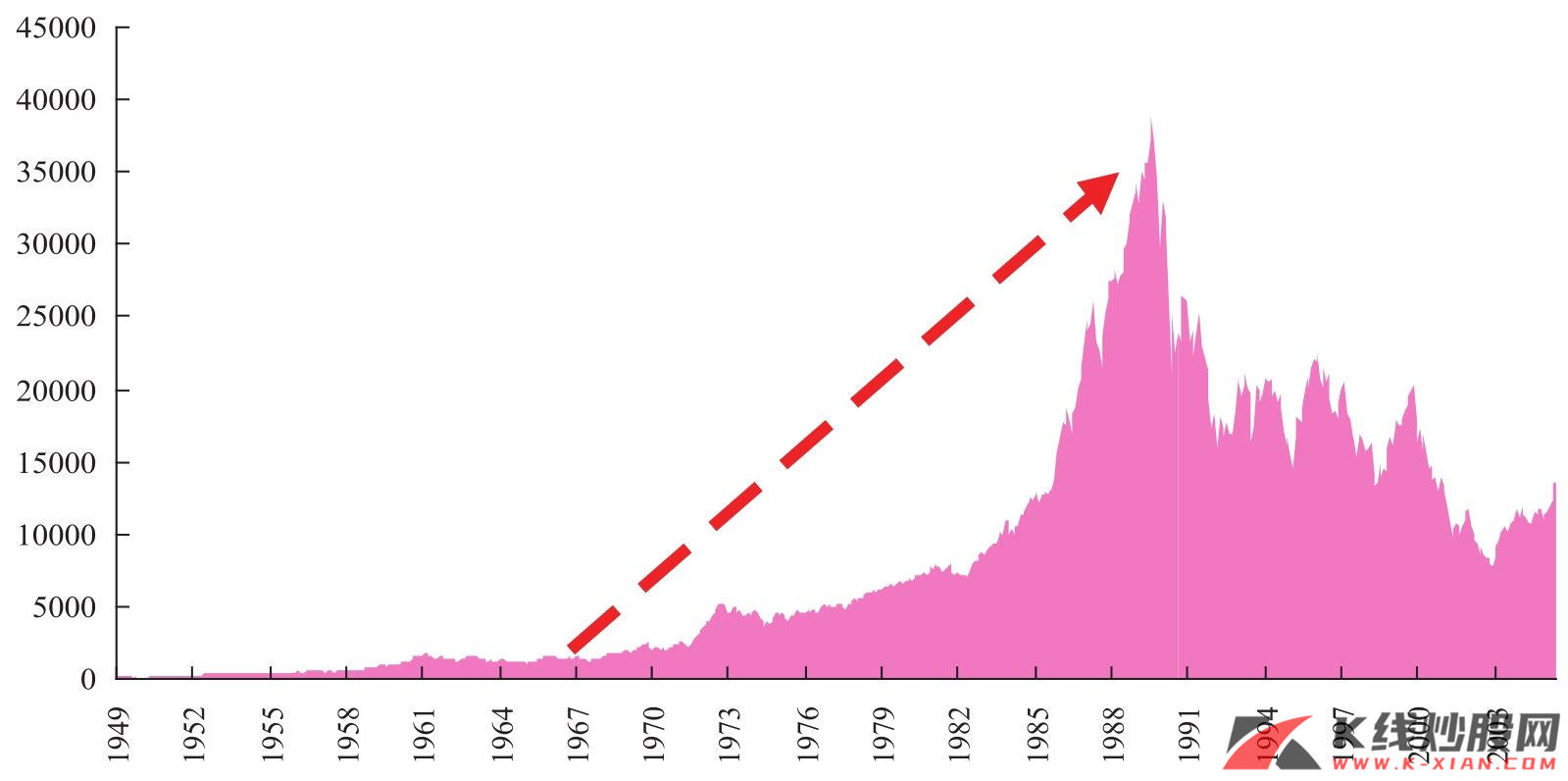

日本20世纪80年代的股市大繁荣以及随后陷入泡沫经济,已经是大家耳熟能详的话题。随着日本经济的长期极度繁荣,从1961年开始,经过了长达5年的萧条以后,20世纪60年代中期开始,日本的虚拟经济,包括股市和房地产,同时走出了迈向大繁荣的第一步。下面两个图描述的分别是战后日本股市和房地产的走势。日本股市自20世纪60年代中期开始,一路走强,日经225指数最高峰时达到38915.87点。当然,我们不否认日本80年代后期的股市大繁荣带有泡沫经济性质,中国未来未必会沿着这条路走,但是日本股市之所以产生后期的大繁荣,与前期的工业化发展和证券市场的制度创新有着很密切的关系。

图3 日经225指数走势

资料来源:CEIC,长江证券研究所

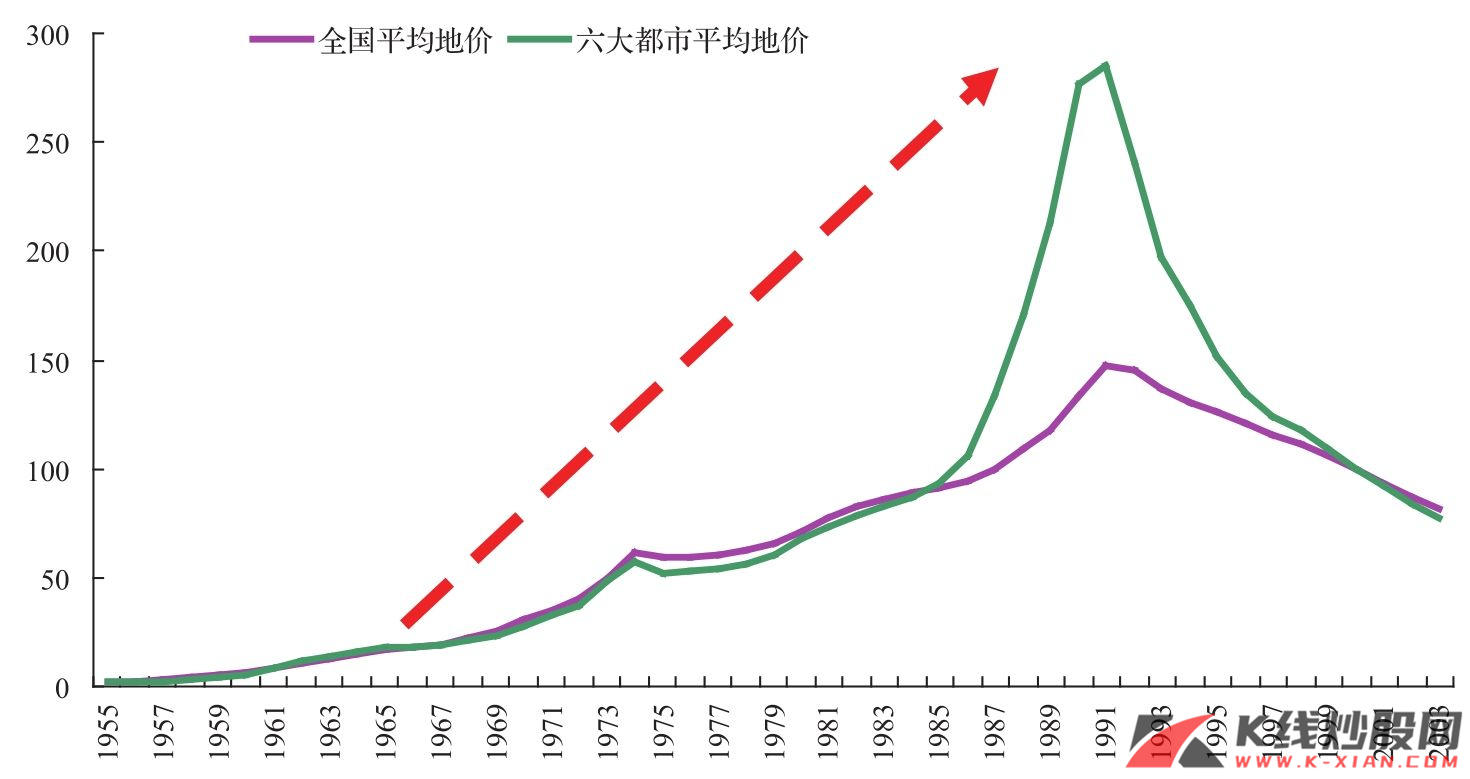

图4 日本全国和六大都市土地价格指数(2000年=100)

资料来源:日本统计局,长江证券研究所

在同一时期,从1966年开始房地产的繁荣呈现加速迹象,日本的房地产也滋生了很大的泡沫。日本在 1955—1989年,地价水平平均上升54倍,东京等六大城市上升128倍。

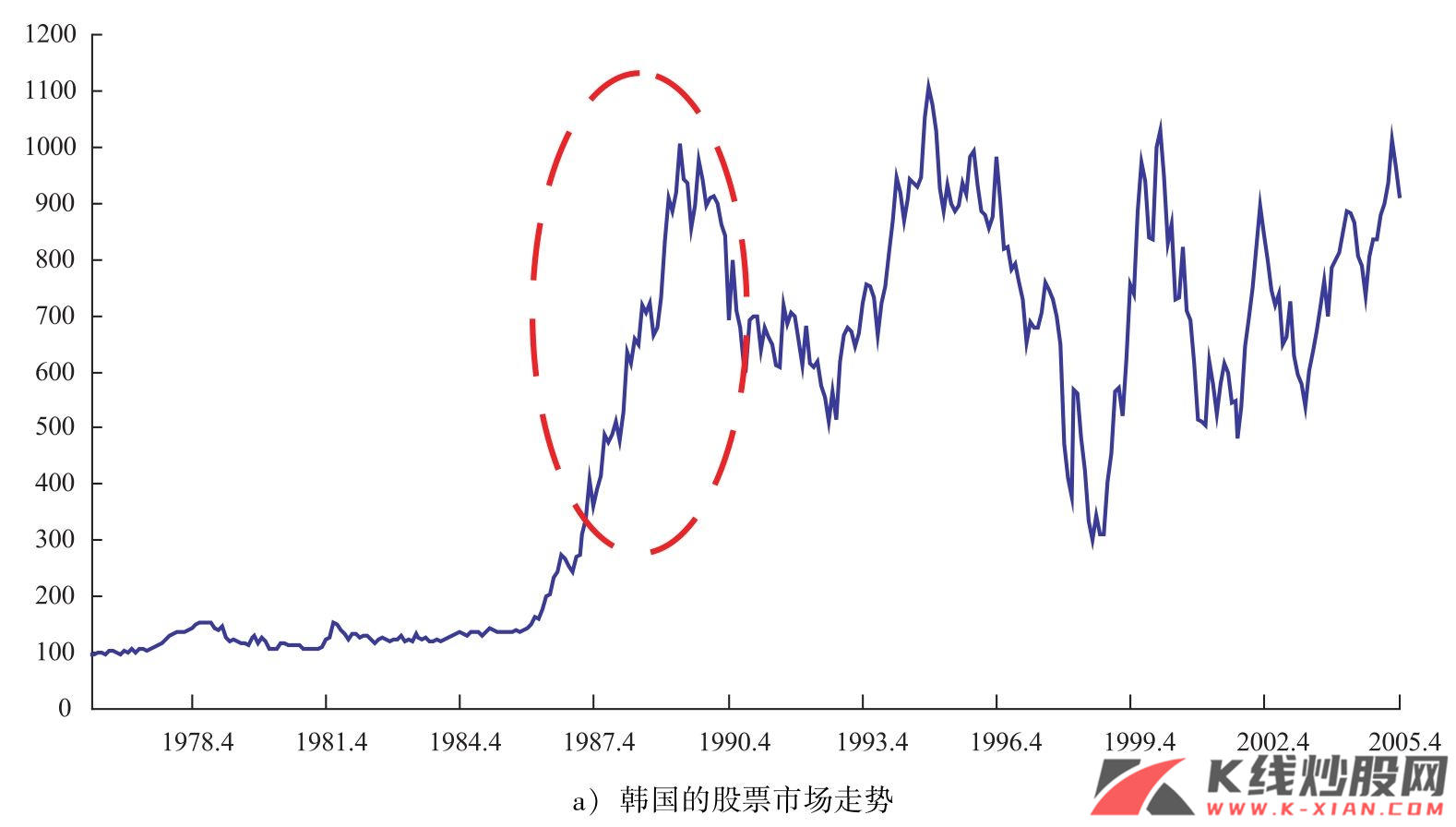

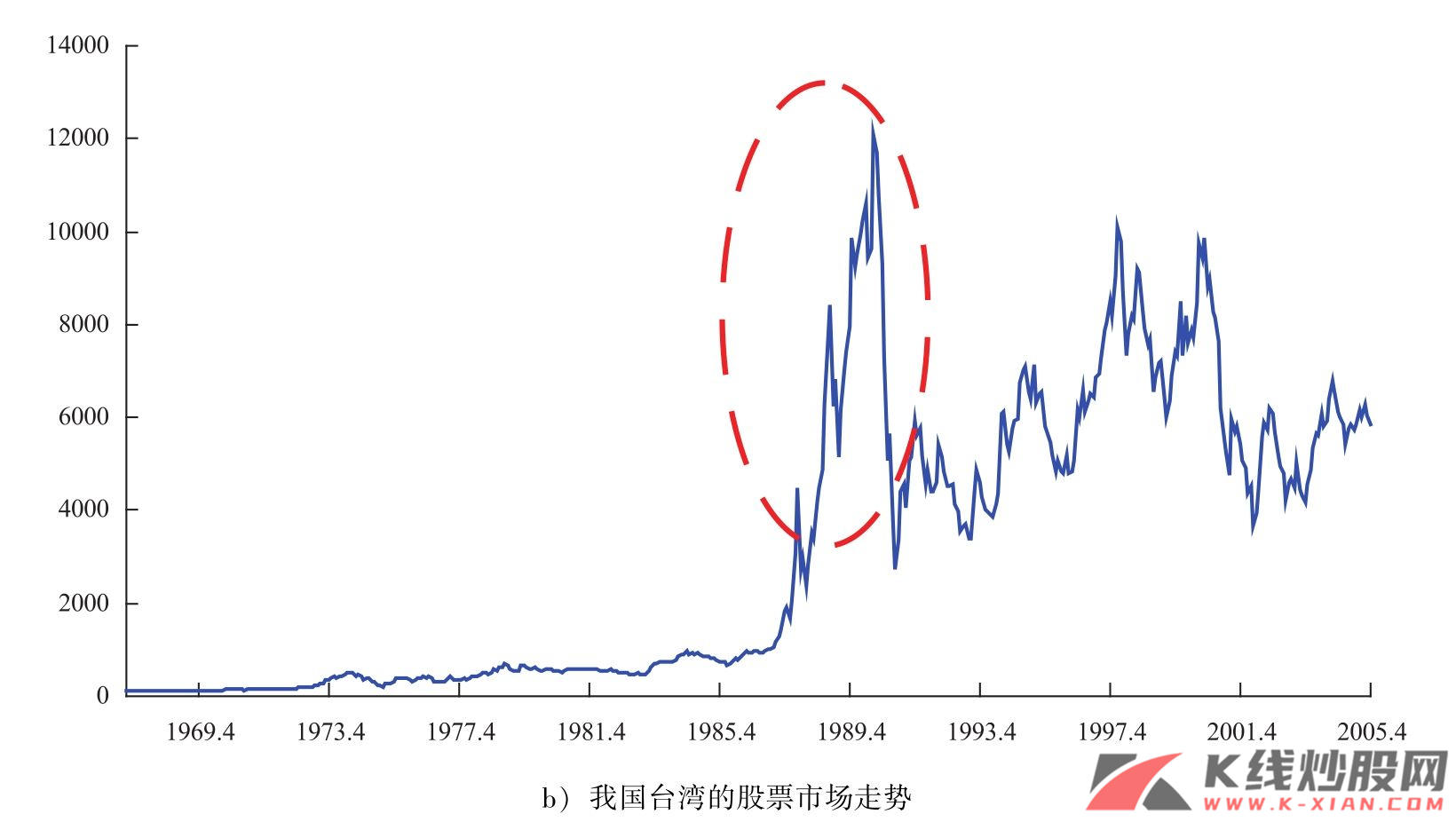

3.韩国和我国台湾:工业化后期同样出现了股市大繁荣

韩国和我国台湾作为亚洲四小龙,在20世纪80年代进入工业化中后期,随着经济高速发展,韩国在20世纪80年代中期股市快速提升,在80年代末期达到虚拟经济繁荣的顶点。应该说,韩国和我国台湾的虚拟经济繁荣相对于主要的工业化国家和地区而言,速度更快、时间更短,但是它们并没有遵循工业化后期,当社会和经济发展达到一定临界点以后,虚拟经济将迎来一个大繁荣景象的这样一个规则。所不同的可能是,由于日本股市的繁荣或者说泡沫经济,刺激了这些国家和地区的虚拟经济繁荣的更快发展。

图5 韩国和我国台湾的股票市场走势

图5 韩国和我国台湾的股票市场走势(续)

资料来源:CEIC,长江证券研究所

大繁荣的本质及其触发因素

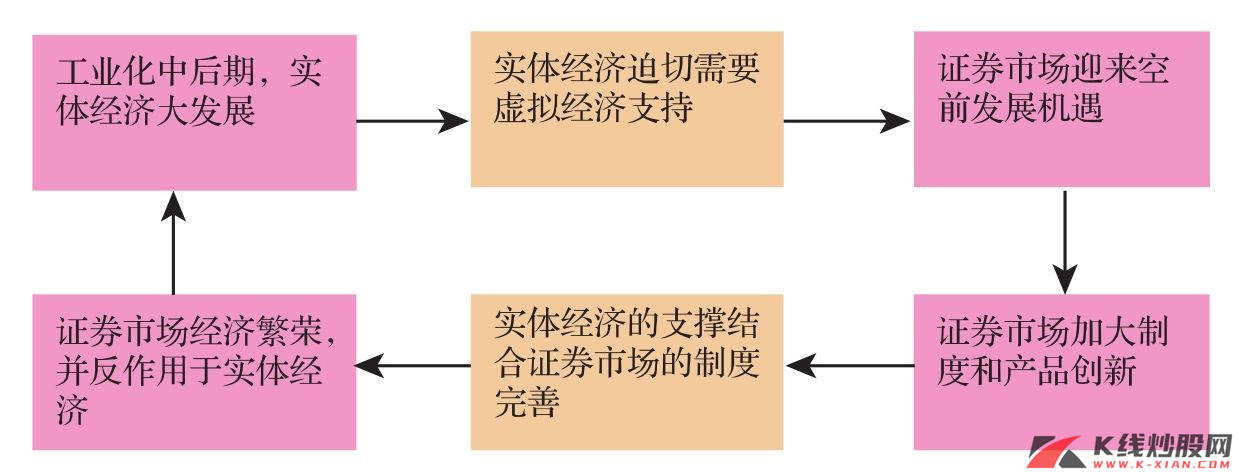

1.大繁荣的基础和本质:工业化大发展

为什么工业化后期会出现虚拟经济大繁荣,我们需要首先考察一下虚拟经济繁荣的路径,图6是我们对虚拟经济大繁荣所做的一个路径示意图。第一,工业化进入中后期以后,工业化对实体经济的深远影响逐步体现,社会和经济发展水平得到极大提高。第二,社会和经济发展水平到了一定阶段以后,实体经济必然迫切需要虚拟经济的支持,突出表现为两方面:一方面企业的直接融资需求增加,另一方面居民财富增加带来的资本投资需求的增加,两方面共同要求发展证券市场。第三,虚拟经济部门,突出表现为资本市场的重要性提高,从而证券市场迎来空前的发展机遇。第四,原有的证券市场体系已经不适应新的发展要求,证券市场开始加强制度建设,并不断加大金融产品创新,资本市场开始由不成熟走向成熟。第五,在资本市场趋于成熟并且实体经济需求越来越大的情况下,所有保证虚拟经济走向繁荣的基本条件都已经具备。第六,虽然面临一些其他制约因素,但证券市场最终仍然会走向大繁荣,而这种大繁荣也会反作用于实体经济,初期的时候可能会延缓实体经济周期的回落,对实体经济周期起到平滑作用,当然这种平滑作用并不是解决问题的根本方法,如果虚拟经济繁荣不断持续,最终导致泡沫经济的破裂,那么对实体经济的危害反而更大。

图6 虚拟经济繁荣的路径选择

资料来源:长江证券研究所

通过上面的示意图,我们可以看出,工业化大发展是虚拟经济繁荣的动力和基础。只有在工业化发展到中后期以后,社会分工进一步细化,到达一定的临界点以后,虚拟经济部门才会有发展壮大的基础,而这种壮大或者繁荣的过程,本质上也根源于实体经济对虚拟经济的决定作用。实体经济排除经济周期性波动,总是在不断进步发展的,而虚拟经济必然随之发展,但是这种大发展的来临,需要一定的临界点,为什么我们说工业化以前,奴隶社会、封建社会不会出现虚拟经济大发展也就是这个道理。当然随着虚拟经济的发展,我们还需要看到另一个方面的问题,虚拟经济对实体经济也具有反馈作用,虚拟经济可以通过资本的反作用,起到平滑经济周期的作用,这一点在我们后面的分析中也会有所体现。

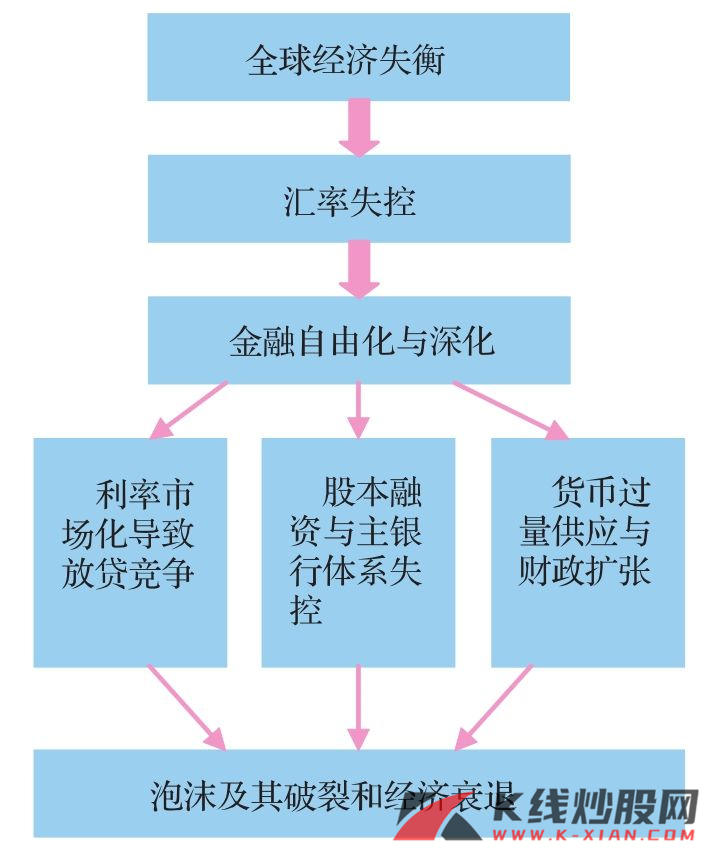

2.繁荣的触发因素:汇率冲突下的货币政策选择

前面的分析,我们已经明确工业化中后期的证券市场大繁荣具有一定的必然性,但是究竟何时会出现证券市场大繁荣,还需要一定的触发因素,即作为实体经济与虚拟经济中介环节的货币政策选择。我们认为,汇率冲突下的货币政策变动可能会成为促使虚拟经济繁荣更快到来的主要触发因素,而这种触发因素本身具有一定的必然性。

世界经济史表明,每次新经济体的崛起时期,国际分工体系的改变往往会引起国际经济的失衡,在实体经济的调整难以短期实现的情况下,金融市场将担当全球经济失衡压力释放的渠道,此时的货币政策无论对实体经济还是对虚拟经济来说,都是既重要又关键。

图7 日本的教训:从失衡到失控

资料来源:长江证券研究所

以日本为例,1985年广场协议后,日元升值出现了失控的现象。在汇率失控的前提下,日本快速的金融深化和金融自由化是导致日本经济产生泡沫的原因,而这种结果很可能是任何一个处于此种情景中的国家都不得不做出的选择,这对中国未来的货币政策选择具有十分重要的借鉴意义。在世界经济失衡并将压力推向日本时,其自由化倾向的货币金融政策几乎决定了其后的命运。其第一个关键失误体现在汇率浮动的自由化;第二个失误体现在汇率大幅升值条件下,为避免衰退而采取扩张财政政策的同时,竞争性信贷和股本扩张产生过剩的流动性,从而实体经济和虚拟经济均出现流动性泡沫。因此,汇率冲突下的货币政策选择往往会是促使虚拟经济走向繁荣的导火索。正如美国杜克大学教授高柏所指出的,日本在20世纪70年初和80年代中后期所犯的两次错误,“都是在日元升值时采取扩张型金融政策加扩张型财政政策的组合”。