中国增长中枢下移的本质是要素约束

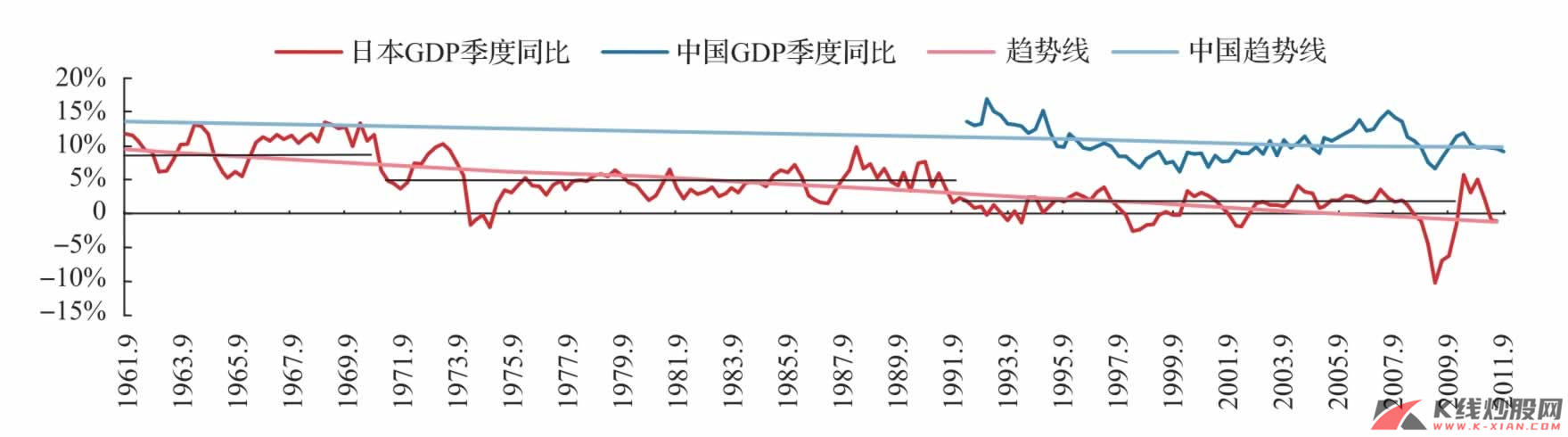

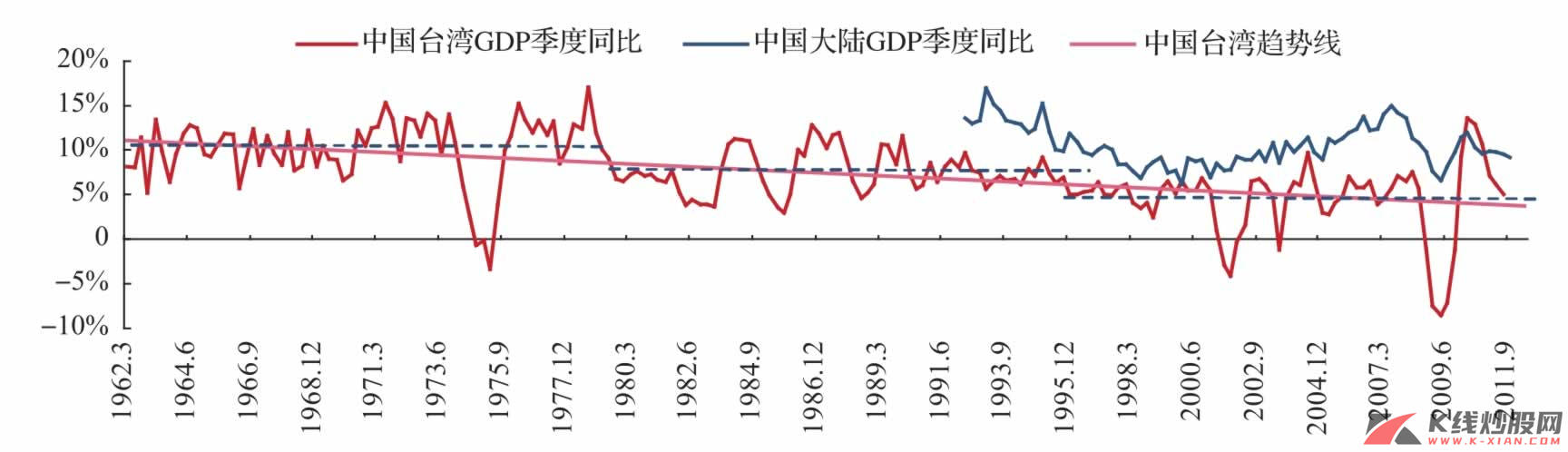

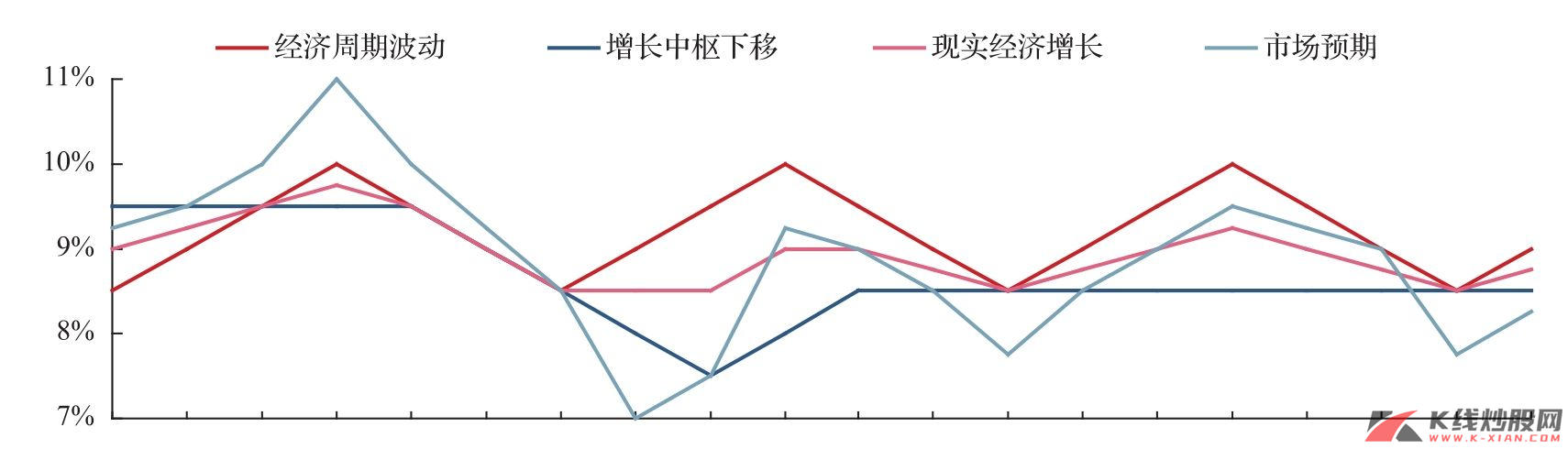

改革开放30多年来,中国经济经历了历史性的快速增长,经济增长的平均水平大致在9.5%,由于潜在增长水平是难以计算的,如果我们将长期的经济增长中枢作为一个潜在增长水平的话,那无疑中国30年以来的增长中枢大致是9.5%的水平。

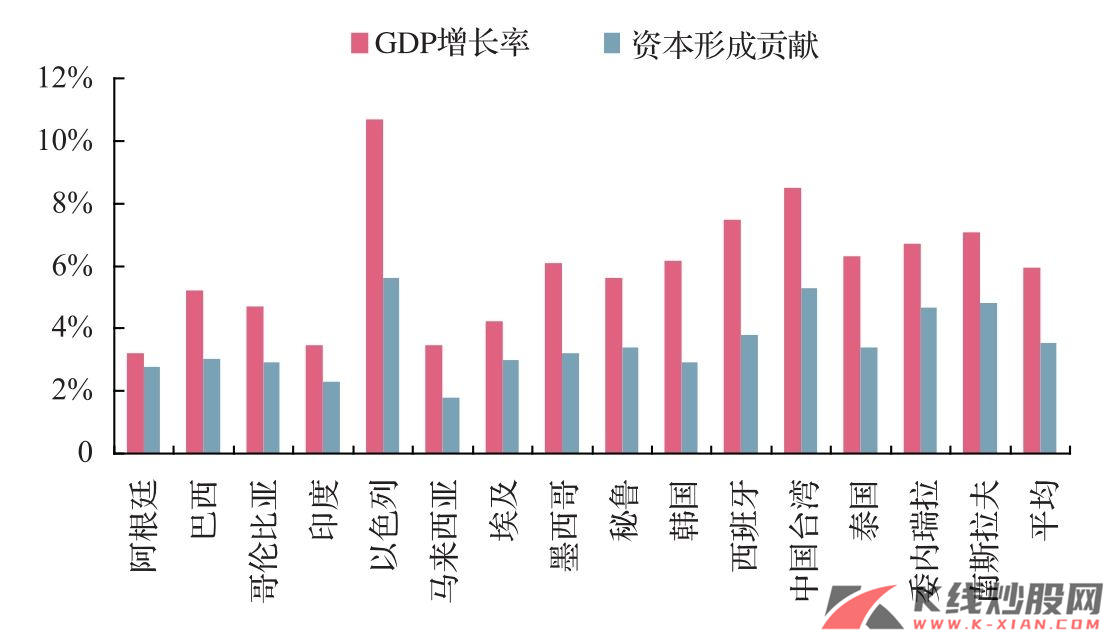

但是,新世纪以来,中国已经开始意识到投资和出口拉动的经济增长模式的局限性。“这种局限性根本地在于中国面临越来越明显的要素制约”。中国政府在“九五”时期在产业结构调整和升级的必要性和重要性中,就指出了中国经济未来变革的方向是与要素直接相关的。

生产函数的重构

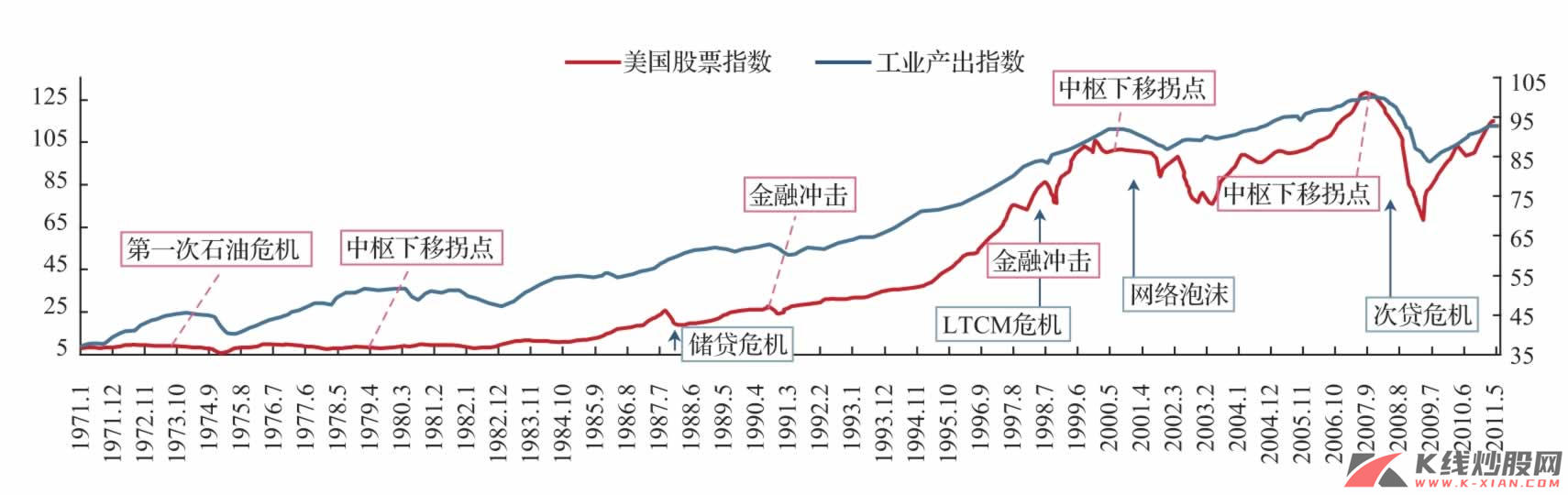

前文的介绍全球经济增长“新常态”、中国工业化进程的起飞阶段向成熟阶段的转换以及中国目前面临的经济周期与结构性恶化的博弈,其表现形式是总需求的变化,即经济出现的周期性波动,目前是周期性下滑,特别是从经济总产出看尤其如此。但是,实际上,在这种周期性下滑和产出水平下降的过程中,还包括中国经济要素变化及其对增长带来的制约。这种制约实际上更加本质、长期和隐蔽,我们往往会更多关注周期波动,而将这个本质性的要素问题轻描淡写。

对于中国的要素结构变化而言,最为明显的是以技术、劳动力和资本为要素的生产函数的全面性变化。从数学逻辑上,我们可以通过柯布-道格拉斯生产函数以及过去30多年的资本投入、劳动力投入、技术进步的水平和经济产出计算出生产函数中的A和劳动力与资本的弹性系数α和β。这相当于中国的生产函数或是经济增长函数。我们可以根据未来的资本和劳动力的投入量获得新的产出水平进而是增长速度。

但是,现实的发展已经使得这个代表过去30多年增长经验的函数可能是不适用的。因为技术进步水平、劳动力的弹性系数和资本的弹性系数都由于要素及结构变化而需要进行修正,即整个生产函数需要进行一次系数的调整,而对于柯布-道格拉斯生产函数而言就是一次重构的过程。

技术后发效应趋淡

20世纪80年代的拉美债务危机给中国带来一个巨大的启示,就是不能单纯依靠外债来发展经济,利用外债是需要形成新的生产能力或增长能力,而不是在资产负债表上记上一笔。根据这个经验,中国采取的是外商直接投资来代替简单的外部贷款。外商直接投资的好处在于:一是可以填补中国经济启动和工业化准备及起飞的资金缺口;二是提升相关行业的产能和产出水平,拉动经济增长;三是提高技术创新的水平,体现出追赶型经济体的“后发效应”。

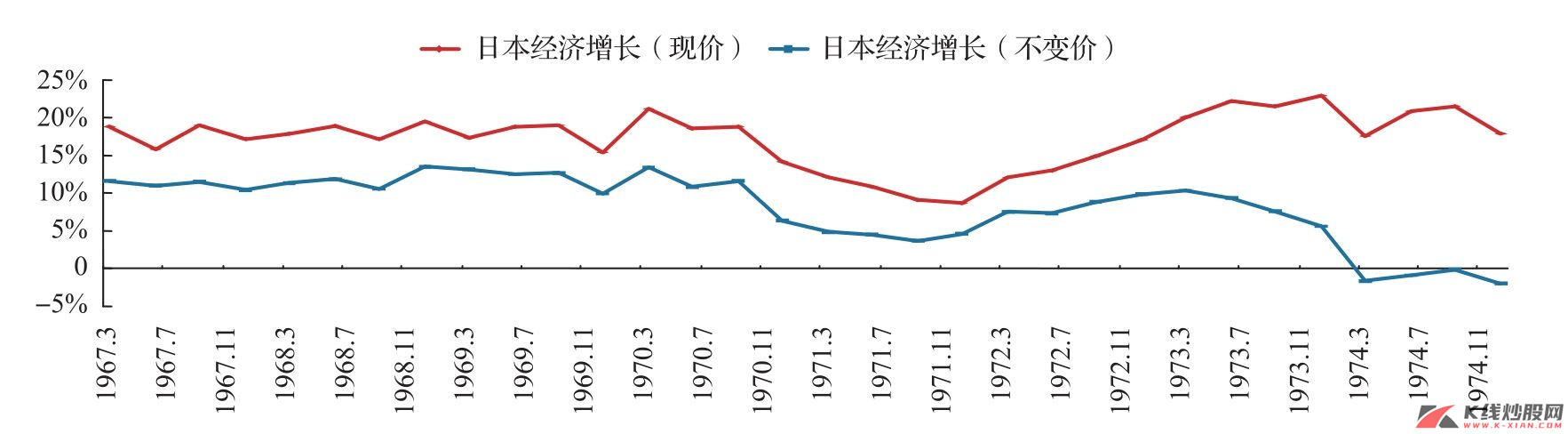

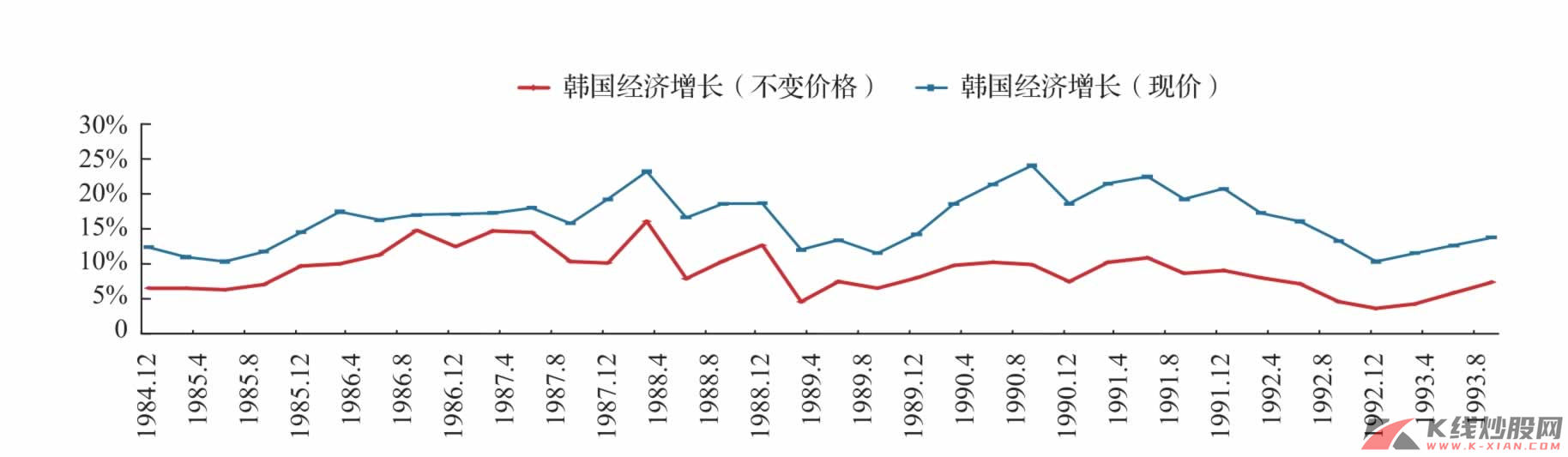

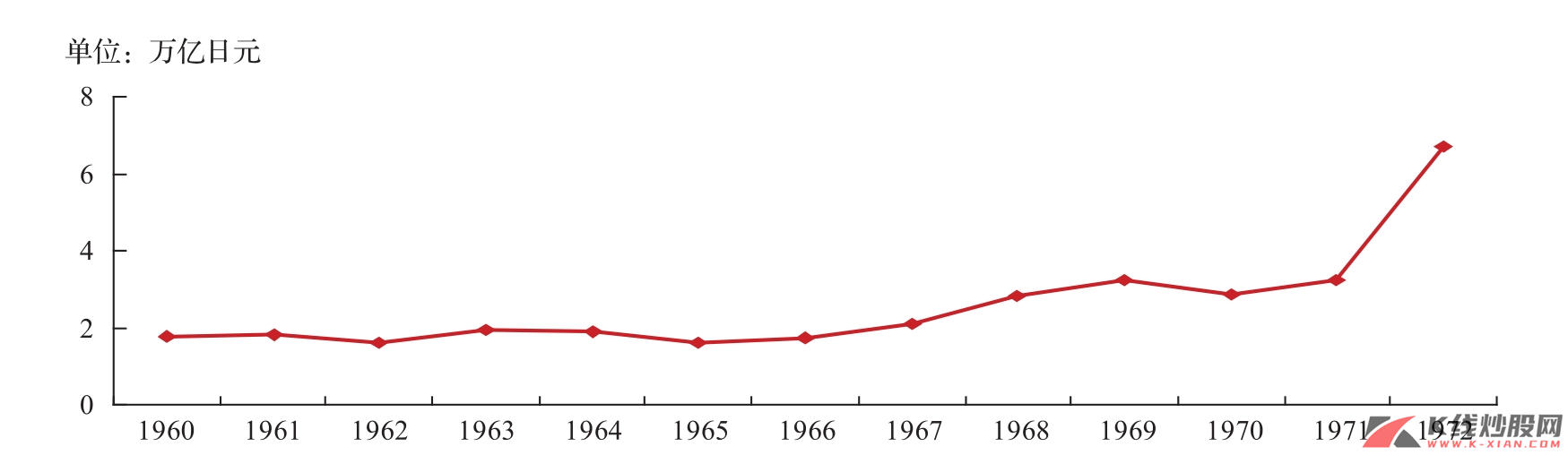

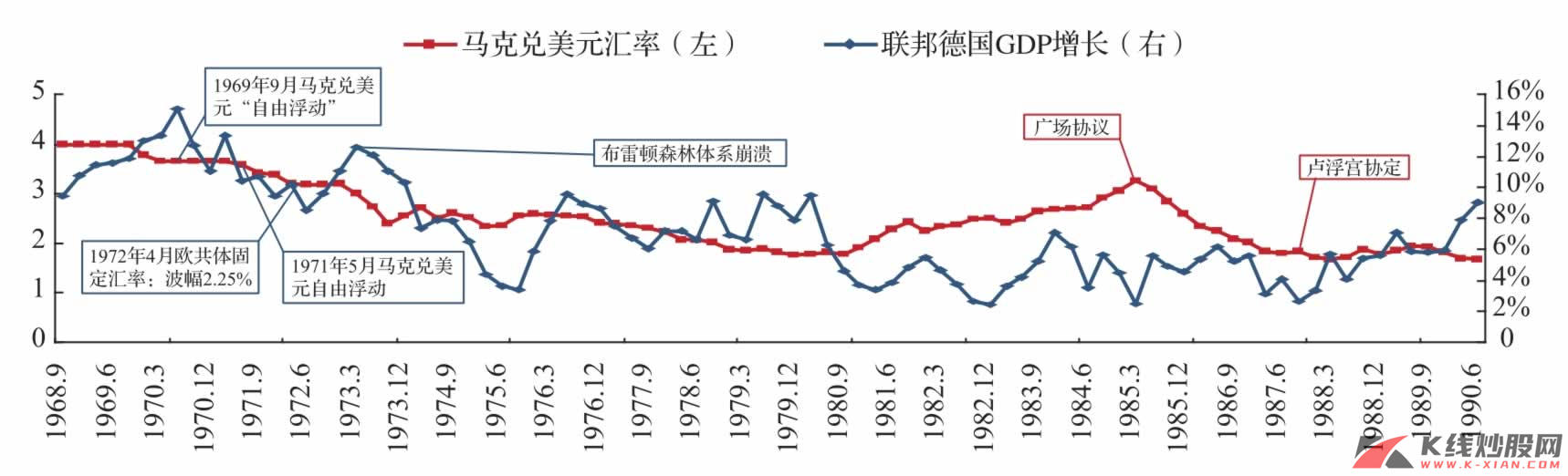

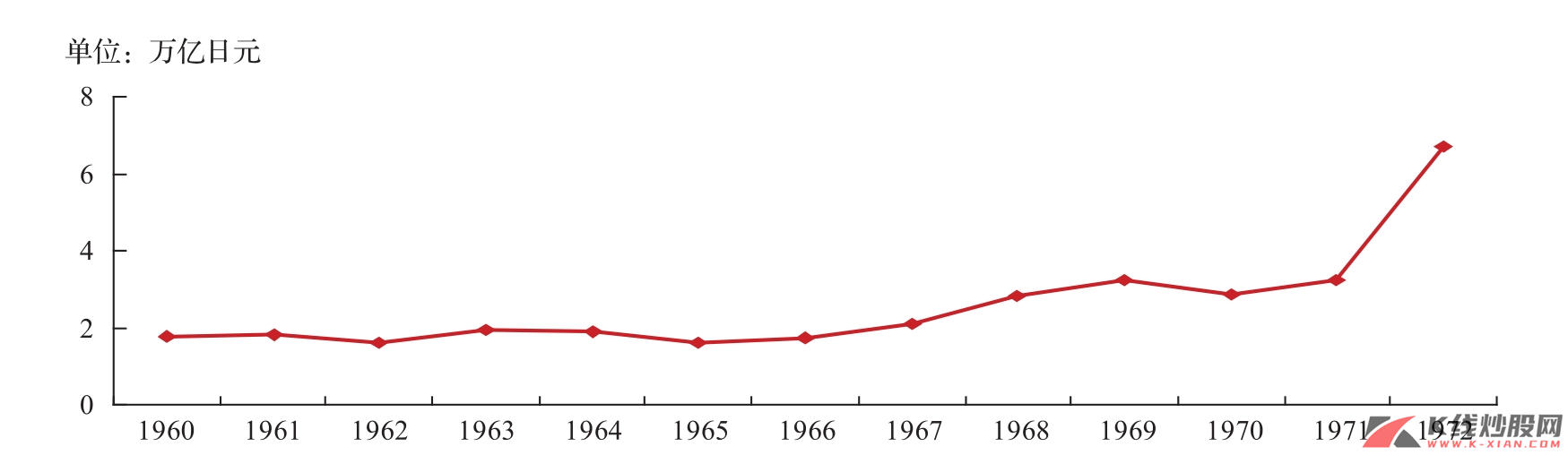

当然,外商直接投资对技术水平的提升的现实已经被日本、德国、东亚四小龙等经济体所验证,而且它们的经验同样表明如果内部的技术创新能够很好地承接外部技术引入的效应,重新承担其对经济增长的贡献,那么经济增长的可持续和高增长的态势就可以持续。但是,不同经济体的经验同样显示,不是每个经济体都能顺利实现内外转换的。比如,20世纪60—70年代的日本内部技术创新在60年代末期就充分发挥出来,对经济增长和竞争力提供了支持,但是80—90年代之后的日本,其内部技术创新的能力就要逊于德国,这也是日本“失去的十年”的一个微观根源。

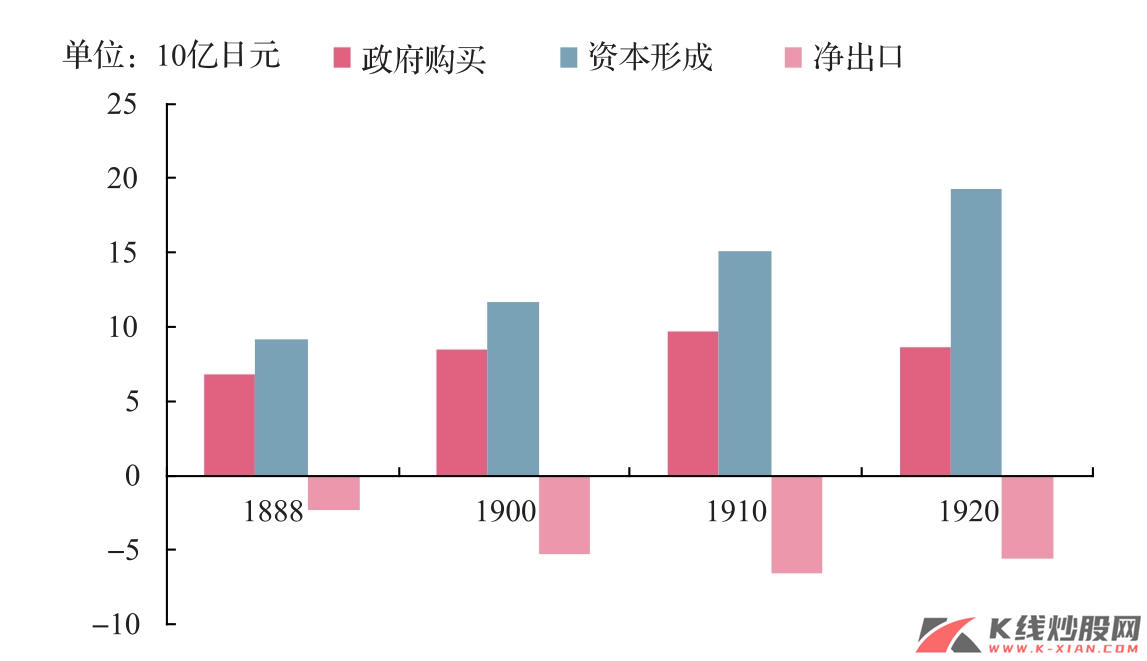

20世纪60年代日本工业企业利润增长情况

20世纪60年代日本工业企业利润增长情况

图11 20世纪60年代日本工业企业利润增长情况

资料来源:《战后日本经济社会统计》

中国的后发效应主要是得益于外商直接投资的增长、积累以及再投资。中国长期的高速增长和巨大的市场,使得外商直接投资一般不愿意利润汇出,而是持续地追加投资,从而使得外商直接投资也是一种“投资引致投资”的螺旋增长态势,并且形成了一定的刚性。

但是,可以看到在全球金融危机之后和欧洲主权债务危机日益深化的情况下,主要发达经济体面临巨大的去杠杆压力,私人部门和公共部门都是如此。至此,中国外商直接投资的增长态势和刚性被改变,这两个巨大冲击的结果就是对中国的直接投资下降明显,从而最后会影响到中国的技术引进。对于一个追赶型经济体而言,这无疑会使得生产函数中的A(技术进步)变小。

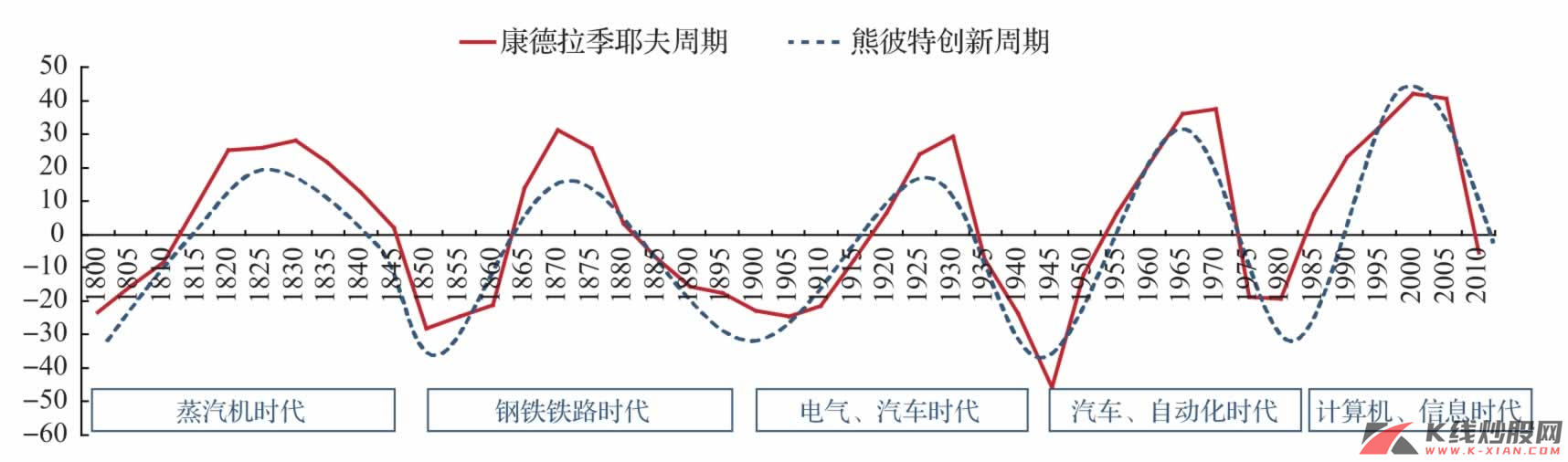

的确,我们无法定量地计算出A到底下降多少,但是这是一个趋势性的状况。如果全球经济增长的新常态维持,那中国的外商直接投资和后发效应将是一个下降的态势,至少其发挥的追赶效应将大大降低。当然,中国内部的自我创新可能填补一定的空间,但是现实的情况让我们有理由相信内部的创新无法短期内填补外部技术流入的损失。因为目前熊彼特创新周期和增长周期一样处在一个底部,是一个技术的运用漫化阶段,而不是一个技术的革命性创新时代,中国内部更多的是技术运用、模式创新和组织创新,而难以获得革命性的技术进步。

刘易斯拐点的到来

工业化进程一般都是针对发展中国家而言的,发展中国家一般具有二元经济结构,从发达国家的发展历程看,发展中国家的发展过程某种意义上就是一个工业化的过程。在一个经济体发展初期存在二元经济结构:一个是以传统生产方式生产的“维持生计”部门(以传统农业部门为代表);另一个是以现代生产方式生产的“资本主义”部门(以工业部门和城市为代表)。这是刘易斯的二元经济结构理论。

农业部门人口多、增长快。由于边际生产率递减规律,其边际生产率非常低甚至为零,农业部门出现大量劳动力剩余。此时,只要工业部门能够提供稍大于维持农村人口最低生活水平的既定工资,农业部门大量劳动力就将涌入工业部门,为工业部门的扩张提供无限的劳动力供给。这是刘易斯劳动无限供给理论。

经济发展过程是现代工业部门相对传统农业部门的扩张过程,这一扩张过程将一直持续到把沉积在传统农业部门中的剩余劳动力全部转移干净,直至出现一个城乡一体化的劳动力市场时为止。刘易斯的“二元经济结构”发展模式可以分为两个阶段:第一阶段是劳动力无限供给阶段,此时劳动力过剩,工资取决于维持生活所需的生活资料的价值;第二阶段是劳动力短缺阶段,此时传统农业部门中的剩余劳动力被现代工业部门吸收完毕,工资取决于劳动的边际生产力。由第一阶段转变到第二阶段,劳动力由剩余变为短缺,相应的劳动力供给曲线开始向上倾斜,劳动力工资水平也开始不断提高。经济学把连接第一阶段与第二阶段的交点称为“刘易斯拐点”。

刘易斯拐点是否到来?这是目前中国经济发展趋势中一个重大的问题。由于我们无法观察人口结构内在变化路径的现实情况,为此,我们只能通过寻找一个替代变量来加以论述。在前面的分析中,我们看到劳动力供求曲线的相对位置是决定刘易斯拐点是否到来的一个重要参照,同时是工业部门和农业部门就业人员的工资水平或者是整体的工资水平拐点的重要参照。为此,是否出现用工荒以及是否出现工资螺旋上升是判断中国是否出现刘易斯拐点的重要指标。

我们知道,当期的经济增长不是由当期的人口出生率决定的,而是由20~30期之前的人口出生率决定的,或由当期的人口结构(即劳动人口占总人口的比重)决定的。20世纪50年代的婴儿潮为中国80—90年代改革开放和工业化进程提供了无限的劳动力;70—80年代又一代的婴儿潮,为世纪之交的中国经济提供了无限供给的劳动力。随着工业化进程的加速,源源不断的农民工被吸收到了工业部门,而工资水平保持稳定。但是,2006年之后,中国的制造中心珠江三角洲、长江三角洲等地区开始出现民工荒。原来劳动力被认为是可以源源不断且无限供给的,但突然间面临了 “招不到工”的问题,这是中国改革以来从未出现过的一种新经济现象。为此,蔡昉(2006)认为,中国劳动力供给正面临了“刘易斯拐点”。此后,“刘易斯拐点”的讨论开始热烈起来。

联合国的研究报告认为,中国的“刘易斯拐点”会在2015—2016年到来;而蔡昉的研究(2006)认为,刘易斯拐点会提前到来,2007年已经有迹象表明刘易斯拐点非常临近,中国劳动力无限供给的状况已然过去,并逐渐转向平衡。

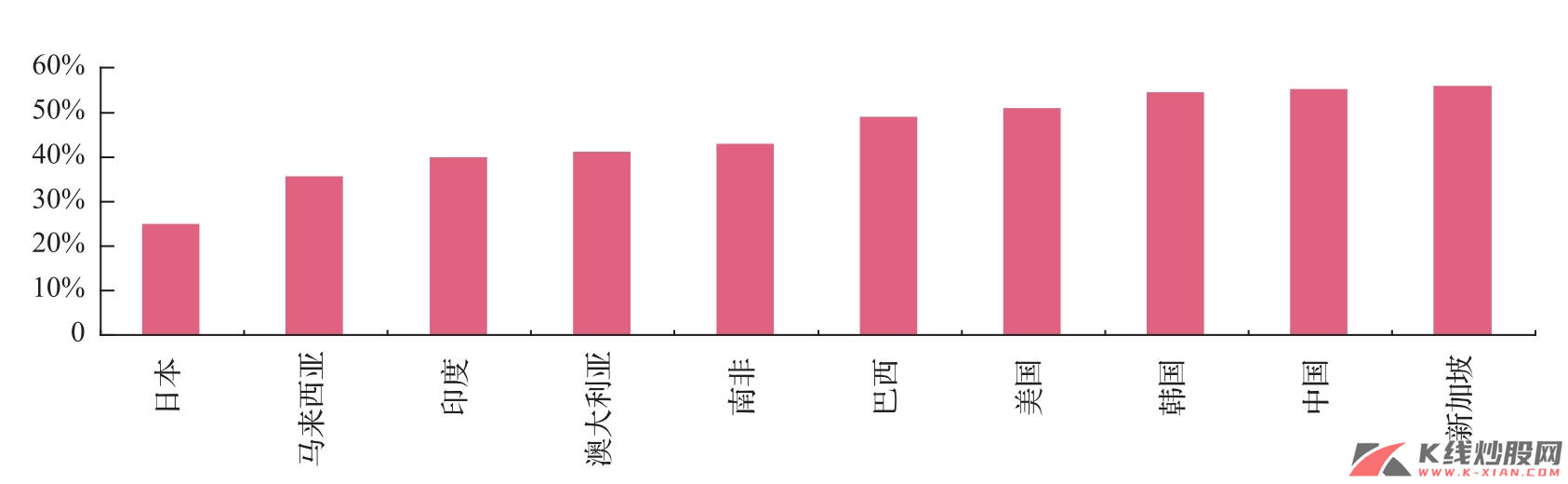

我们的研究认为,20世纪80年代中期之后出生率长期下降,至今已经25年,将深刻改变中国的人口结构,中国人口的扶养比将开始上升。从中国的人口出生率看,80年代中期以来的人口增长大幅下降,将开始严重影响中国的劳动人口比重。

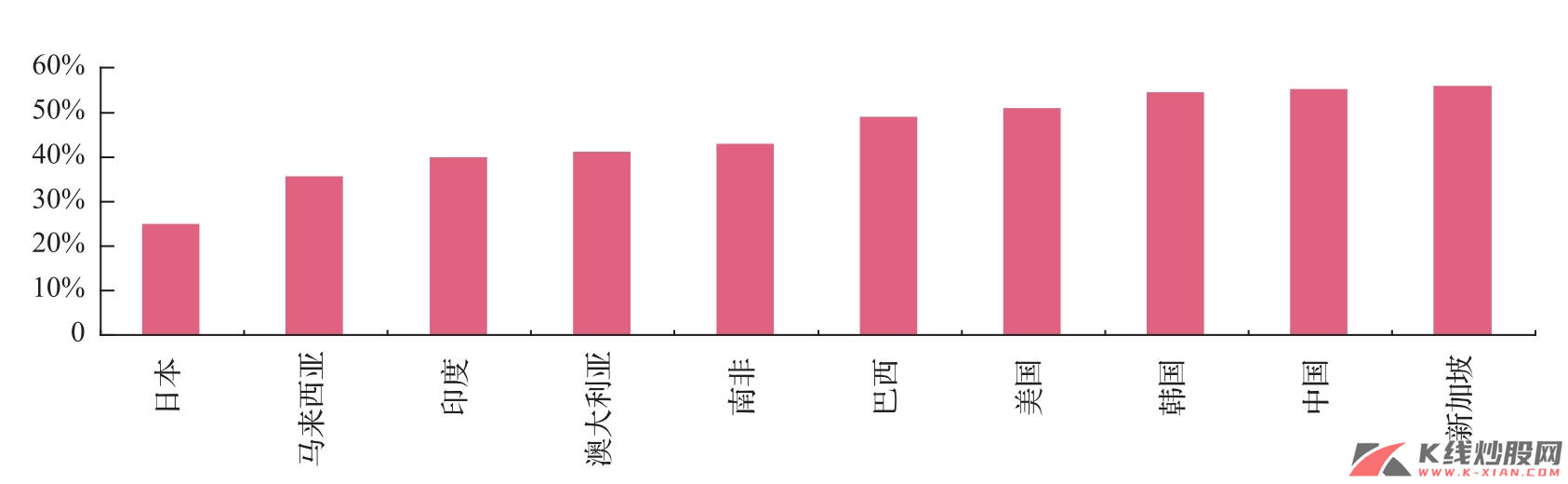

从劳动人口占比的变化趋势看,2008年中国劳动人口占总人口高达55.3%,人口扶养比仅为44.7%,这可能是中国劳动人口占比的最高水平时期。而日本在1968年劳动人口占比达到了最高值,为56%。中国的劳动人口占总人口的比重已经接近日本的峰值。

中国劳动人口占比已经接近峰值水平

中国劳动人口占比已经接近峰值水平

图12 中国劳动人口占比已经接近峰值水平

注:印度、巴西、南非和美国数据来自OECD,2006年。其余数据来自世界卫生组织(WHO),2008年。

资料来源:WHO,OECD,中信建投证券研究发展部

通过国际比较以及人口出生率、劳动人口占比以及农民工工资的变化趋势,我们认为,中国的刘易斯拐点已经非常逼近或已经来临。未来一段时间内,中国人口状况将开始逐步发生结构性改变,“人口红利”将逐步消失,经济潜在增长率将由此出现小幅度的下移。

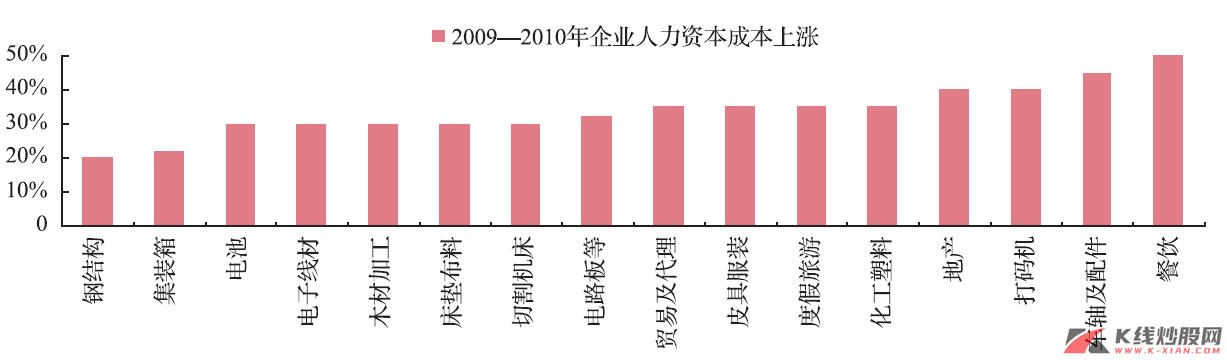

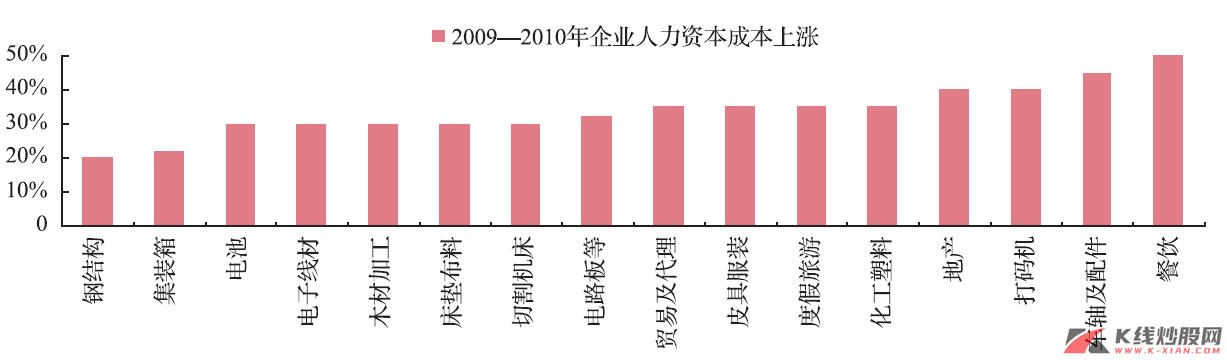

人力资本的结构性紧缺以及人力成本上升在2007年就显示出明细的迹象,只是在金融危机的应对中,紧缺的人力被轰轰烈烈的经济刺激计划激情所淡化。但是,2010年结构性紧缺就更加明显,人力成本上升更快。这是经济改革成果平等分享的一个必然,即便是工资上涨很快,仍然存在人力资本的结构性紧缺,为此,人力成本将显示出极大的刚性。这是中国微观企业面临最大的内部成本压力。同时,这整体比原材料上涨的幅度更大。

广东调研:企业人力成本持续上涨

广东调研:企业人力成本持续上涨

图13 广东调研:企业人力成本持续上涨

资料来源:中信建投证券研究发展部

刘易斯拐点到来和人口红利的逐步消失,将带来几方面的影响:

一是农业部门劳动力向工业部门无限转移的进程将逐步削减,工资水平将从工业部门向农业部门传递,工资将呈螺旋式上升。

二是城市化进程和结构可能受到影响,由于农业人口无法无限地向城市聚集,要么城市化速度放缓,要么城市化下移。对于中国而言,只能选择后者,城市化下移实际上是人口结构变化的一个必然的结果。

三是资本积累结构。由于此前人口持续向城市积聚,促进工业增长和城市化的大幅提升,资本积累在大城市凝聚。随着劳动力供给无限时代的结束,资本积累可能开始出现“回馈”效应,从城市向外围扩散。

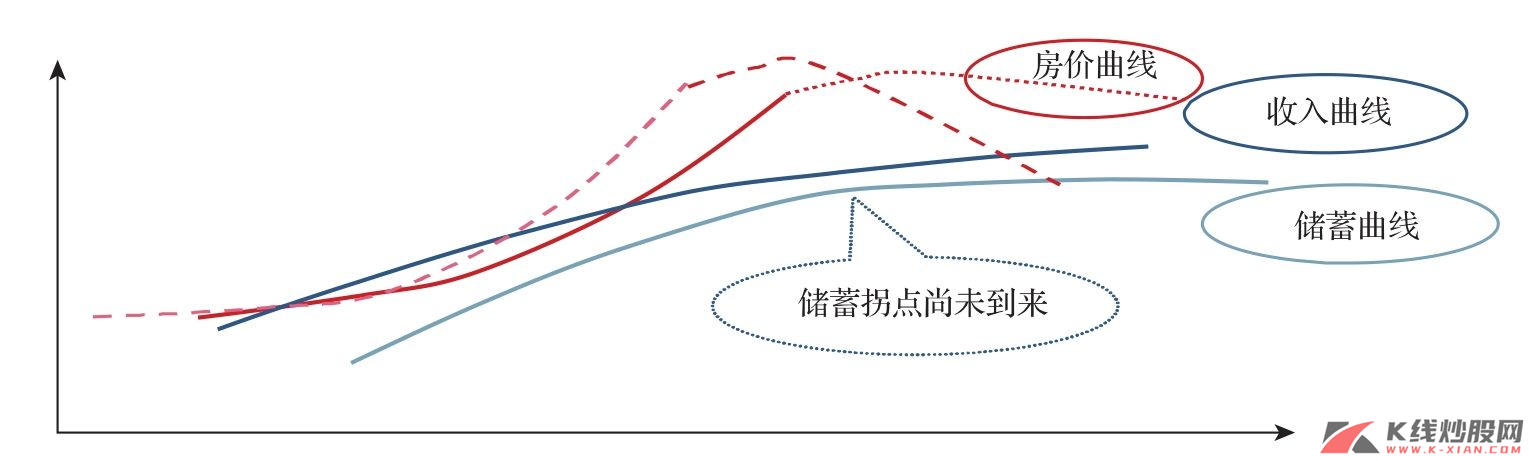

最后,对于中国而言,刘易斯拐点的到来还意味着人口结构的重大变化,即老龄化的临近。中国儿童抚养比最低,老龄扶养比次之,而劳动人口占比最高,这意味着老龄化将加速,这将深刻改变家庭部门的消费储蓄关系,从而改变储蓄投资缺口及潜在增长水平。

资本产出比的约束

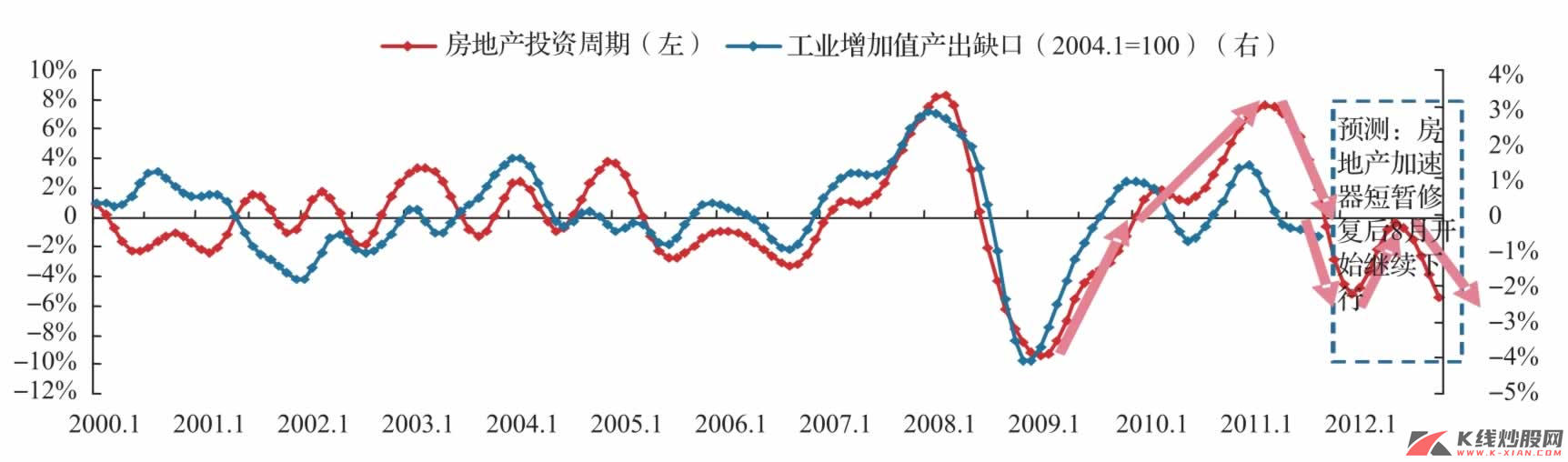

中国的经济增长本质上是一个投资主导的经济增长模式。这个增长模式的决定实际上是与中国要素禀赋相关的:一是中国的劳动力在改革开放及其后一段很长的时间内都是充裕的,可以无限地从农业和农村部门向工业和城市转移,可以足够支撑资本的持续扩张;二是中国的储蓄率比较高,可以支撑较高的投资率;三是中国的出口多是加工贸易型,存在一个持续的贸易顺差,这也有力地支撑了储蓄投资缺口;最后,还与持续的资本项目顺差有相关性,即因对人民币资产的追逐性引发资本流入。

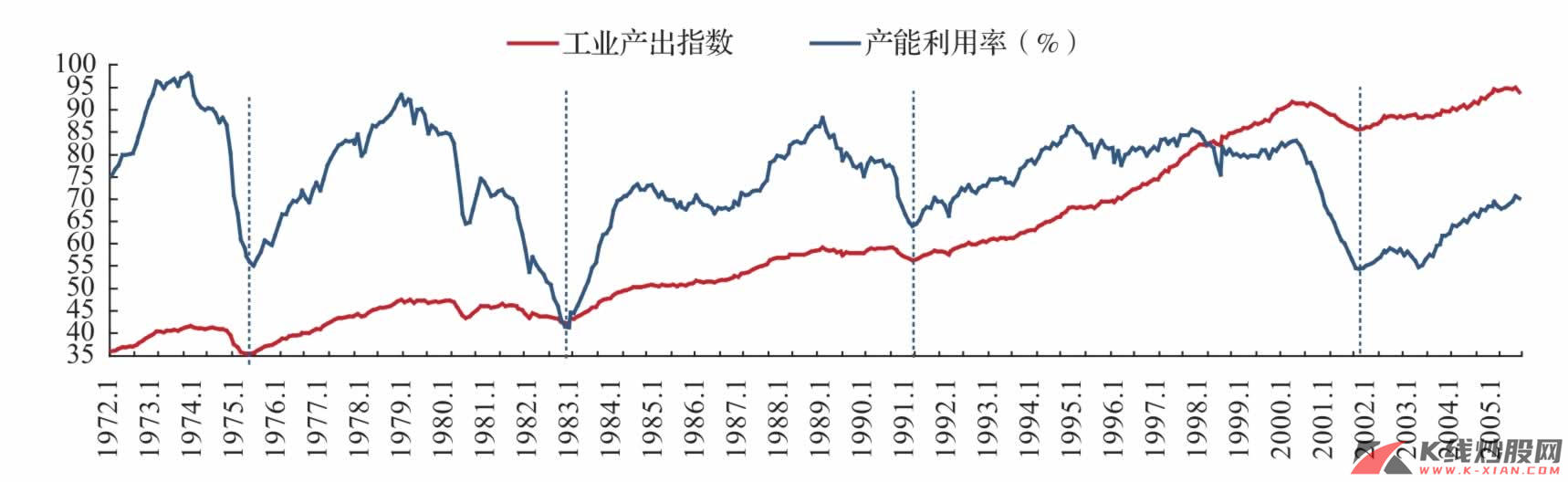

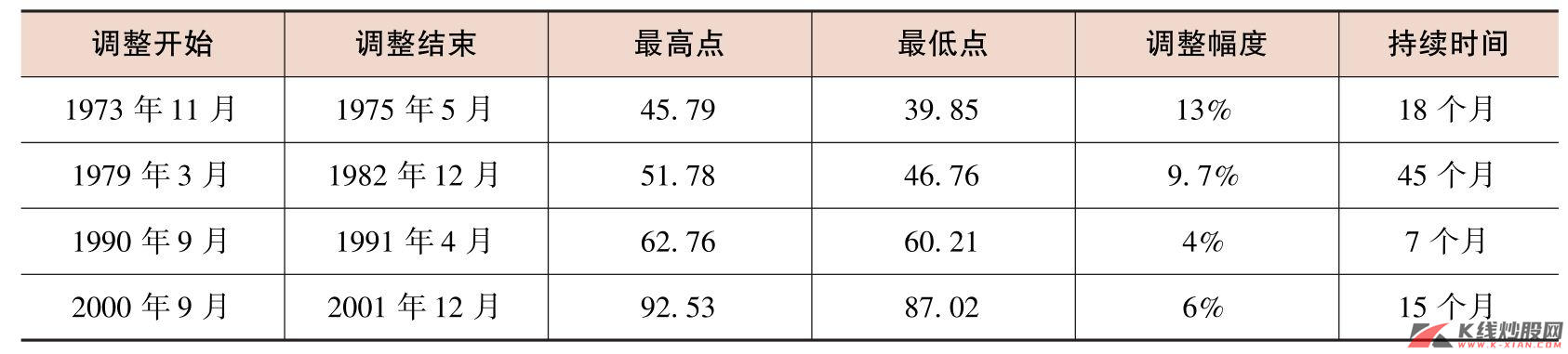

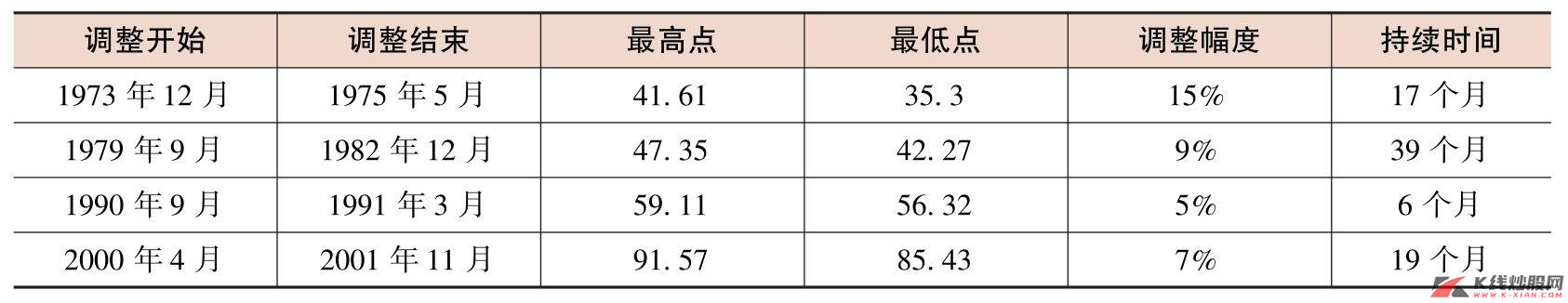

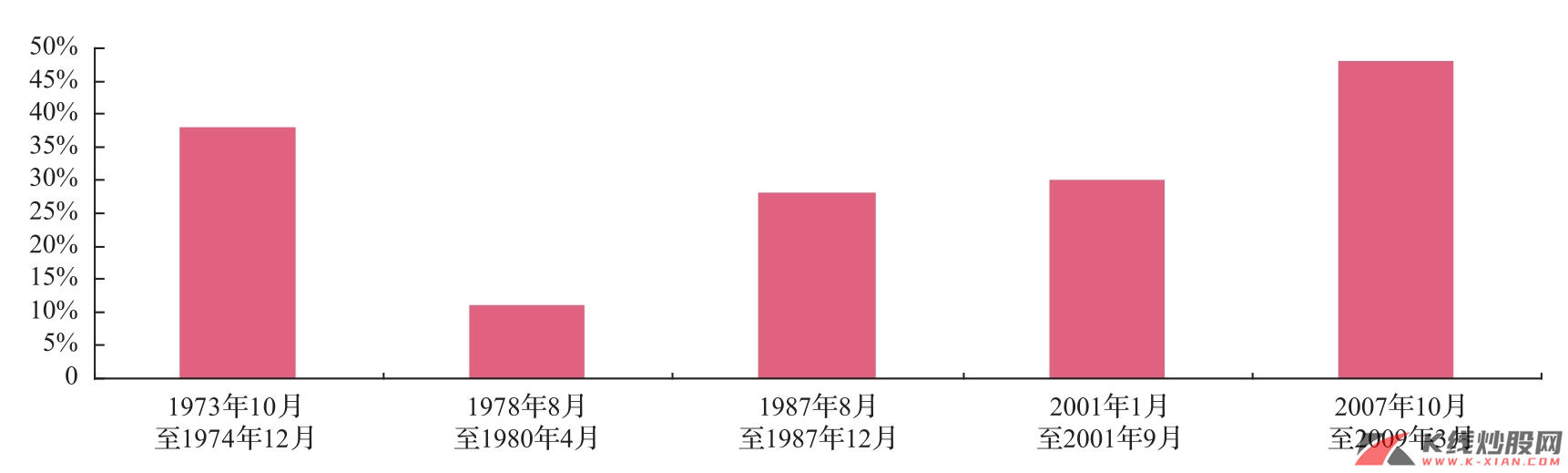

这些方面都支撑了中国经济的投资增长模式,但是,随着要素结构的变化,中国的资本产出比在提升,说明中国投资的经济效率在降低,这实际上也意味着资本作为一种要素,在经济资源配置中的效率在降低,这也是很多研究认为中国投资增长模式将面临瓶颈的根源。

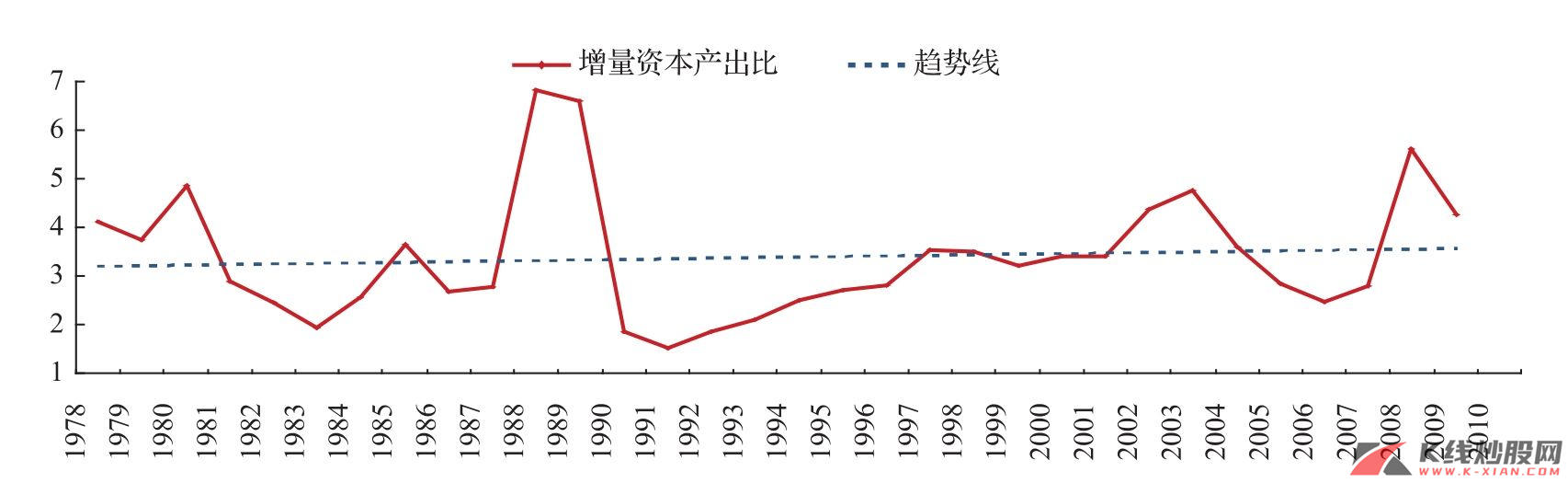

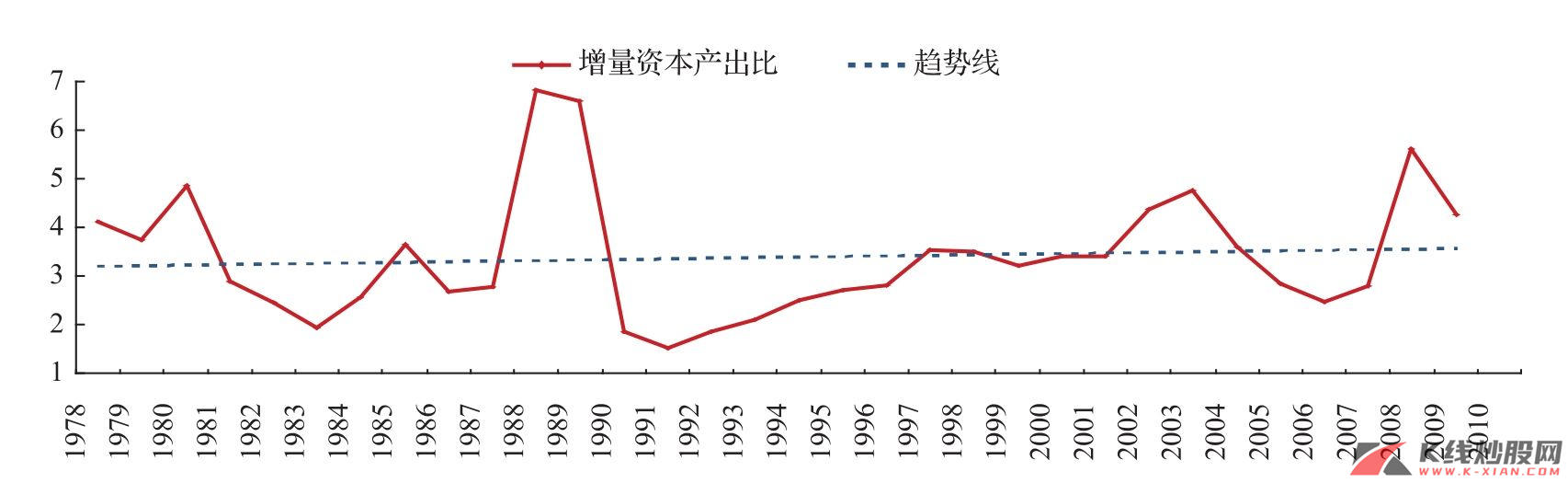

如果说在改革开放的前十年是一个资源配置自我修正的阶段,增量资本产出比实际上是下降的,资本投入的效率提升是明显的。改革开放初期中国的增量资本产出比为4左右,略高于美国,但是在1990年年底初期就降低至1.5,这是当时最有效率的资本产出比,比日本2.5的水平还低很多。

但是,东南亚金融危机之后,中国的资本效率就持续下降,到2004年,中国增量资本产出比已经达到了5,即投资5单位的资本,才有1单位的经济产出,这样的投资效率太低了。虽然在2005—2007年“十五”和“十一五”过渡期间,中国加快了经济结构调整的步伐,投资的效率有所提高,但是,这种提高是以资产泡沫为代价的,如果除去房地产价格大幅上涨带来的产出的大幅增加,那中国的资本效率并没有提高很多。

全球金融危机之后,中国四万亿的投资计划将中国的增长模式再次拉回到投资主导的模式中,依靠要素特别是资本的投入来提高产出水平。但是,可以看到资本的效率在明显下降,2009年增量资本产出比竟然达到了6,这个效率是1988—1990阶段之后最低的资本产出水平。

未来中国的资本投入受到的限制会比较明显。一是由于人口的老龄化到来,未富先老,未来储蓄率下行是一个趋势;二是外部的资本流入将放缓,三是行业和企业的利润水平将降低,资本积累的速度将放缓。投资引致投资的格局将更加难以持续。

中国的增量资本产出比

中国的增量资本产出比

图14 中国的增量资本产出比

资料来源:刘海英(2011)。2010数据为预测值,由作者根据刘海英的方法计算