资金约束、成本上升是本轮库存重建的特征

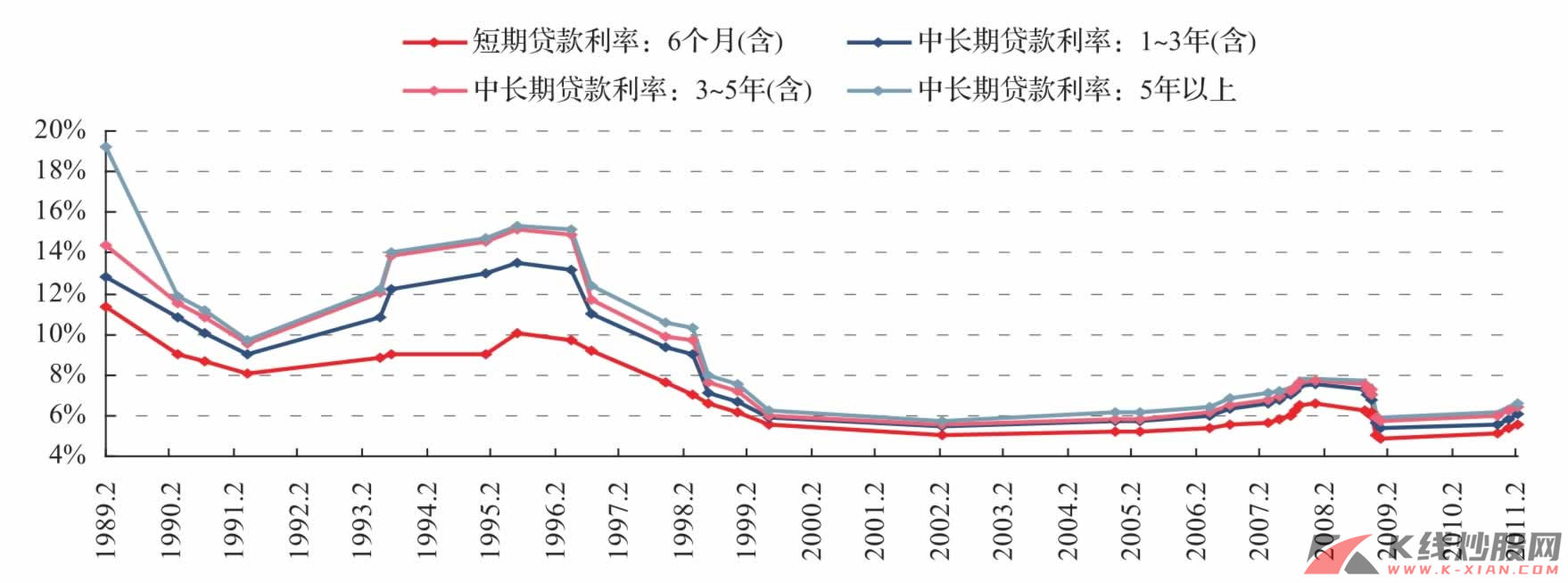

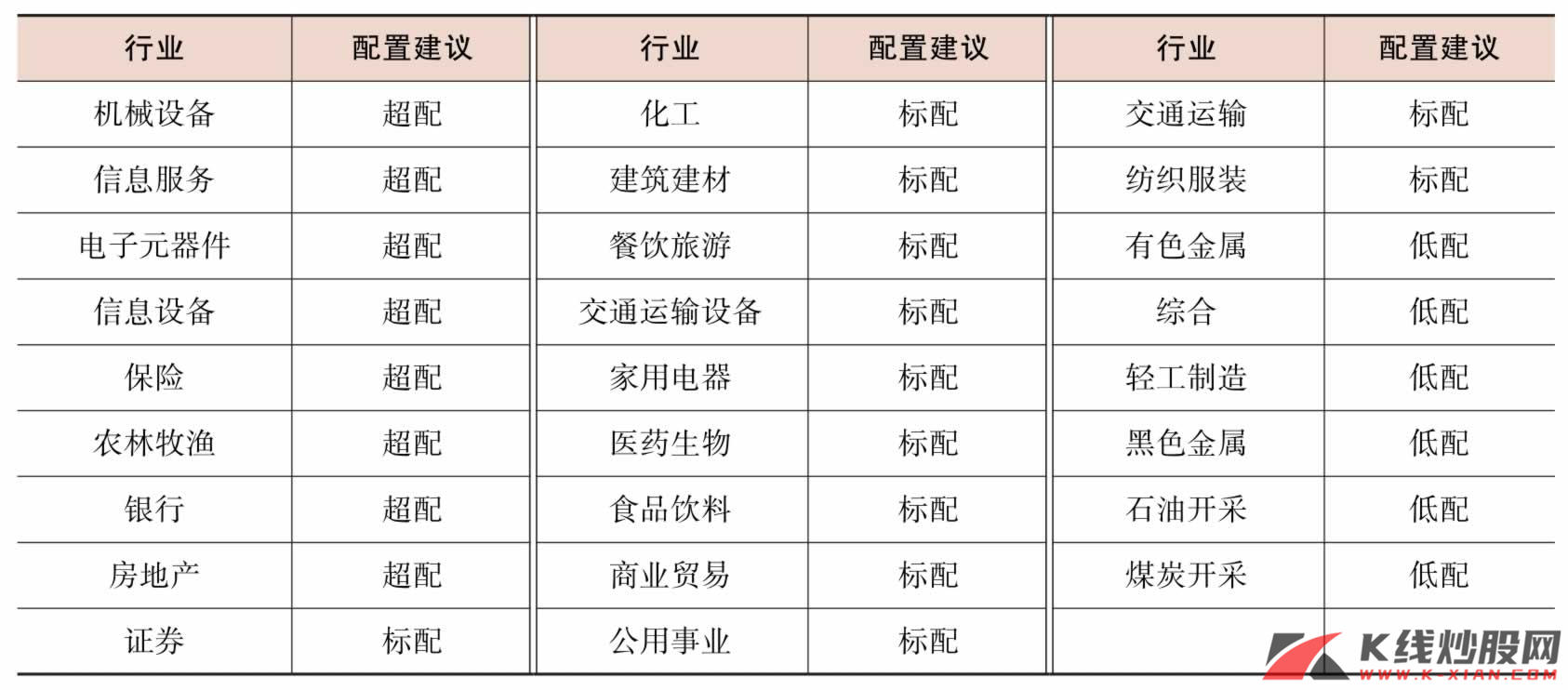

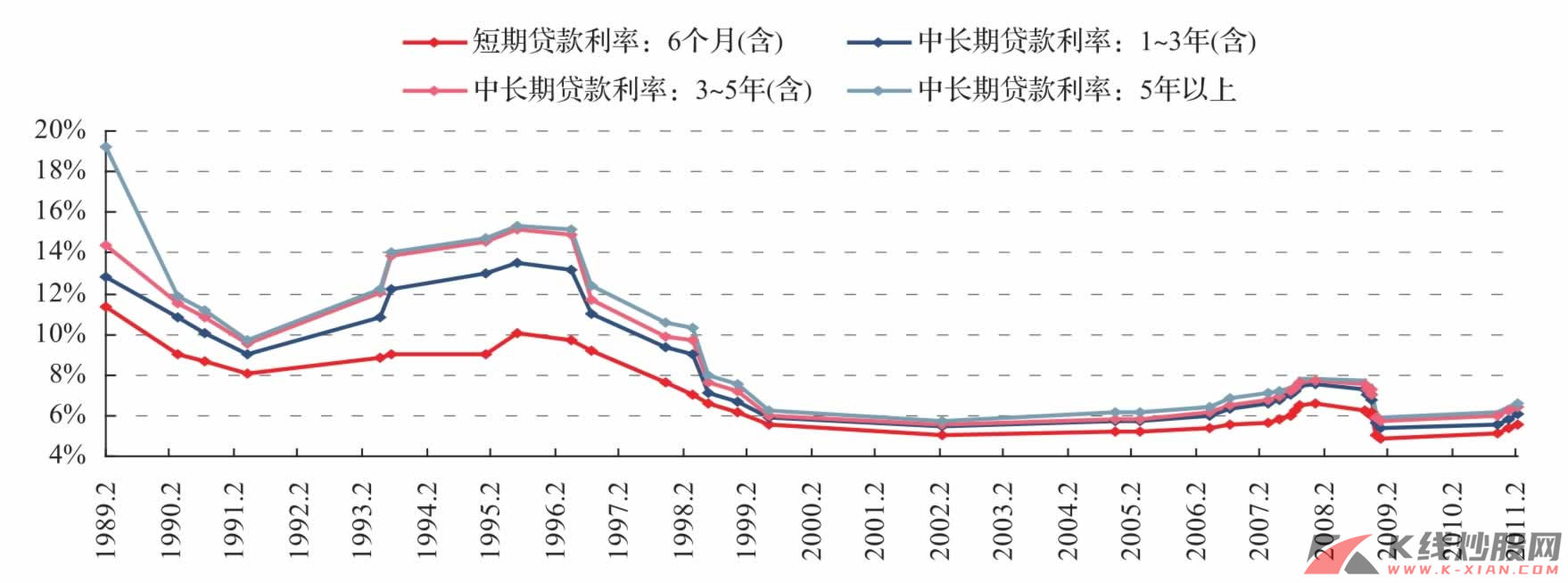

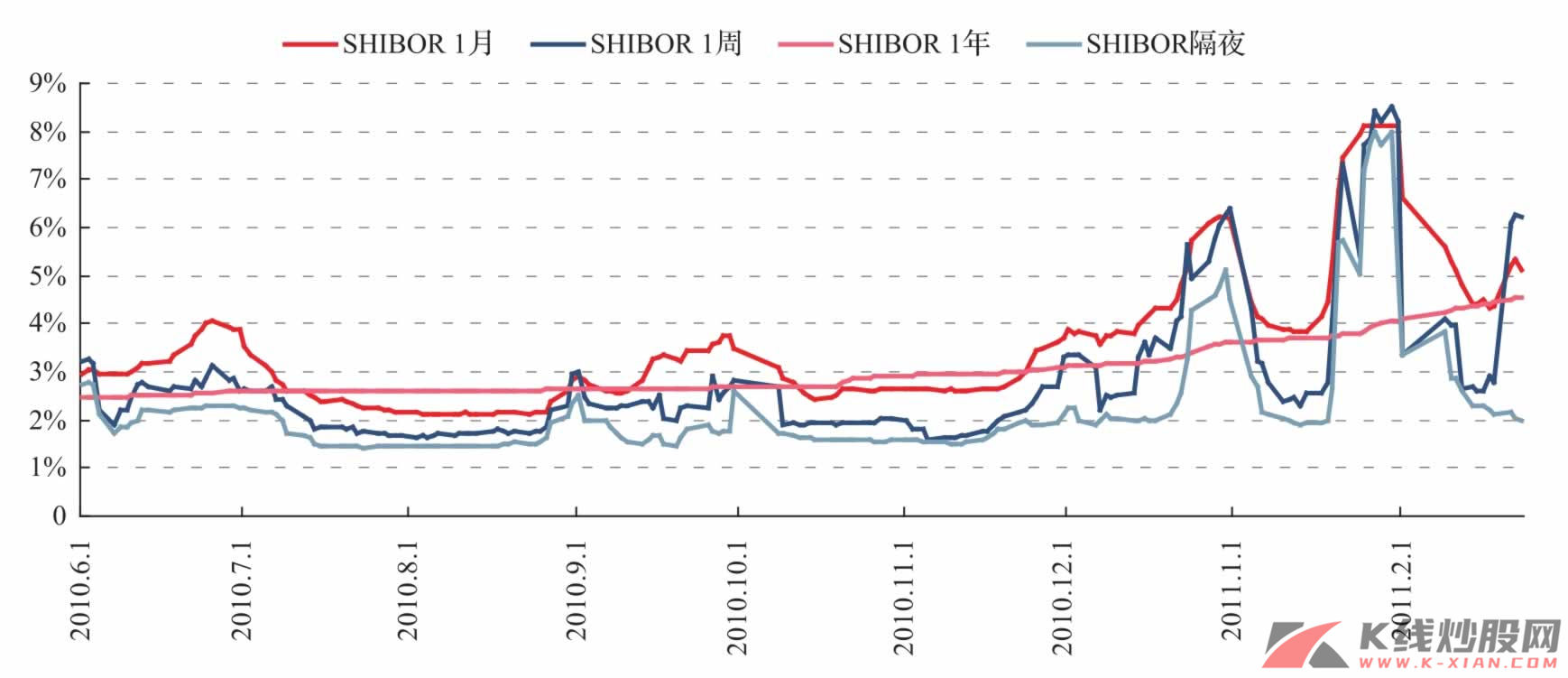

产能利用率的回升和主动库存重建的预期是周期复辟的逻辑前提,然而与以往不同,本次的产能利用率恢复是在加息周期和流动性紧缩背景下启动的,但我们也看到,与2002—2004年主动库存重建阶段的资金成本(贷款利率)相比,现在也只是持平或略有抬高,产能利用率上升和库存缓慢增加,表明此时的生产是有利的,这也是我们判断库存周期处于初期向上的基本逻辑。在资金紧张的约束下,工业品出厂价格必然抬升,需求扩张是有限的,那么,需求对增长和库存的约束作用越发明显,如果需求不能如预期般良好,必然导致微观主体的犹豫和观望,经济的活力自然就会回落。

而我们认为,在目前产能利用率已经到达一个较高边界的背景下,3月之后,库存周期将经历第一次需求的检验,当前缓慢抬升的库存现象,表明周期运行仍处于健康的状态。

在成本和资金约束下,产能利用率上升是我们当前所能得到的有利于周期复辟的来自经济运行的证据,如果仅到此为止,那么周期复辟也就不能更深入,我们有必要讨论产能利用率提升之后行业基本面的变化,即周期行业的盈利能力能否在成本和资金约束下突出重围,是我们判断周期复辟行情持续性的逻辑依据。

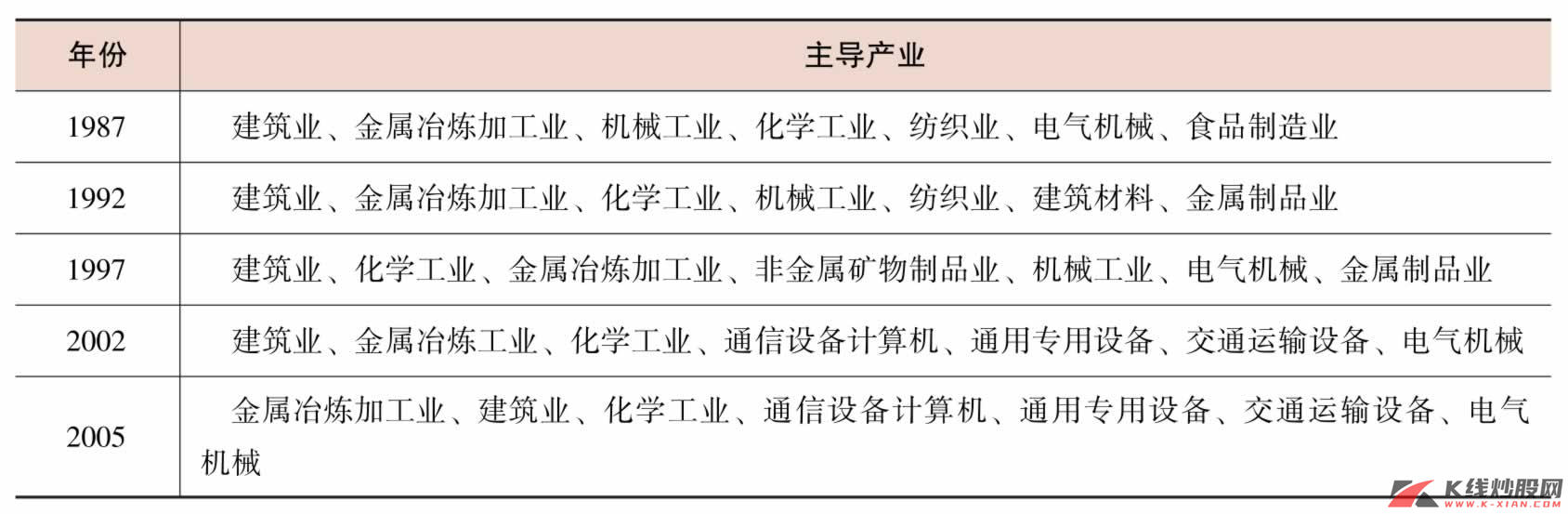

贷款利率变化

贷款利率变化

图13 贷款利率变化

资料来源:Wind资讯,中信建投证券研究发展部

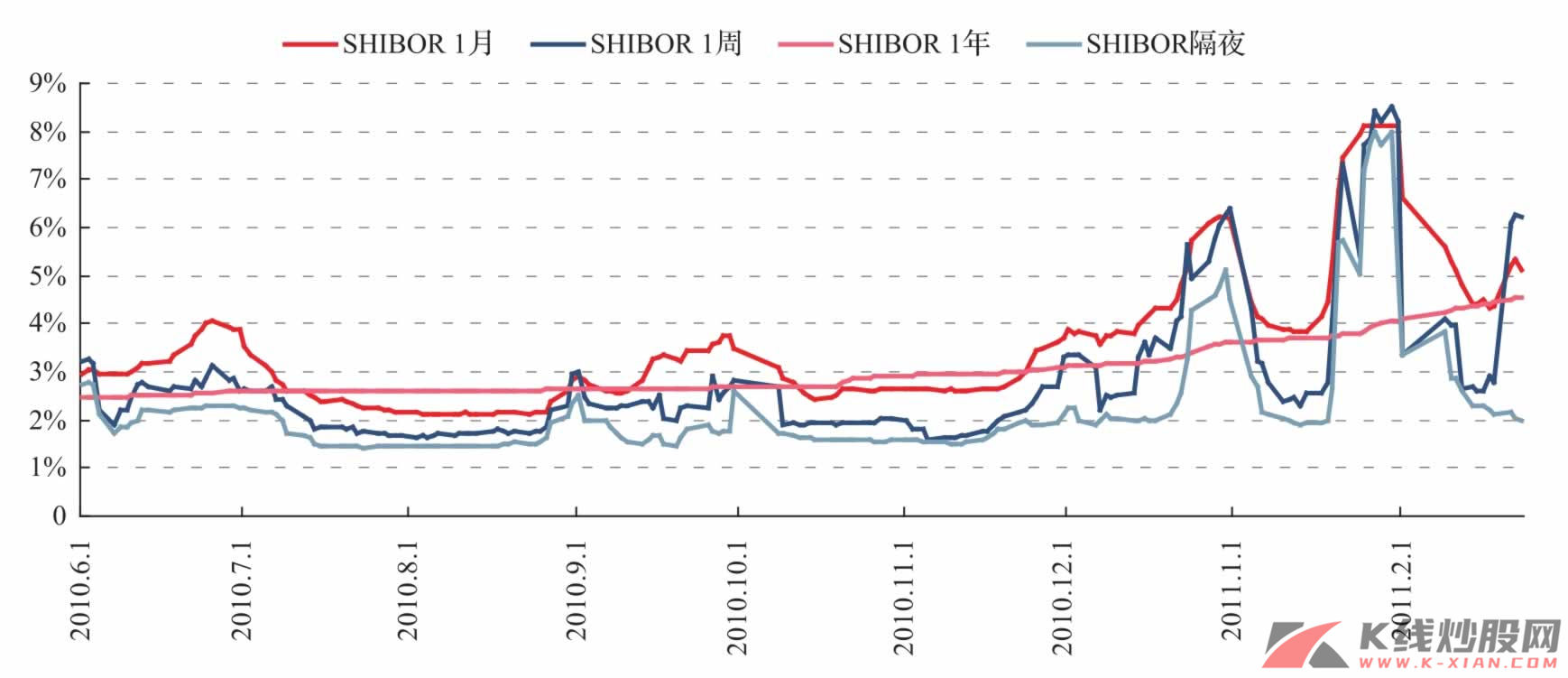

SHIBOR利率走势

SHIBOR利率走势

图14 SHIBOR利率走势

资料来源:Wind资讯,中信建投证券研究发展部

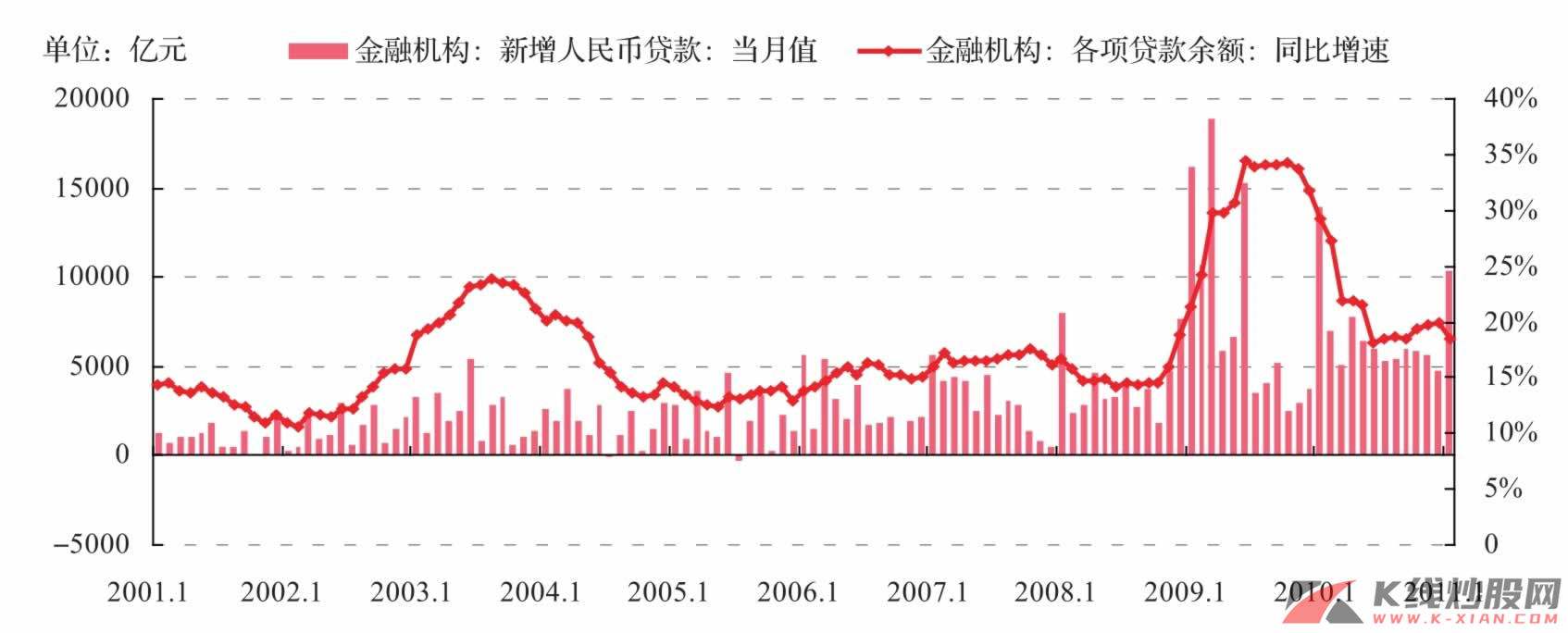

新增贷款及各项贷款余额同比增速

新增贷款及各项贷款余额同比增速

图15 新增贷款及各项贷款余额同比增速

资料来源:Wind资讯,中信建投证券研究发展部

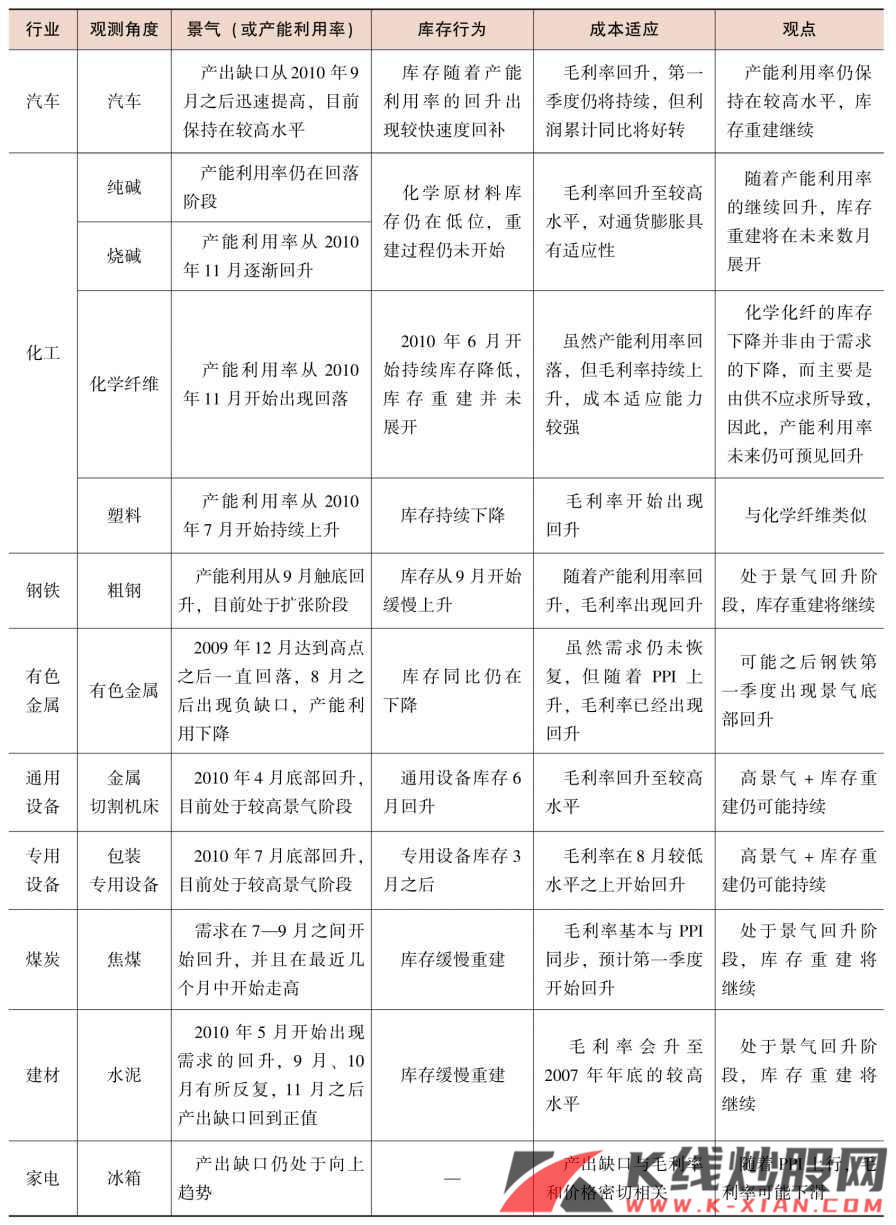

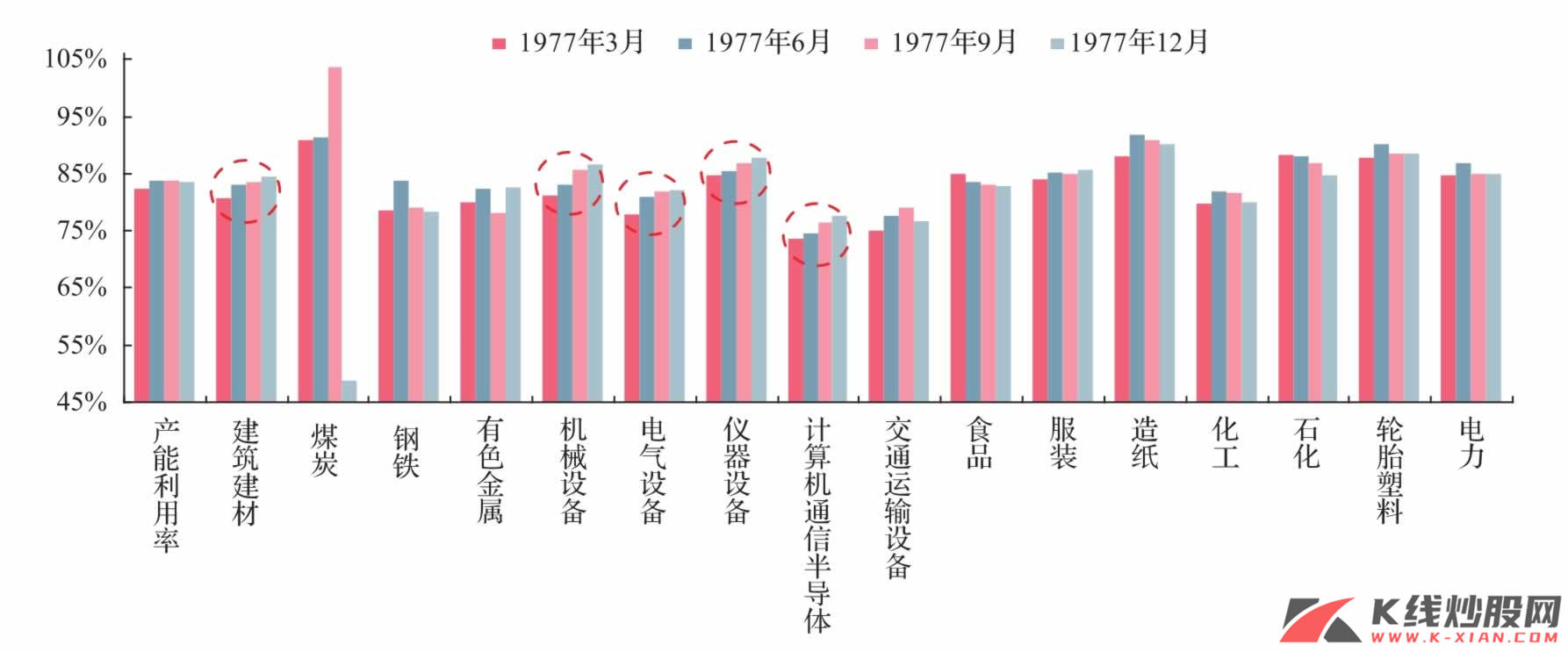

产能利用率的中观行业特征

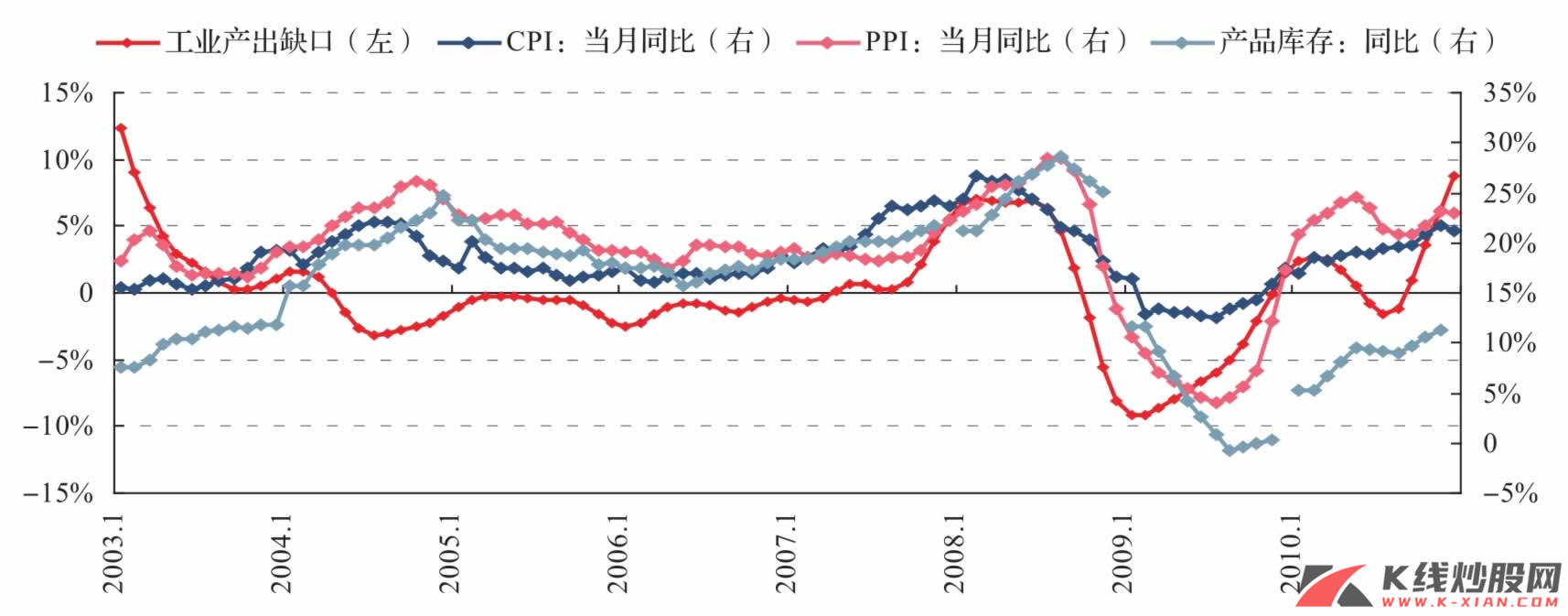

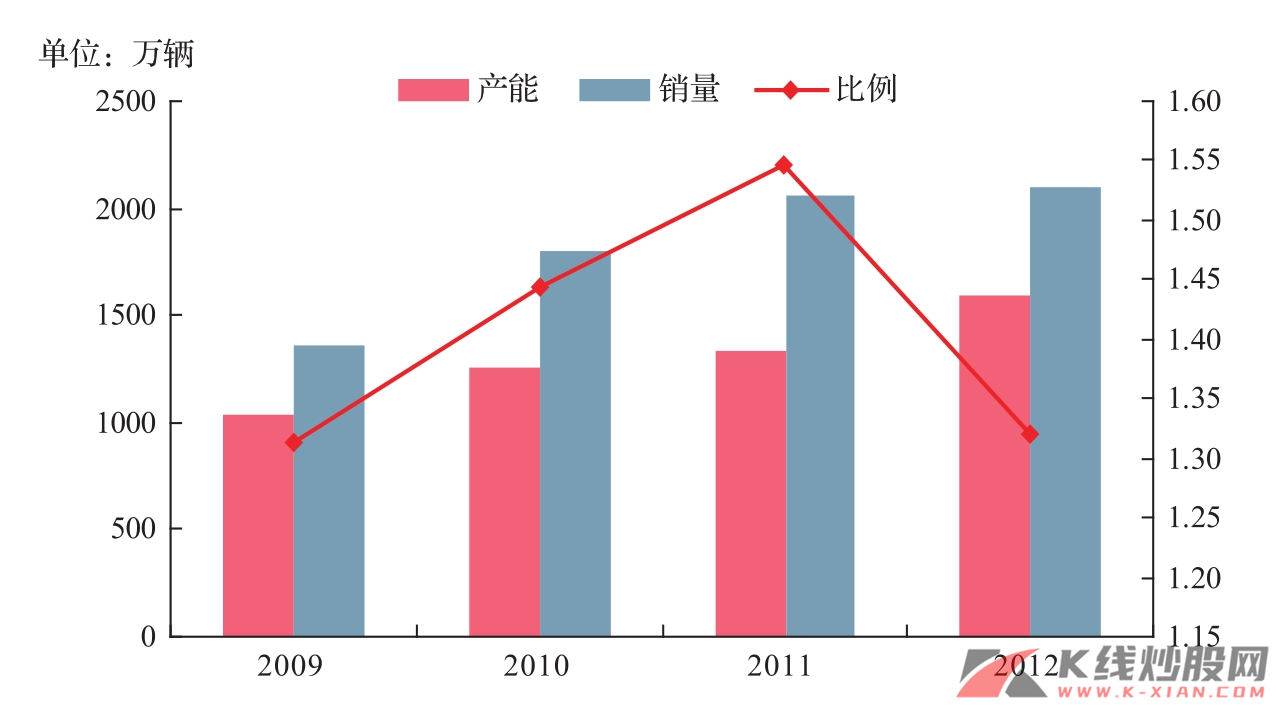

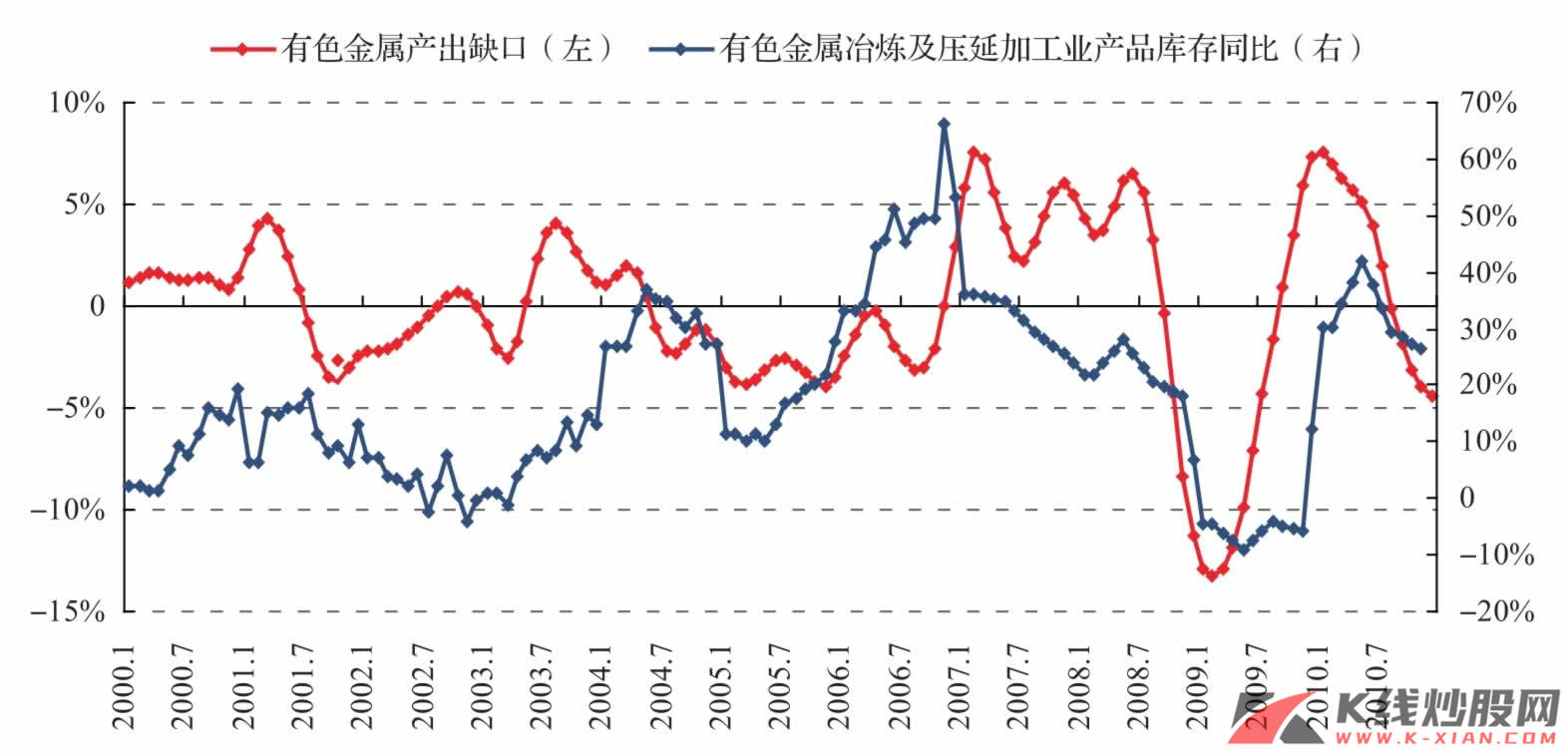

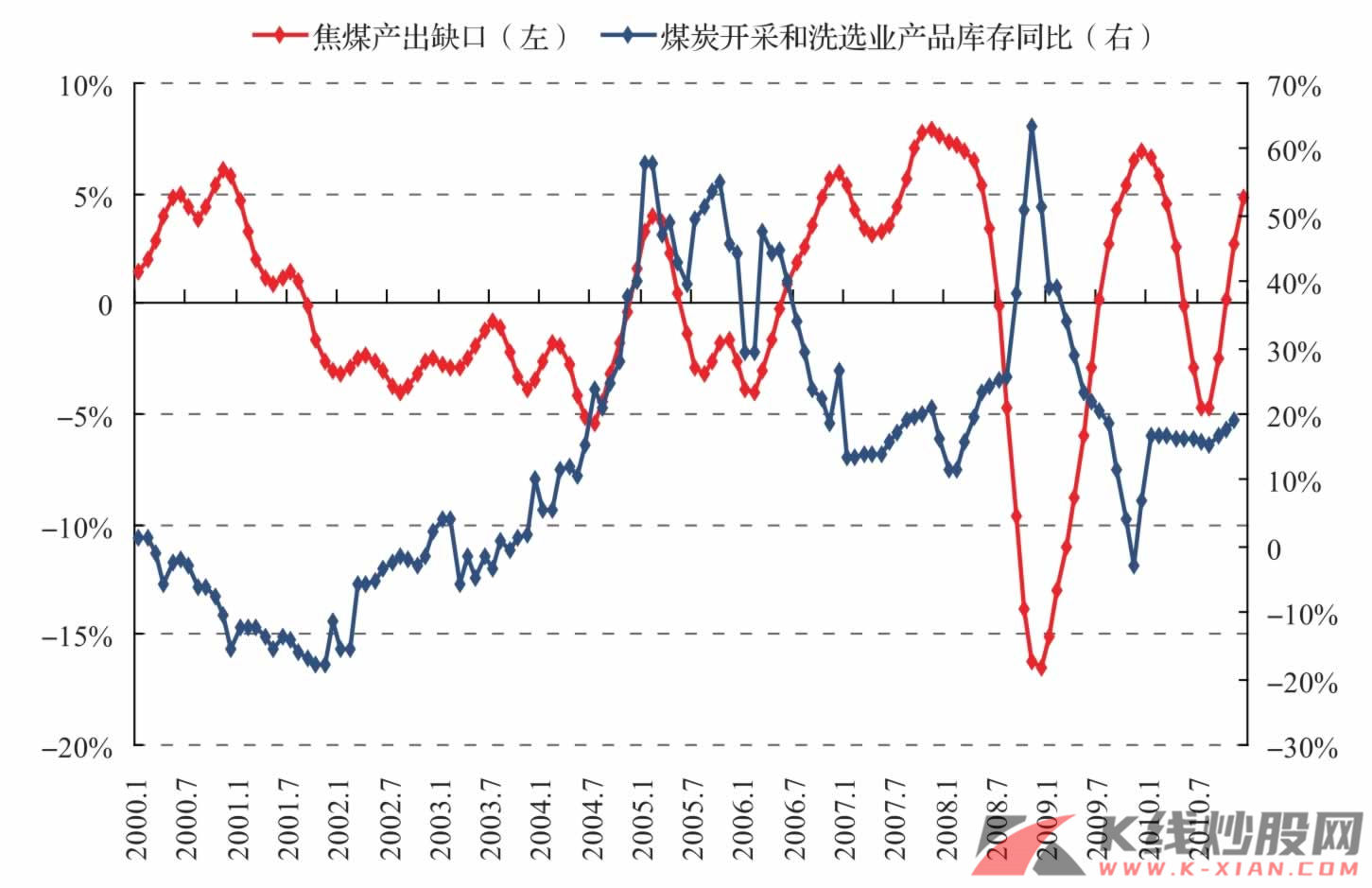

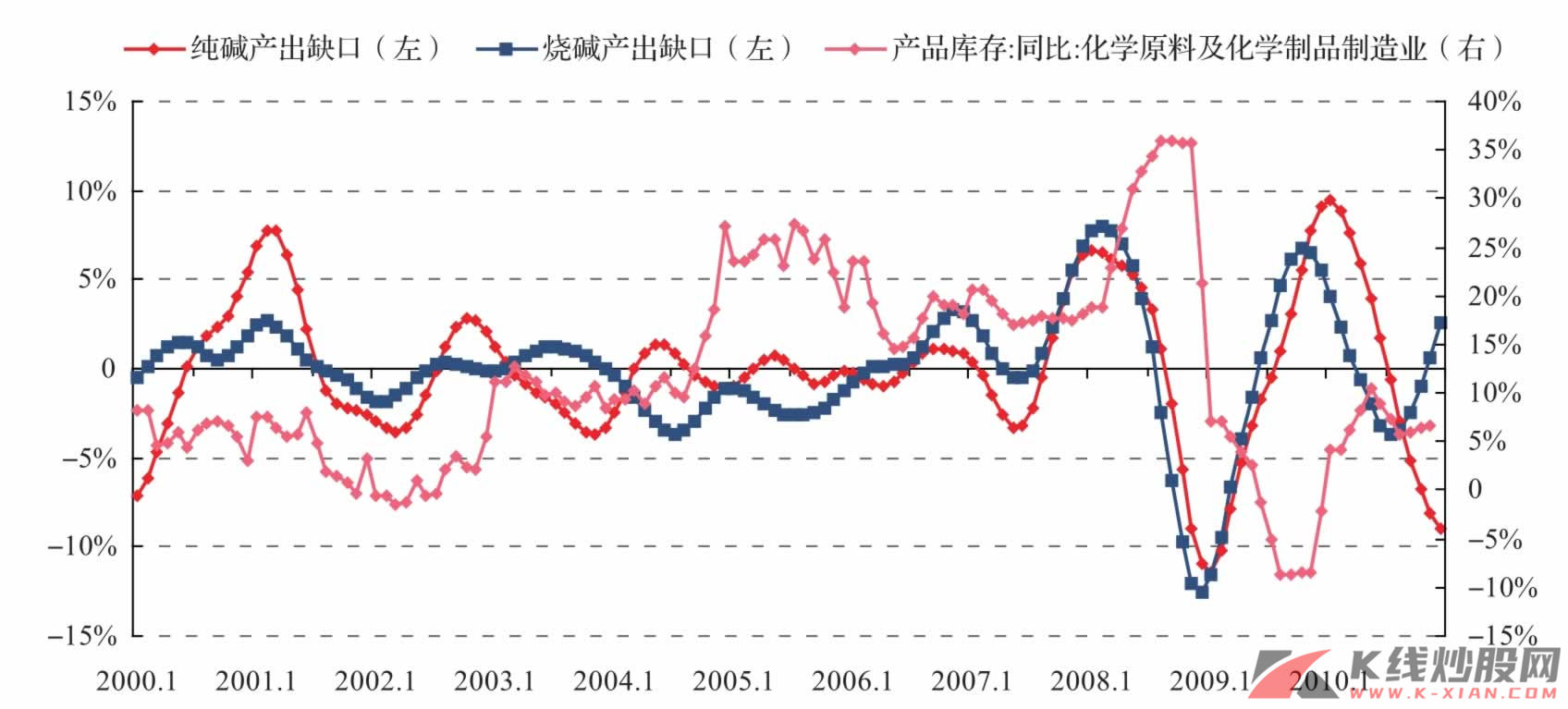

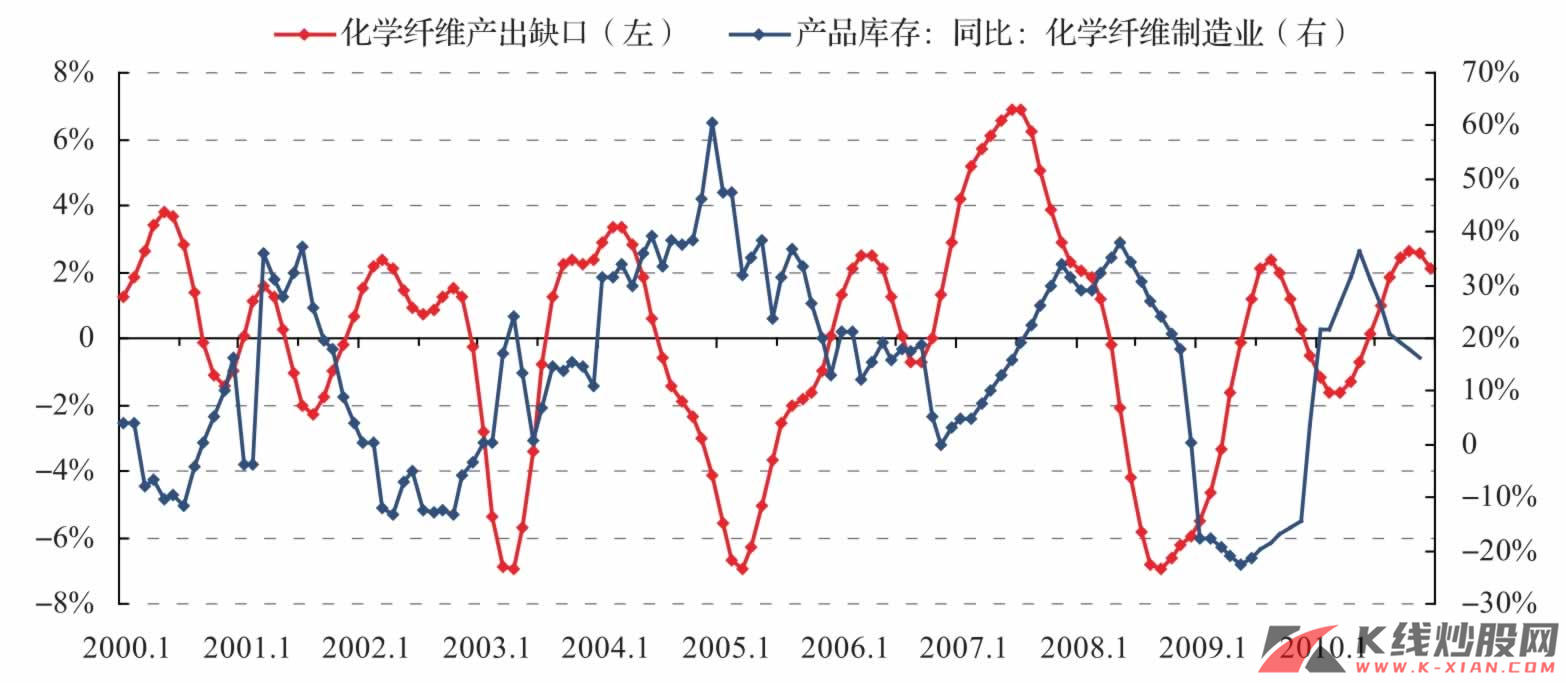

从产出缺口考察,产能利用率提高是显著的,库存重建正在缓慢进行并具有持续性,我们对各行业进行了分析,以此来判断行业生产恢复情况。

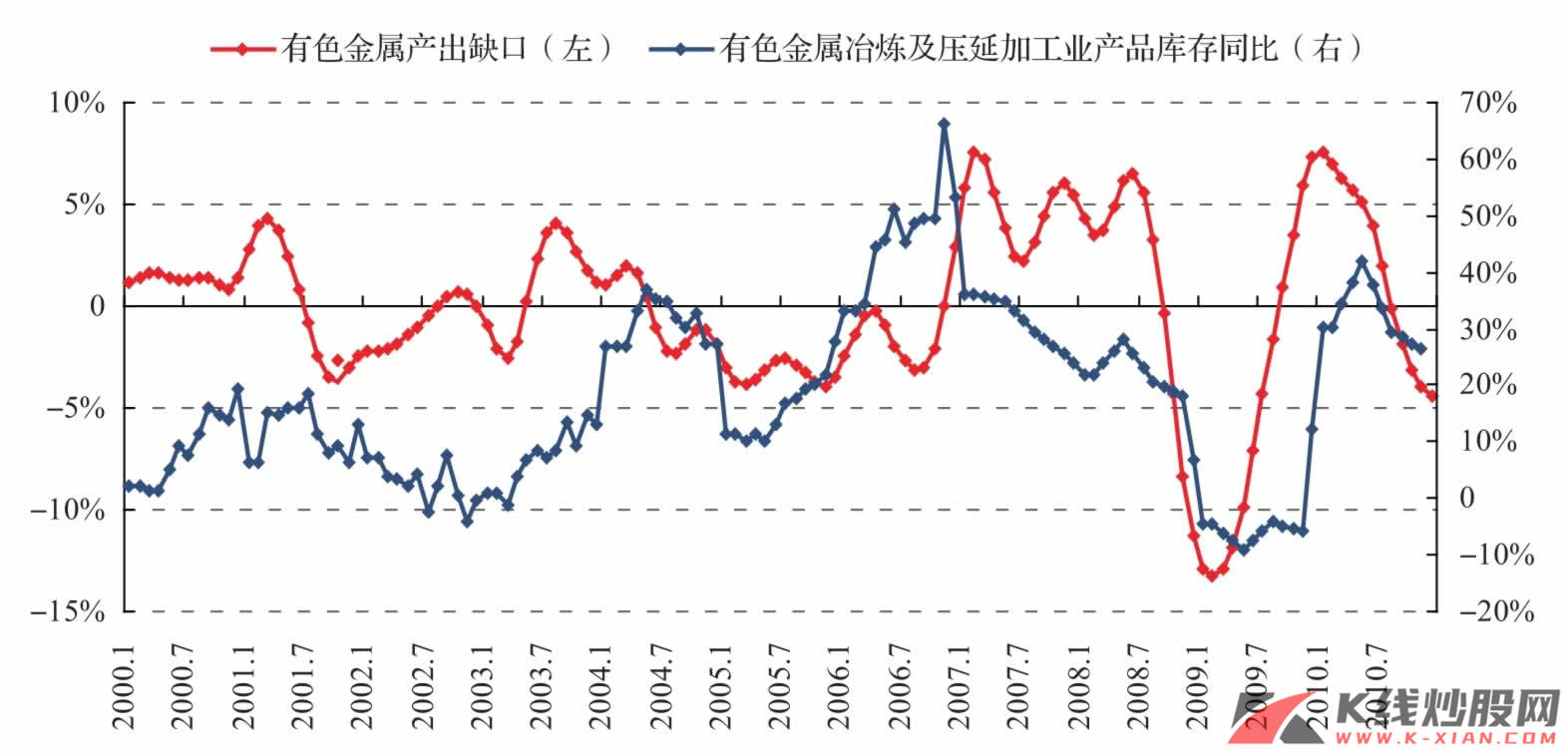

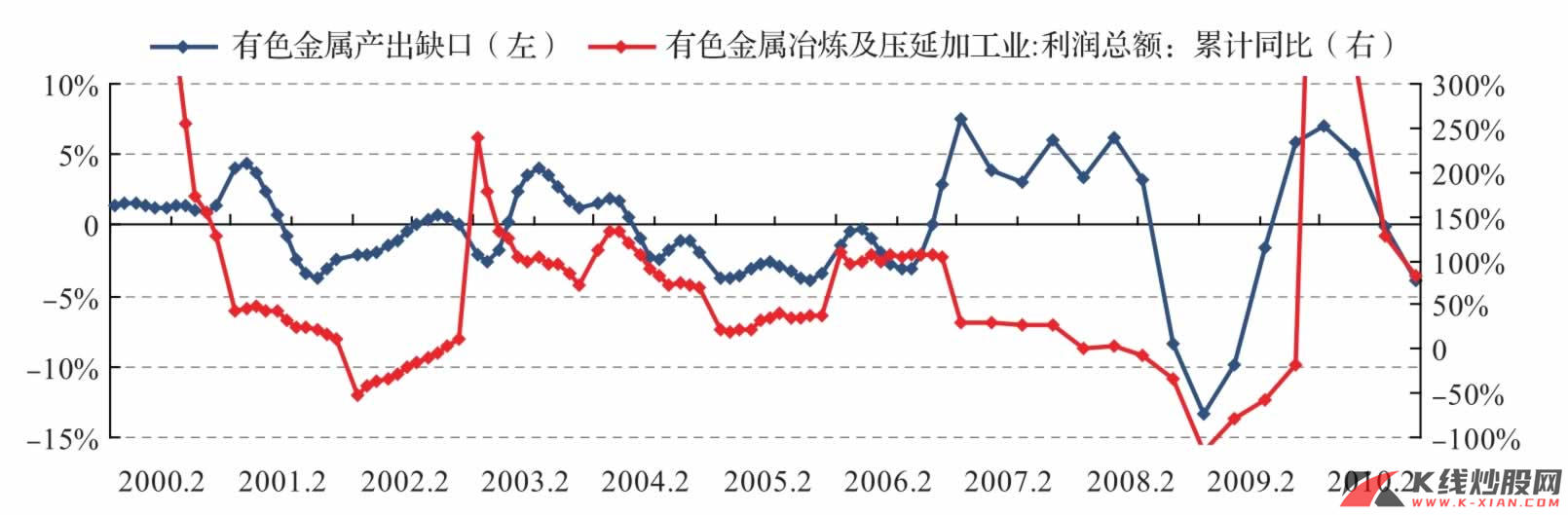

1)有色金属行业。有色金属的产出缺口在2009年12月达到高点之后一直回落,2010年8月之后出现负缺口,意味着需求回落,产能利用下降,那么在未来一段时间内,我们很难短期内看到有色金属行业的库存重建。

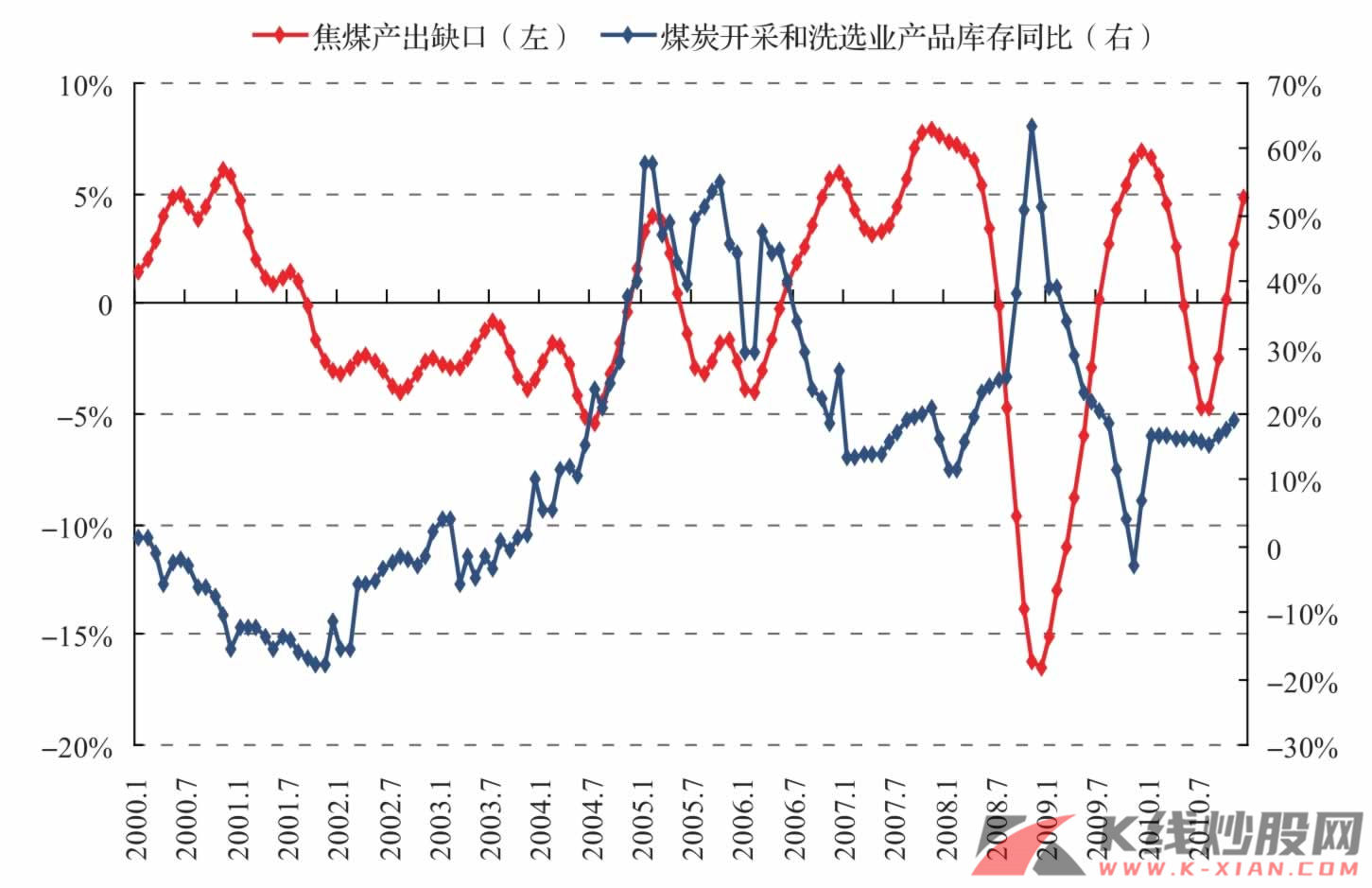

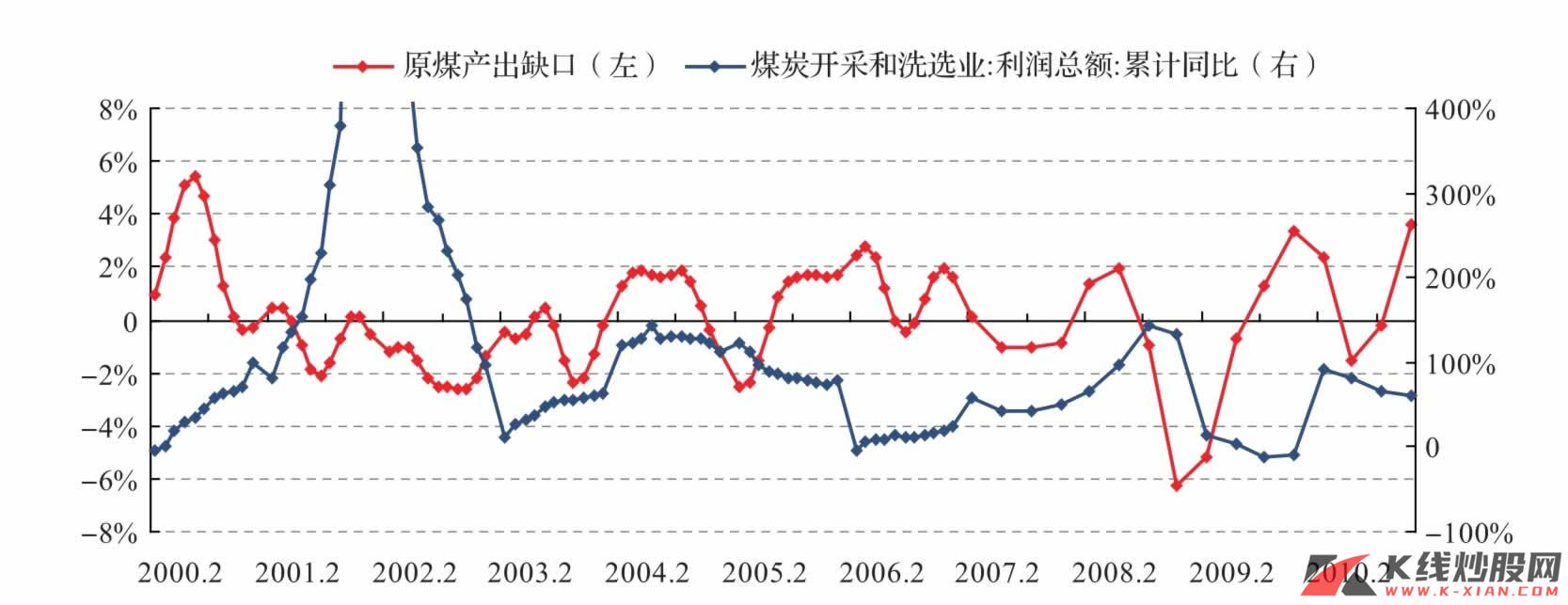

2)煤炭行业。相对于有色金属行业而言,煤炭行业的需求在7—9月之间开始回升,并且在最近几个月中开始走高,如果需求的趋势不变,煤炭行业的主动库存重建将可能在第一季度后半段展开。

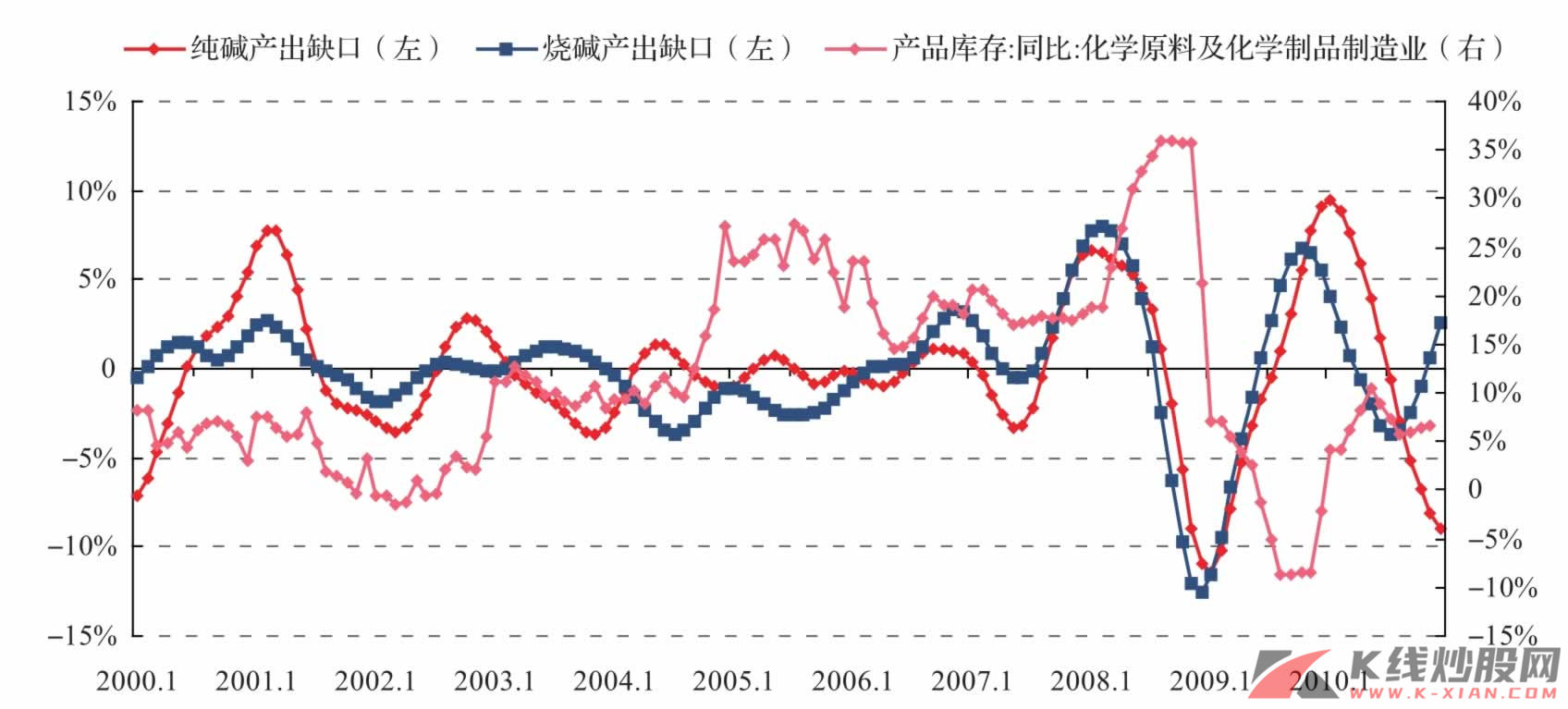

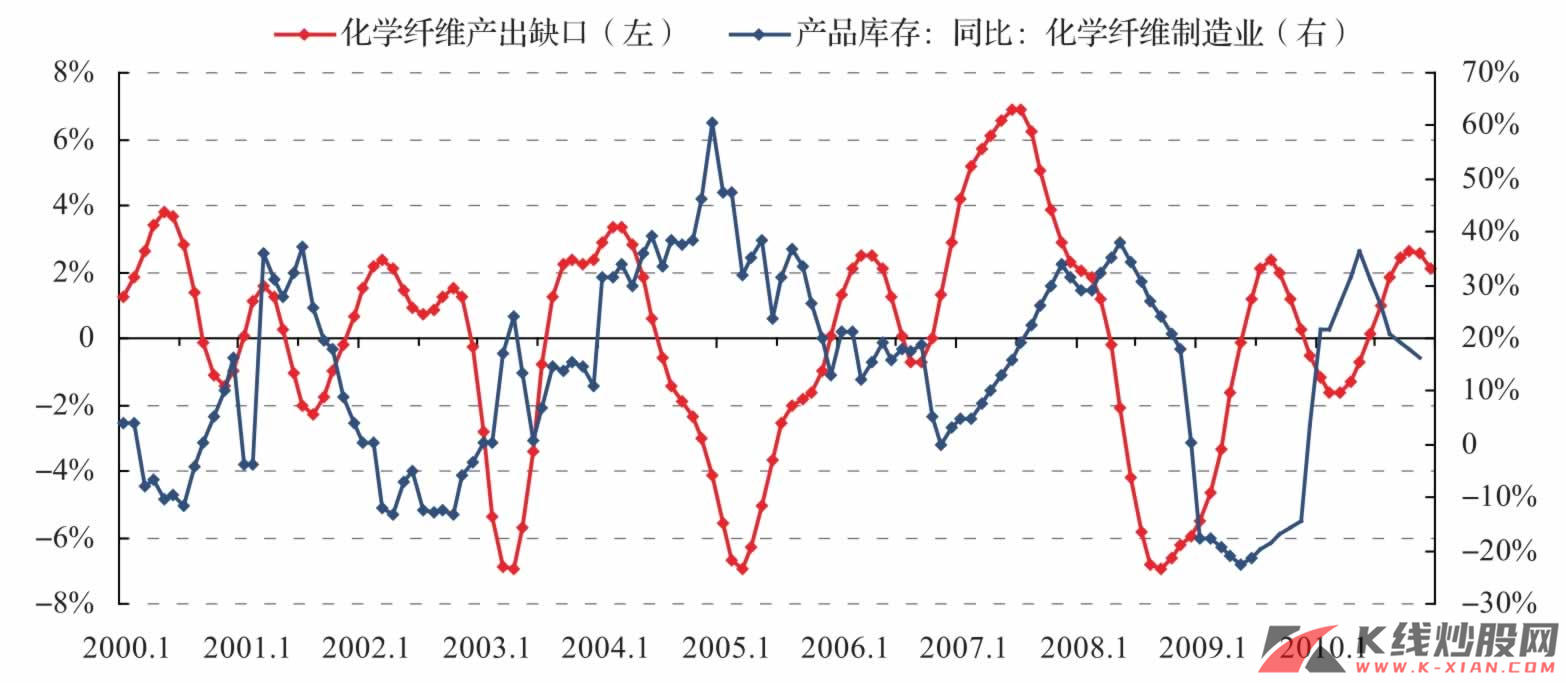

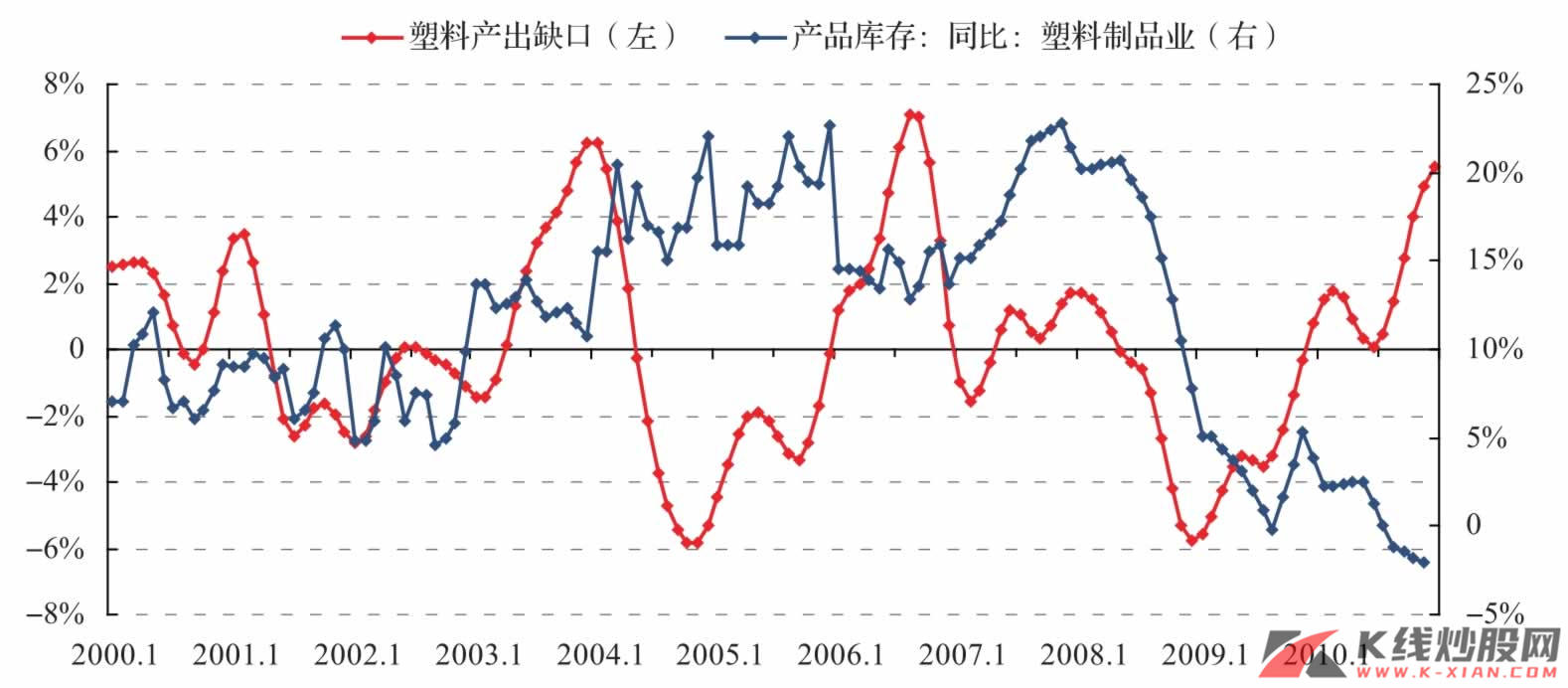

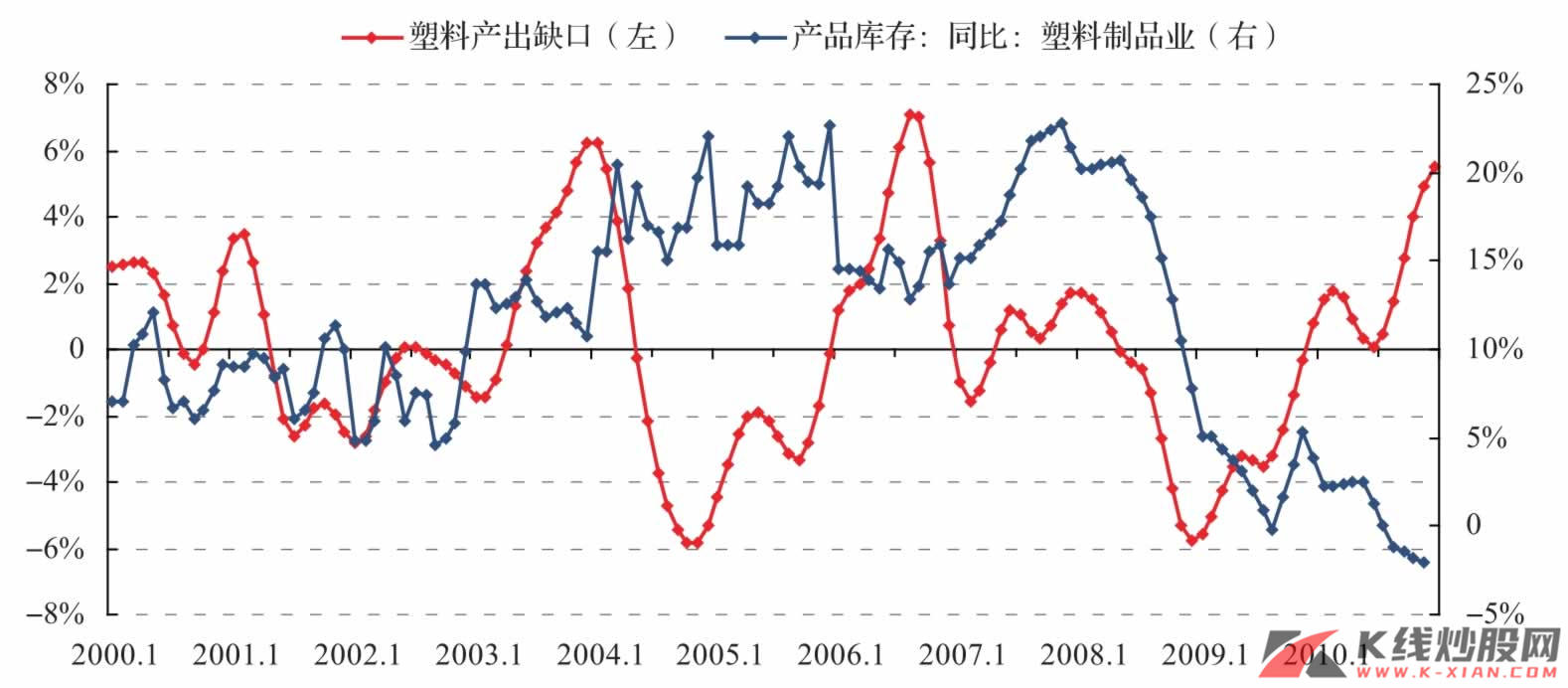

3)化工行业。化工行业在节能减排政策约束以及灾害天气影响下产能恢复不一,产出缺口情况表明,多数子行业仍然处于去库存过程中,但这种去库存可能是由于产能淘汰造成供应下降导致的。

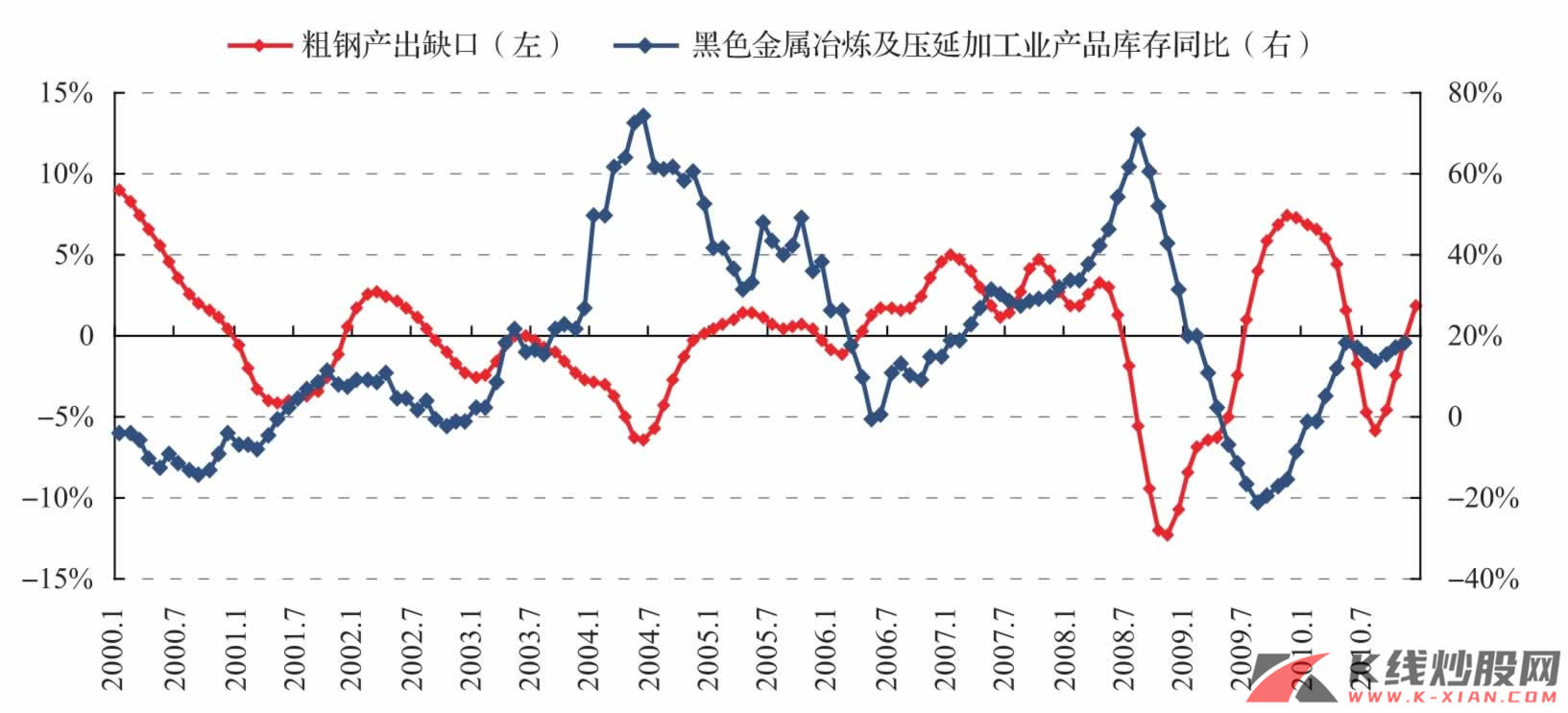

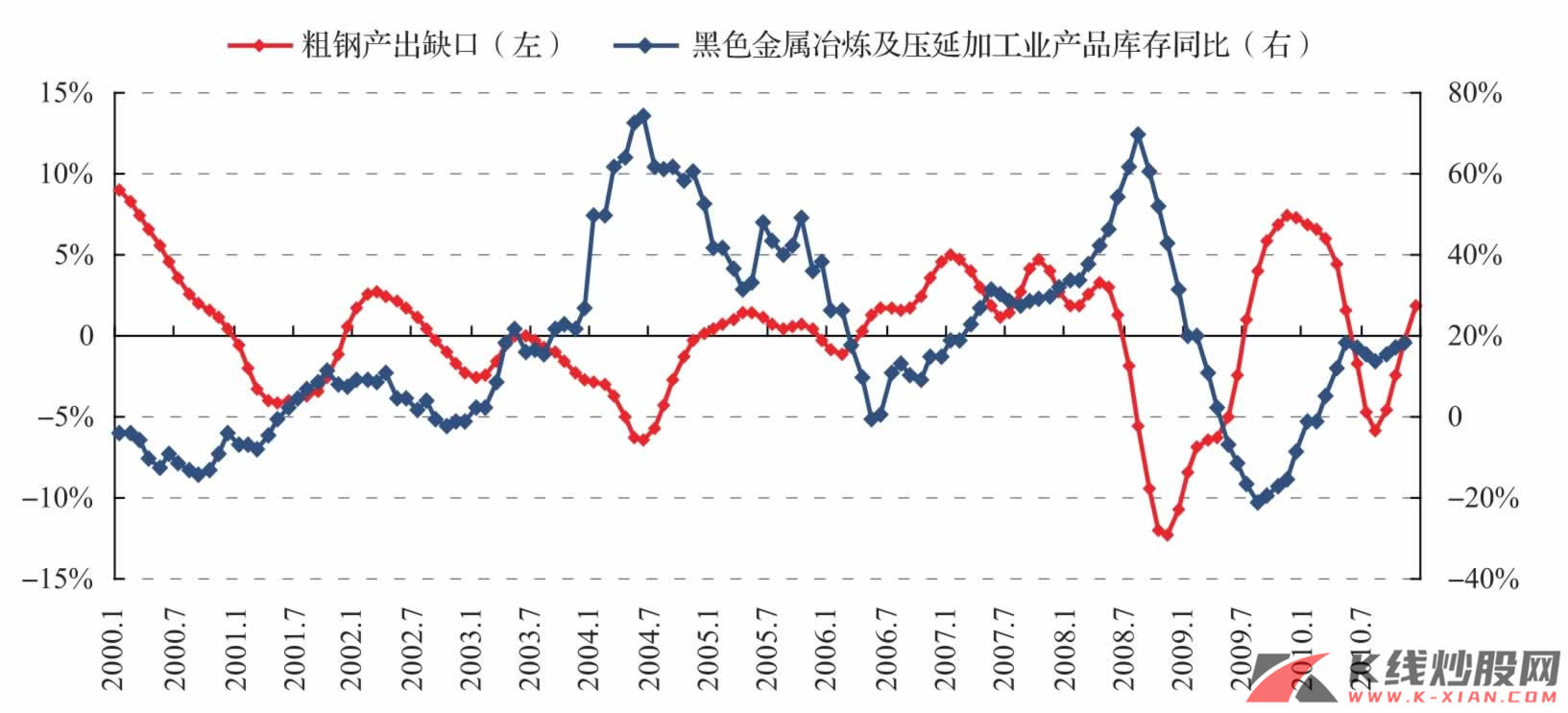

4)钢铁行业。2010年9月前后,钢铁行业的产能达到低点回升,根据库存与产出缺口之间的关系,钢铁行业库存底部应该是在2、3月,而之后随着产能利用率的提高将有可能进入主动库存重建阶段。

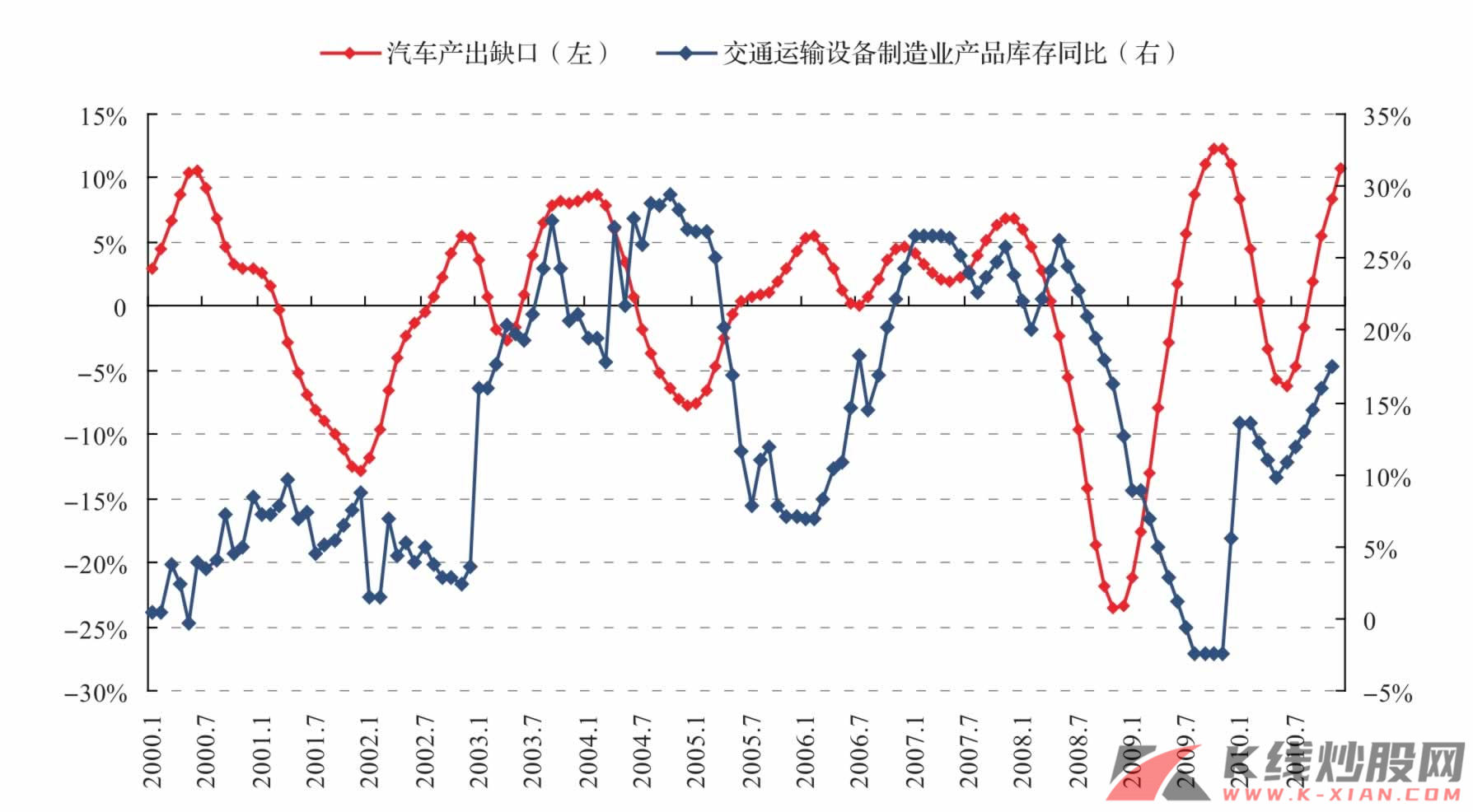

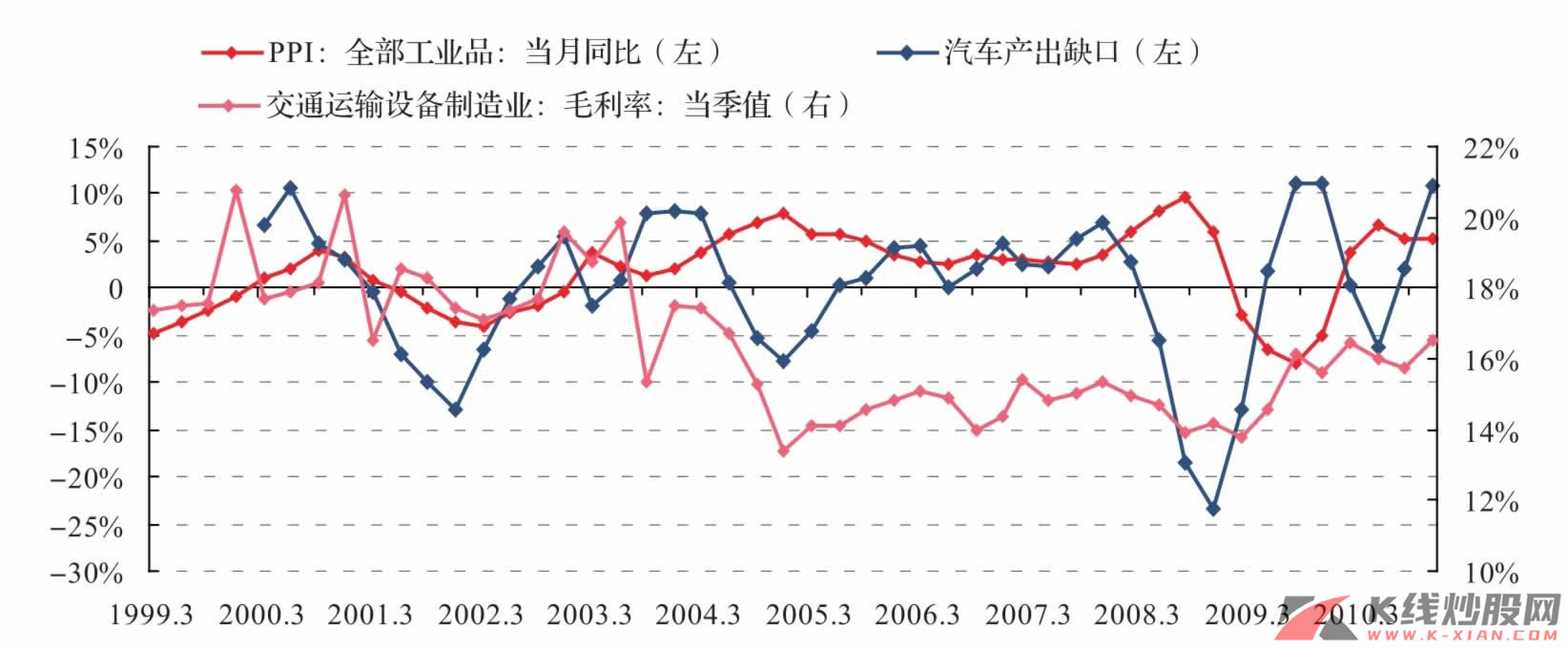

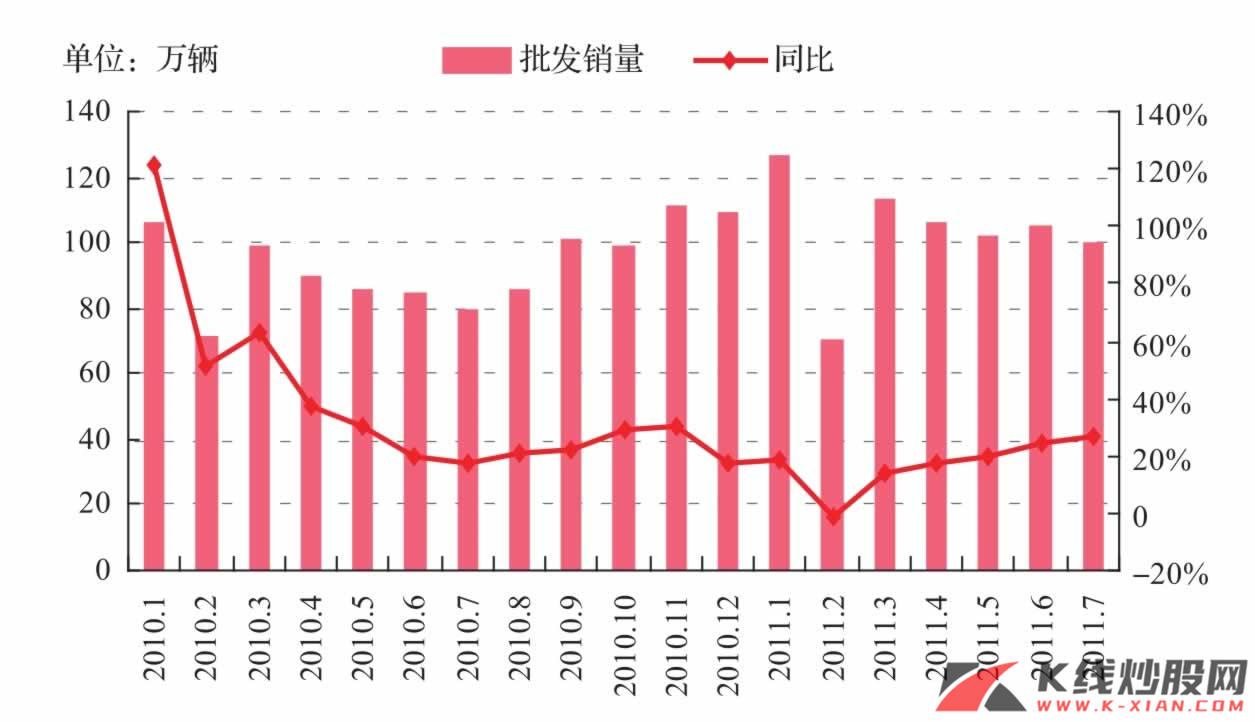

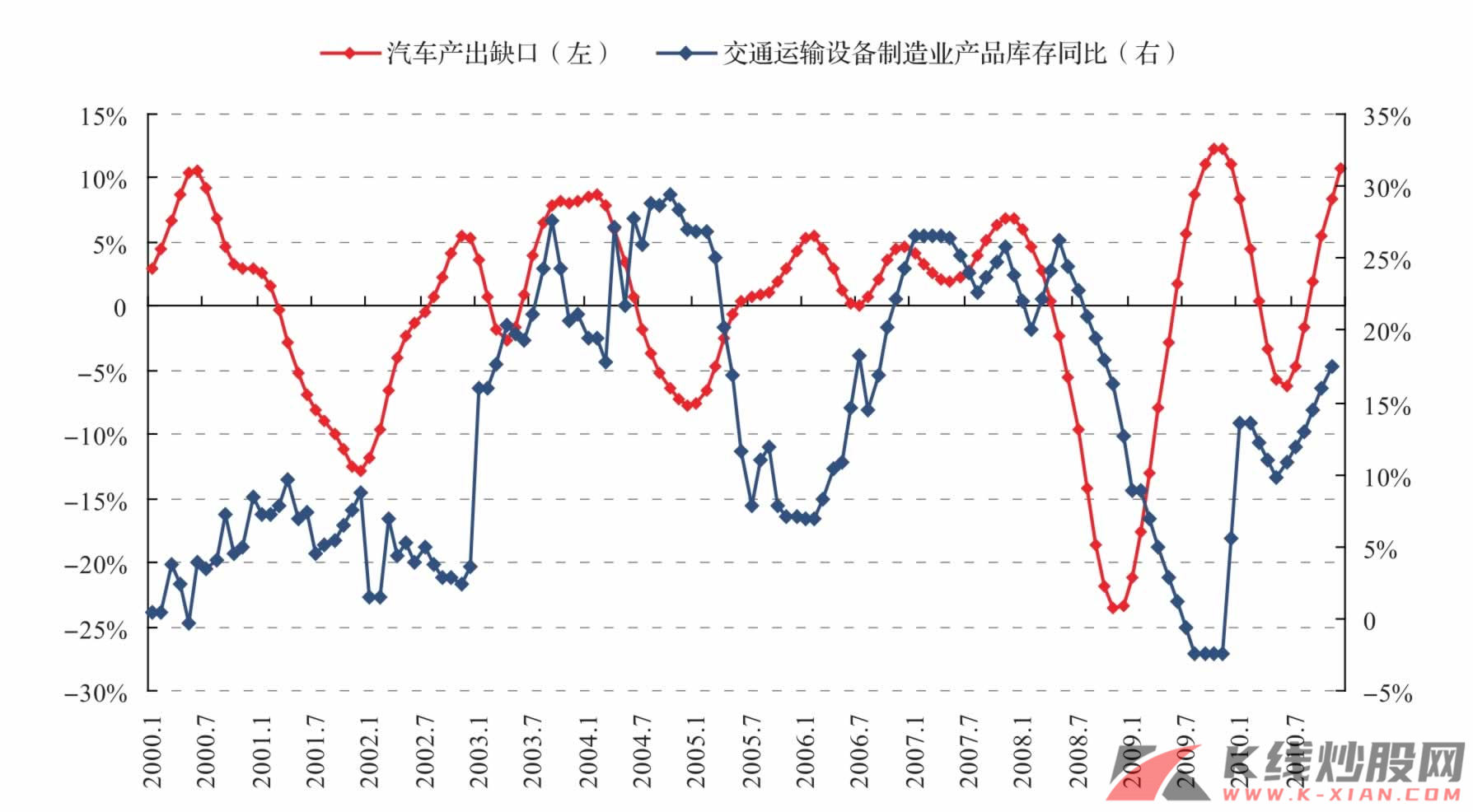

5)交通运输设备制造业。以汽车为代表的交通运输设备制造业的产能利用情况良好,其产出缺口从2010年9月之后迅速提高,目前保持在较高水平,是主动库存重建的先行行业之一。

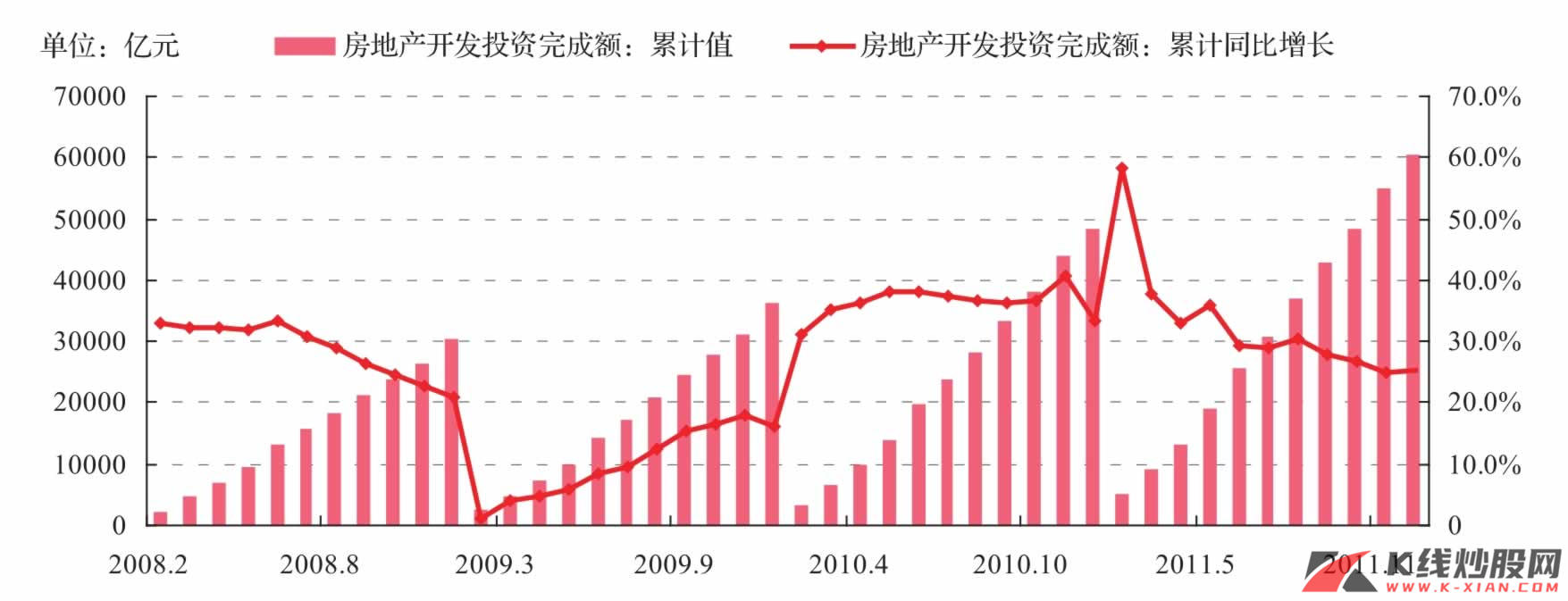

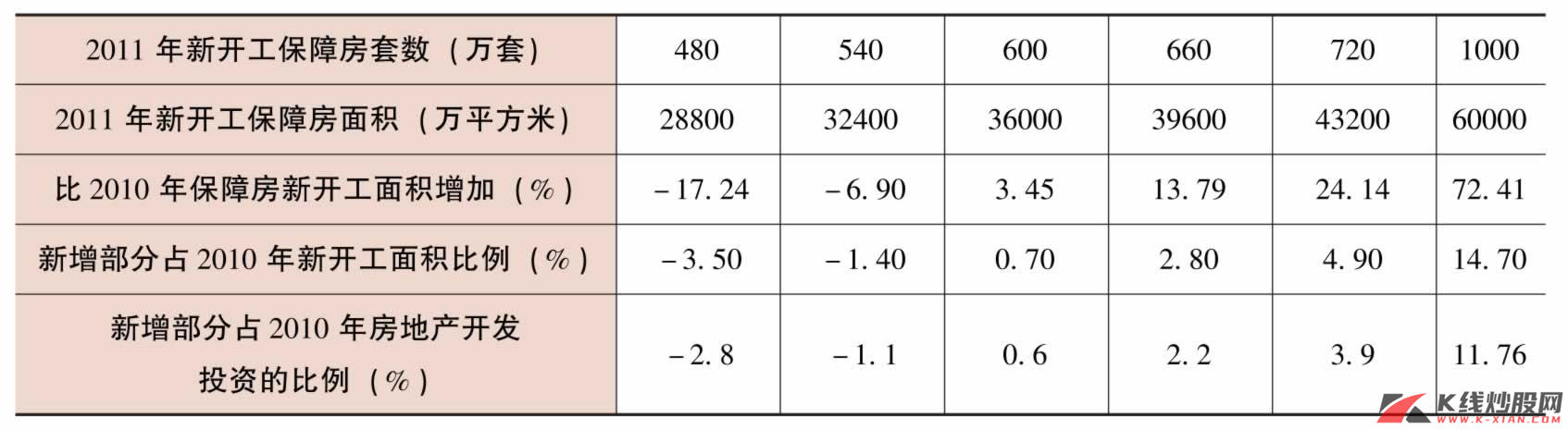

6)建筑建材。对于水泥生产来说,2010年5月开始出现需求的回升,9月10月有所反复,11月之后产出缺口回到正值;对水泥和玻璃而言,很大程度受制于房地产开发和基建投资,而保障房建设的进程是关键因素。

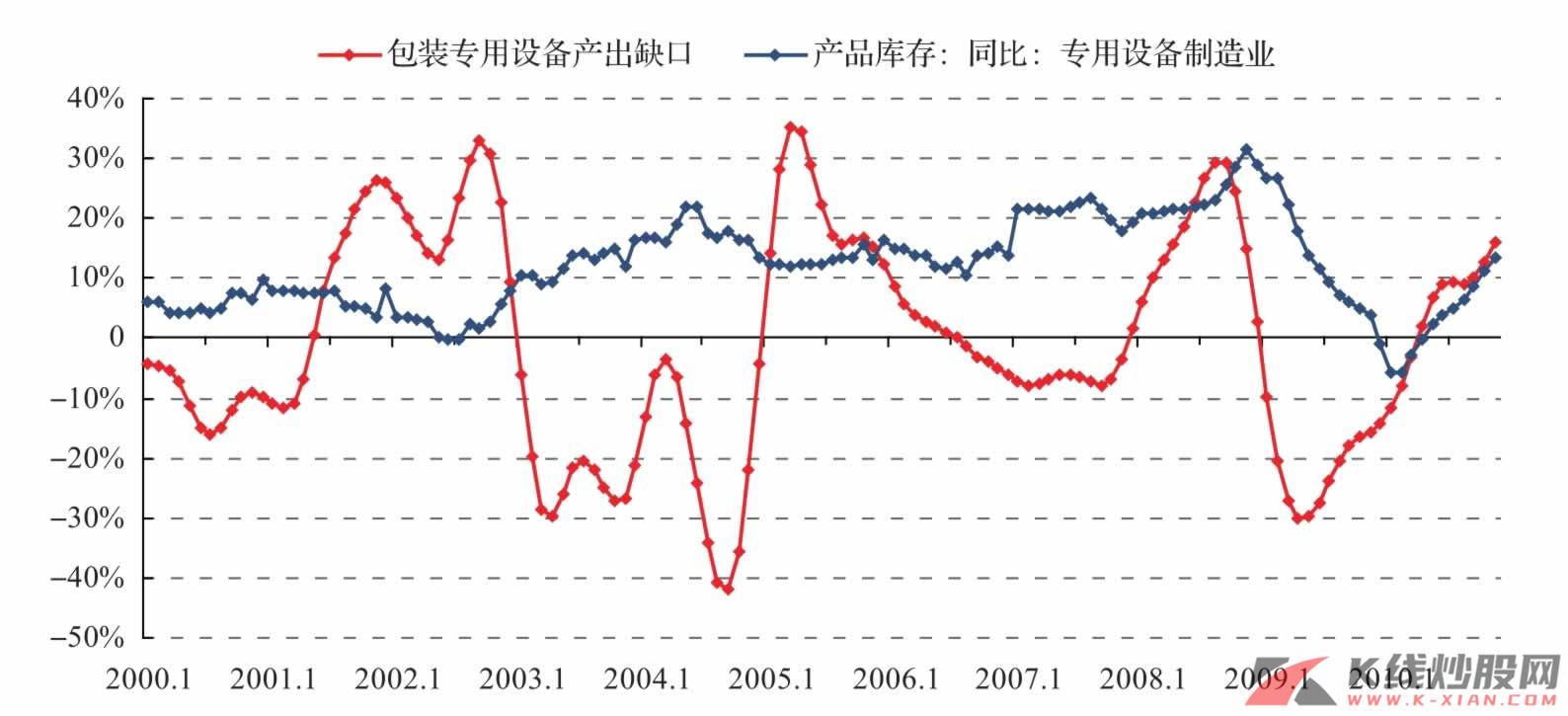

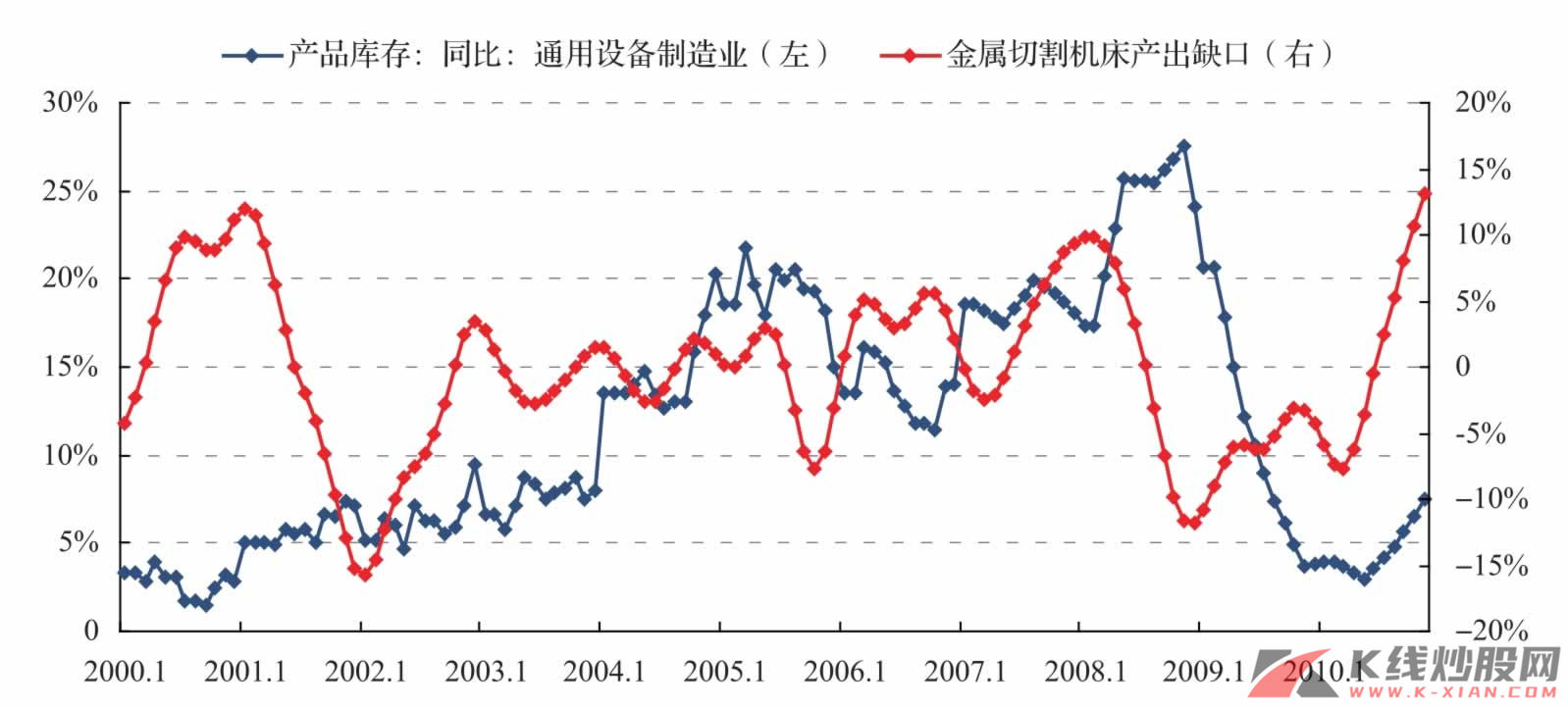

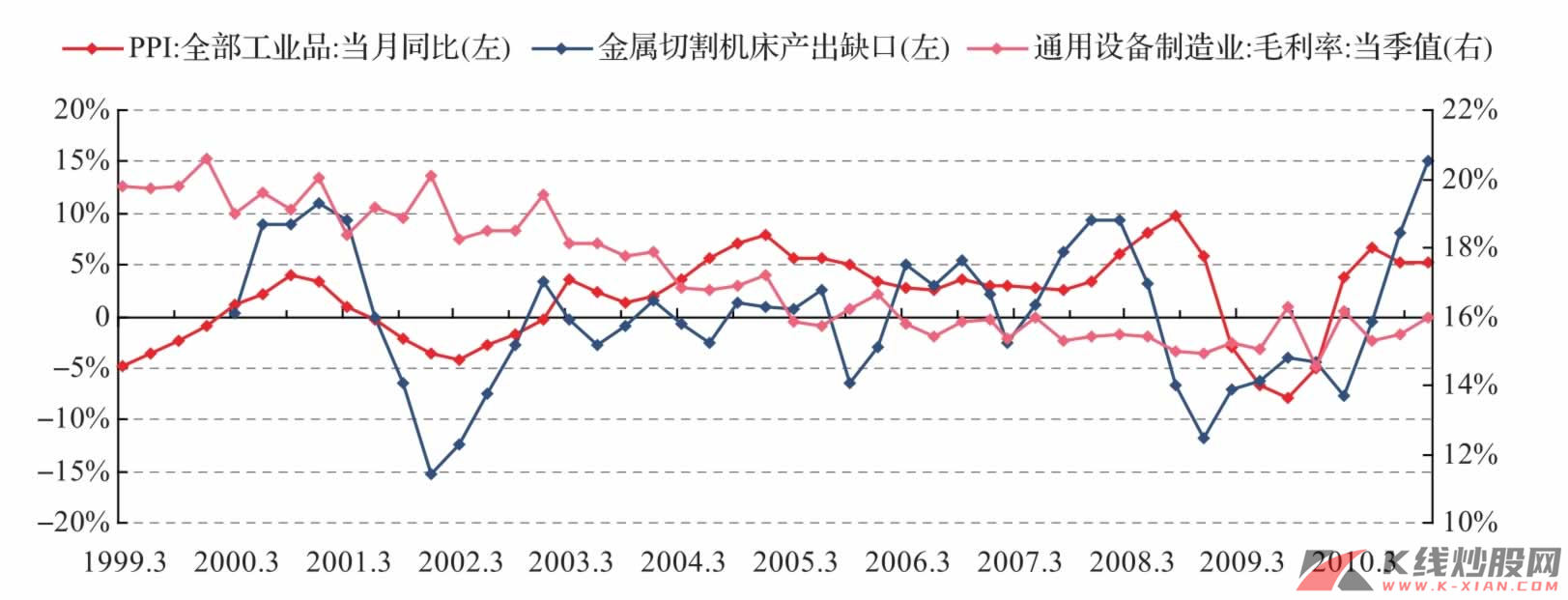

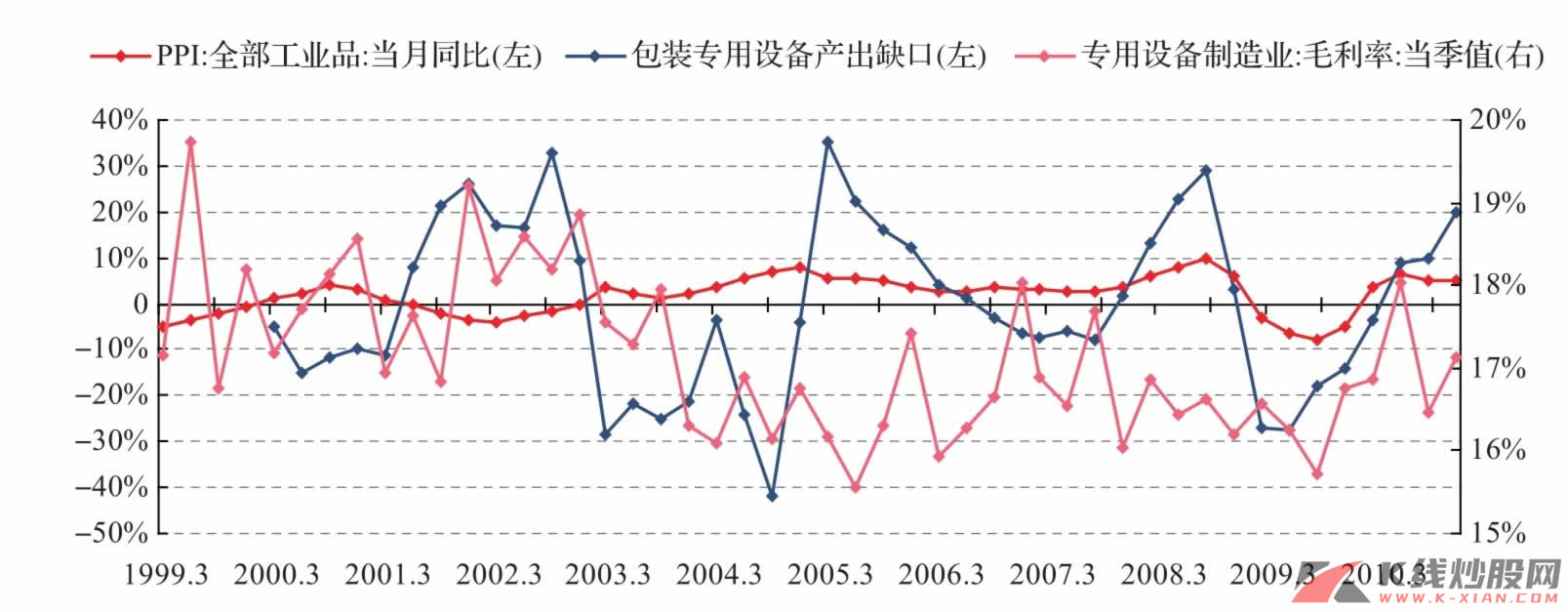

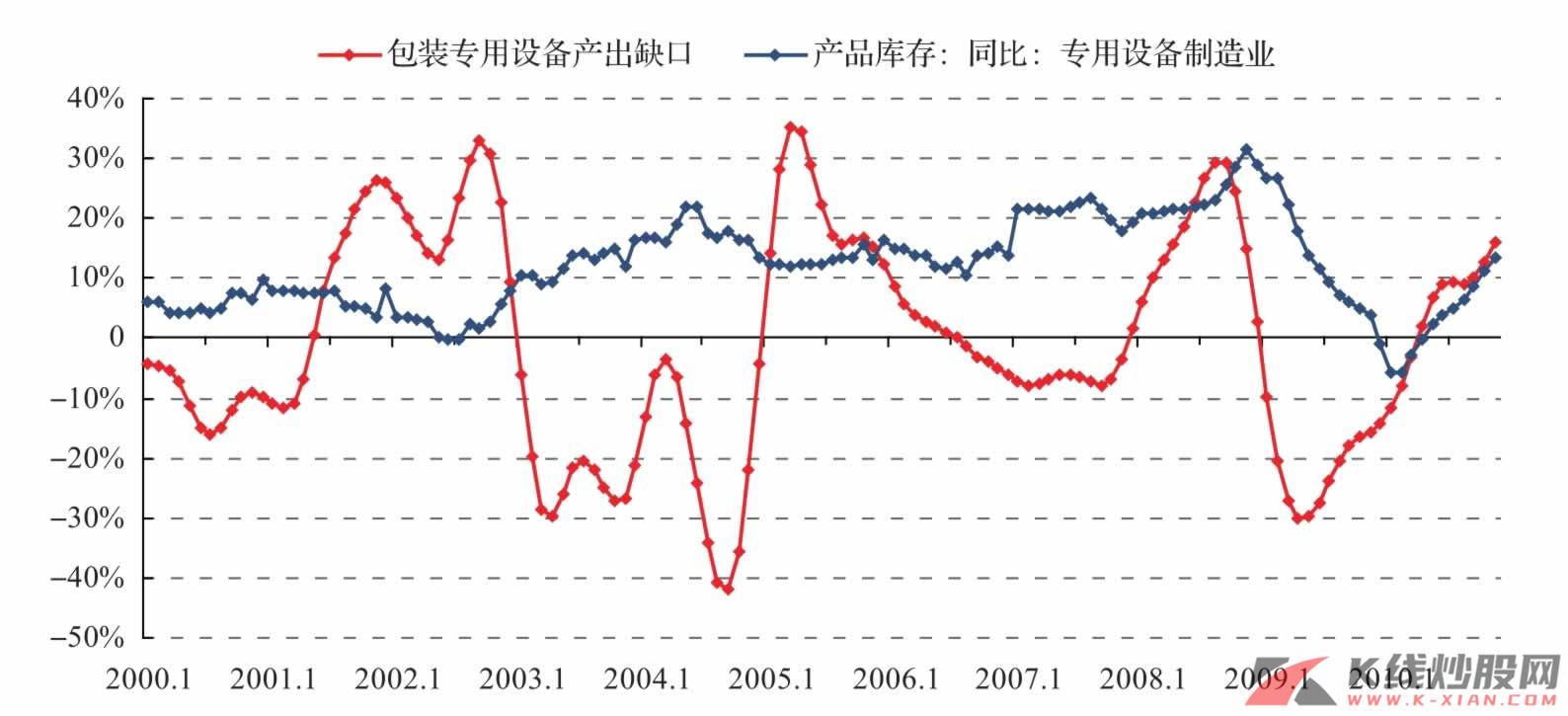

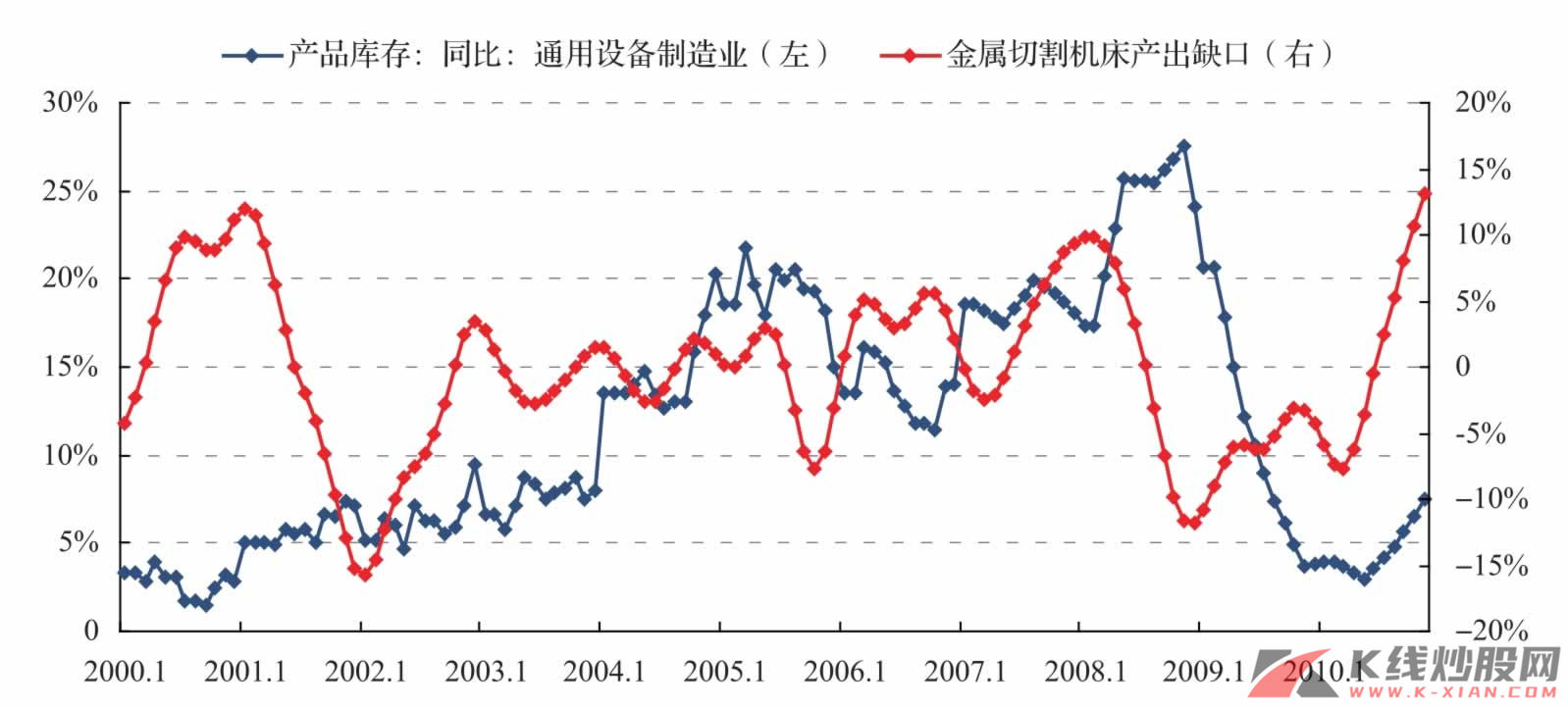

7)机械制造。对于以包装专用设备与金属切割机床为代表的机械设备制造业来说,分别于2010年4月和7月之后出现产能的恢复,虽然此后略有反复,但基本保持向上的趋势,从这一点来看,目前仍未出现机械行业需求回落,或者机械行业库存重建也将到来。

有色金属产出缺口VS有色金属业库存同比变化

有色金属产出缺口VS有色金属业库存同比变化

图16 有色金属产出缺口VS有色金属业库存同比变化

资料来源:CEIC,中信建投证券研究发展部

焦煤产出缺口VS煤炭开采和洗选业库存同比变化

焦煤产出缺口VS煤炭开采和洗选业库存同比变化

图17 焦煤产出缺口VS煤炭开采和洗选业库存同比变化

资料来源:CEIC,中信建投证券研究发展部

纯碱、烧碱产出缺口VS化学原材料及化学制品库存同比变化

纯碱、烧碱产出缺口VS化学原材料及化学制品库存同比变化

图18 纯碱、烧碱产出缺口VS化学原材料及化学制品库存同比变化

资料来源:CEIC,中信建投证券研究发展部

化学纤维产出缺口VS库存同比变化

化学纤维产出缺口VS库存同比变化

图19 化学纤维产出缺口VS库存同比变化

资料来源:CEIC,中信建投证券研究发展部

塑料产出缺口VS塑料制品库存同比变化

塑料产出缺口VS塑料制品库存同比变化

图20 塑料产出缺口VS塑料制品库存同比变化

资料来源:CEIC,中信建投证券研究发展部

粗钢产出缺口VS黑色金属冶炼及压延加工业产品库存同比变化

粗钢产出缺口VS黑色金属冶炼及压延加工业产品库存同比变化

图21 粗钢产出缺口VS黑色金属冶炼及压延加工业产品库存同比变化

资料来源:CEIC,中信建投证券研究发展部

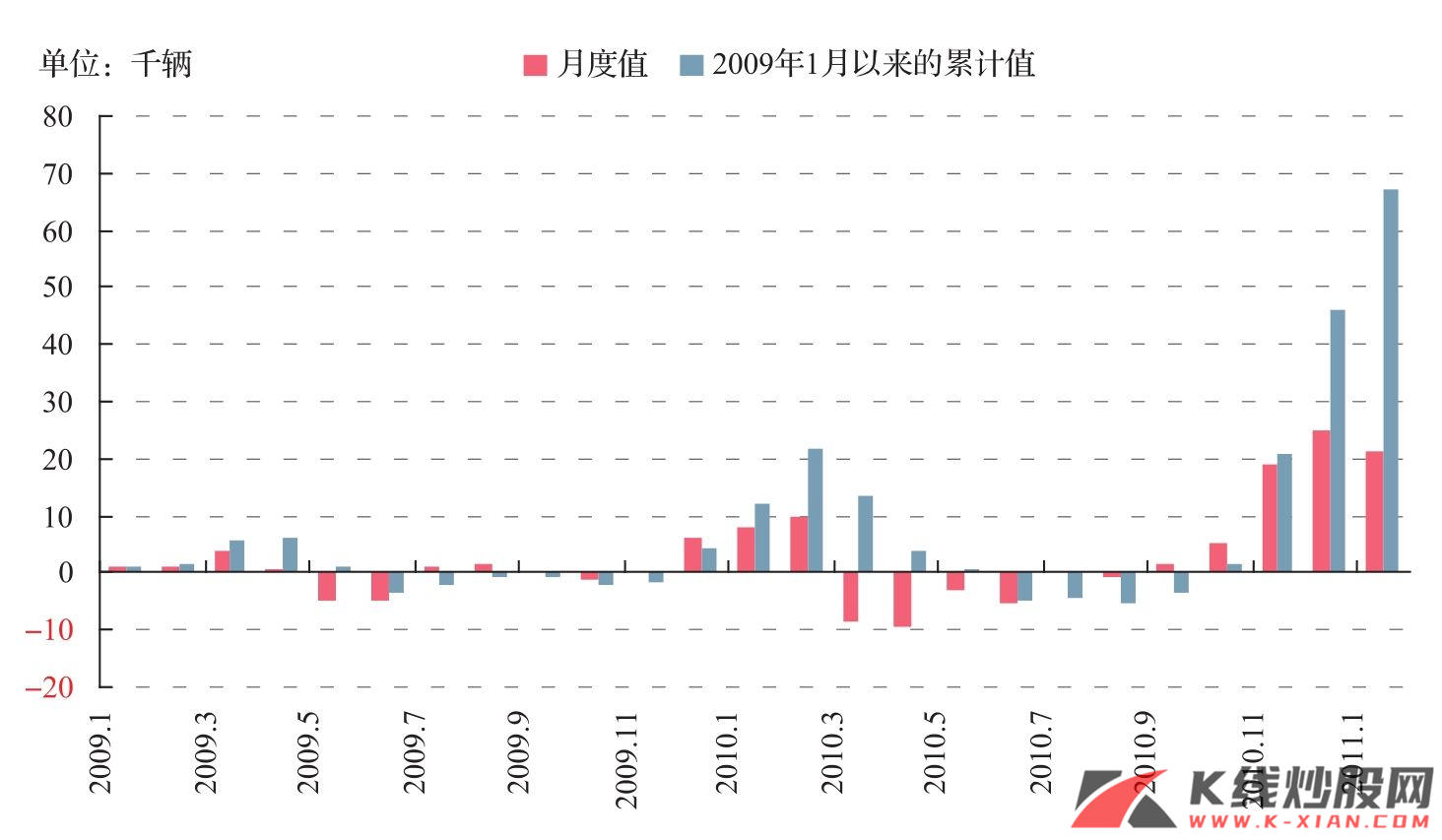

汽车产出缺口VS交通运输设备制造业产品库存同比变化

汽车产出缺口VS交通运输设备制造业产品库存同比变化

图22 汽车产出缺口VS交通运输设备制造业产品库存同比变化

资料来源:CEIC,中信建投证券研究发展部

包装专用设备产出缺口VS专用设备制造库存同比

包装专用设备产出缺口VS专用设备制造库存同比

图23 包装专用设备产出缺口VS专用设备制造库存同比

资料来源:CEIC,中信建投证券研究发展部

金属切割机床产出缺口VS通用设备制造库存同比

金属切割机床产出缺口VS通用设备制造库存同比

图24 金属切割机床产出缺口VS通用设备制造库存同比

资料来源:CEIC,中信建投证券研究发展部

成本适应:毛利率的回升

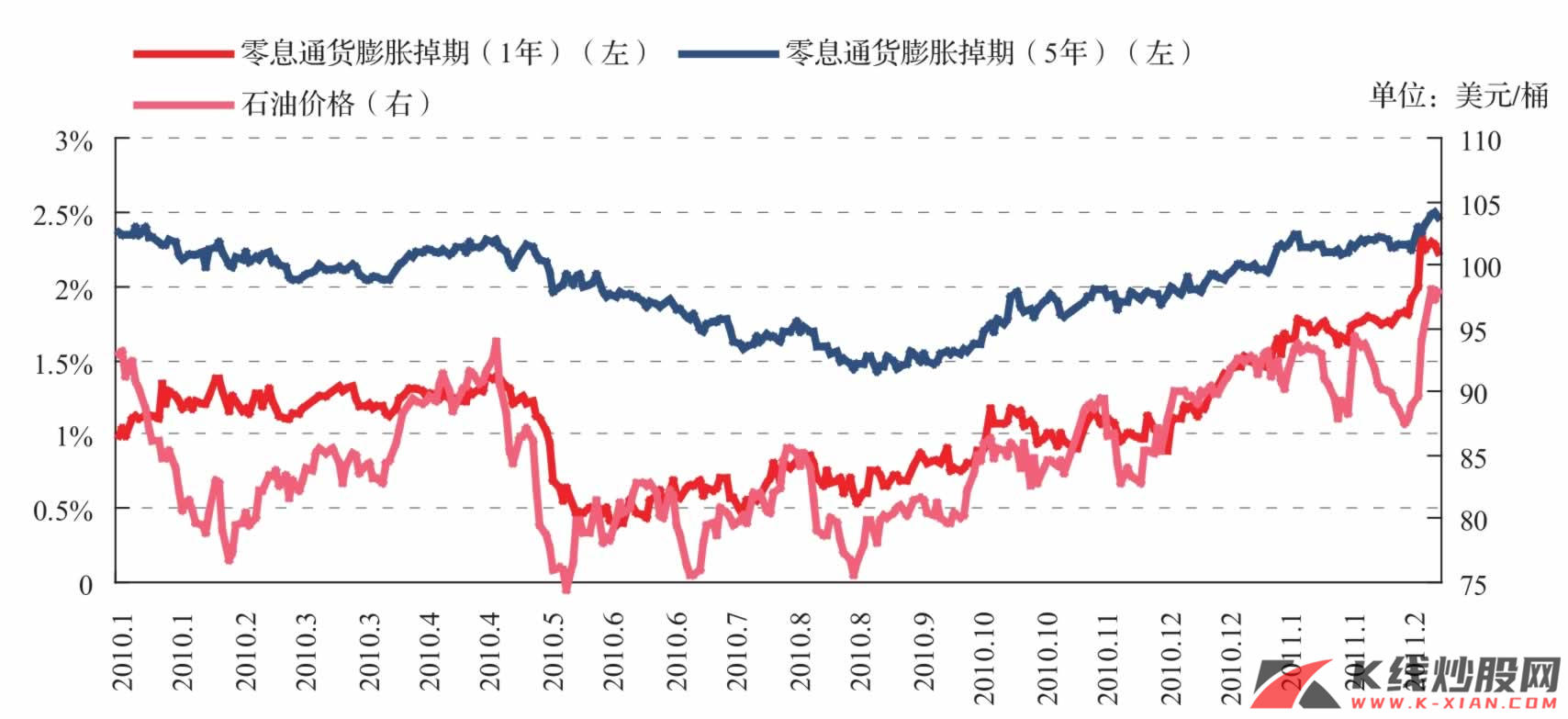

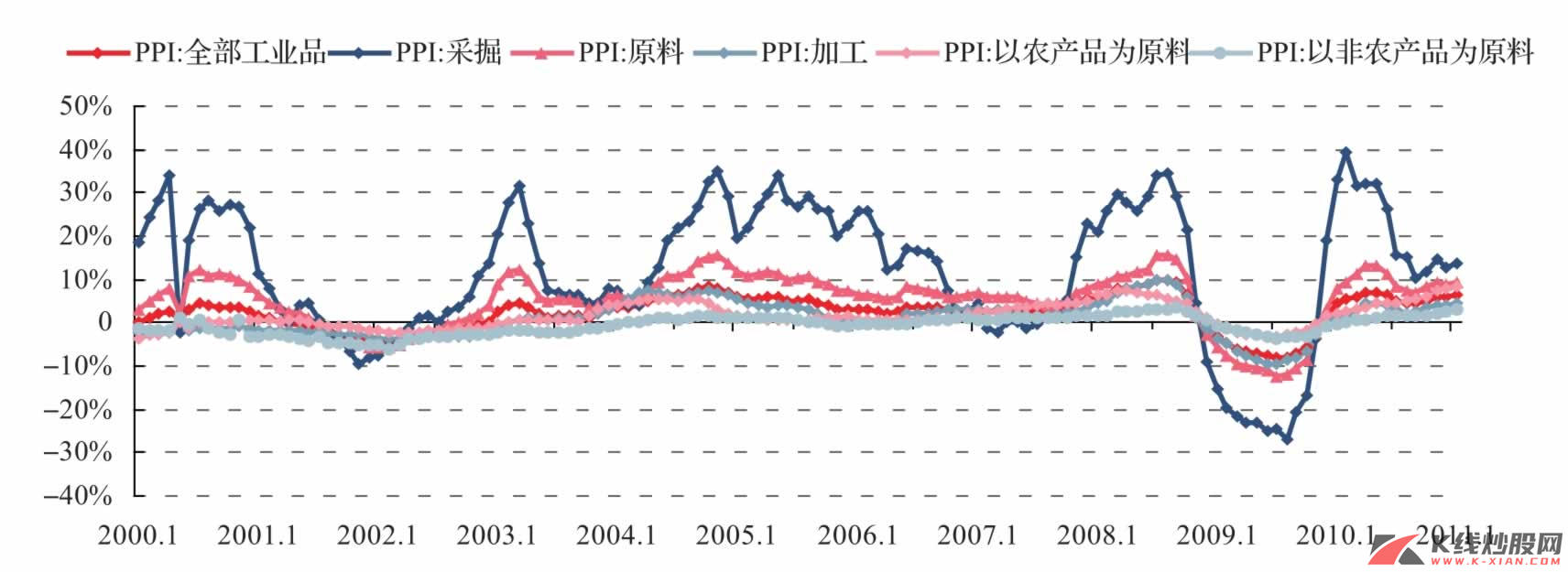

1.通货膨胀上升对成本的影响

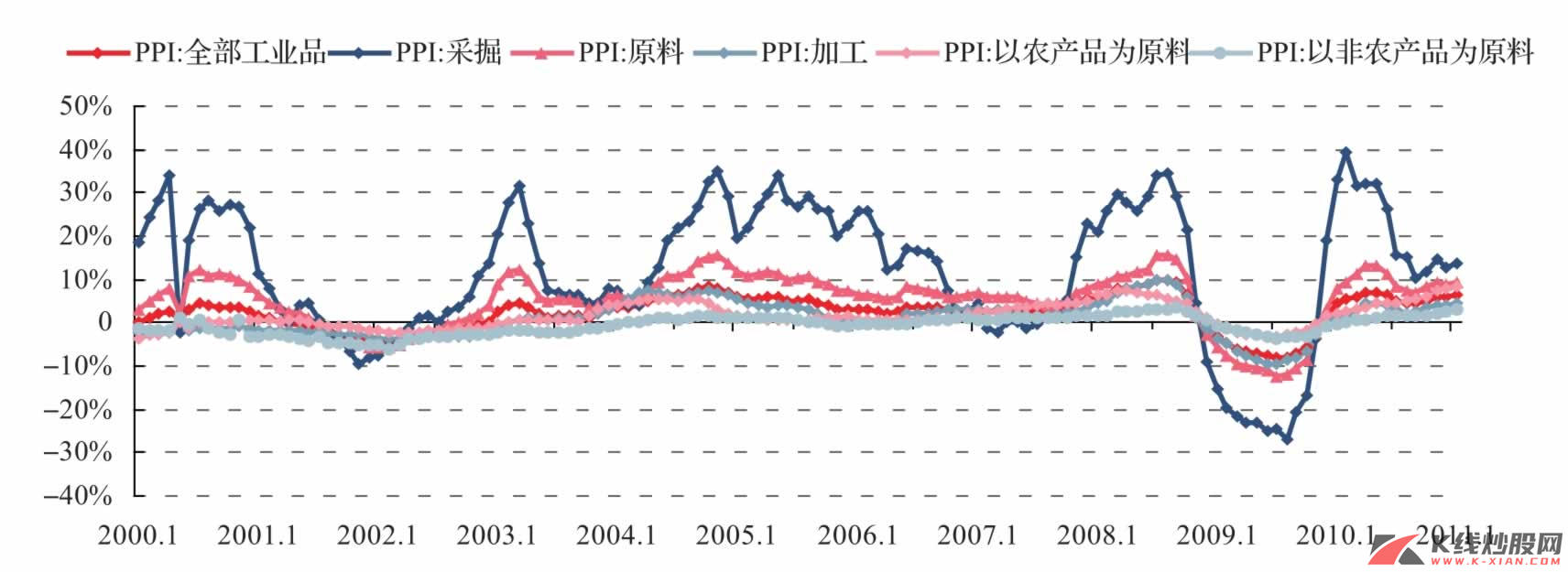

从PPI大类构成的波动来看,越是远离终端消费越是波动剧烈,采掘(煤炭、石油开采、有色采矿、黑色采矿等)和原材料(黑色金属、有色金属、电力、石油、化学原料等)行业的价格波动是最剧烈的。但PPI的新特点是,以农产品为原料的轻工业价格增长较快,加工工业(包括橡胶制品、塑料制品、通用/专用设备、交通运输设备、非金属制品、化学纤维等周期行业)价格变化变缓,无论从历史还是现实来看,原材料和采掘业能够通过涨价来对冲成本的抬升,加工业次之,生活资料对成本缺乏弹性。

PPI大类构成

PPI大类构成

图25 PPI大类构成

资料来源:Wind资讯,中信建投证券研究发展部

因此,从行业对资金成本适应强弱来看,越是上游,其适应性更强,对于煤炭、化工、钢铁、有色金属和非金属制品等中上游周期行业来说,PPI上升对其盈利能力是正面的,而家电和汽车等下游行业对成本抬升的适应能力较差,机械则居中。在下列表中我们给出了中上游价格上涨对成本影响最大的10个行业,我们看到,中游偏下的行业受到的影响较大。

表3 各大类价格变化10%对PPI的影响

各大类价格变化10%对PPI的影响

各大类价格变化10%对PPI的影响

资料来源:中信建投证券研究发展部

表4 煤炭价格上涨1%受影响最大的10个行业

煤炭价格上涨1%受影响最大的10个行业

煤炭价格上涨1%受影响最大的10个行业

资料来源:中信建投证券研究发展部

表5 原油价格上涨1%受影响最大的10个行业

原油价格上涨1%受影响最大的10个行业

原油价格上涨1%受影响最大的10个行业

资料来源:中信建投证券研究发展部

表6 钢铁价格上涨1%受影响最大的10个行业

钢铁价格上涨1%受影响最大的10个行业

钢铁价格上涨1%受影响最大的10个行业

资料来源:中信建投证券研究发展部

表7 有色金属价格上涨1%受影响最大的10个行业

有色金属价格上涨1%受影响最大的10个行业

有色金属价格上涨1%受影响最大的10个行业

资料来源:中信建投证券研究发展部

表8 非金属制品价格上涨1%受影响最大的10个行业

非金属制品价格上涨1%受影响最大的10个行业

非金属制品价格上涨1%受影响最大的10个行业

资料来源:中信建投证券研究发展部

2.毛利率的回升和盈利的预期好转

如果我们从中观的角度考察周期行业在资金约束条件下对成本上升的化解能力,则利润的变化是终极指标,但利润往往是一个滞后的变量,毛利率才是我们考察中观行业对成本适应能力的指标。当成本提高时,如果产品价格维持不变,那么毛利率是下降的,但如果产品价格提高到足以对冲成本的水平,此时毛利率提高时,企业有扩大生产、增加库存的动机,以期未来能够带来更多的盈利;而当毛利率下降时,意味着竞争加剧,企业增加库存意味着竞争力下降、利润下滑。毛利率也与PPI密切相关:对于上游行业,PPI上升直接就意味着毛利率的上升,但价格上升增加中下游原材料采购成本,在充分竞争的市场中,对毛利率会起到挤压的作用。因此,要考察周期行业对成本的适应性问题,关键是看毛利率的变化,考察在产能利用率和价格水平同时上升的背景下,行业毛利率的变化,也就是考察周期行业产出缺口、价格水平与毛利率之间的关系。

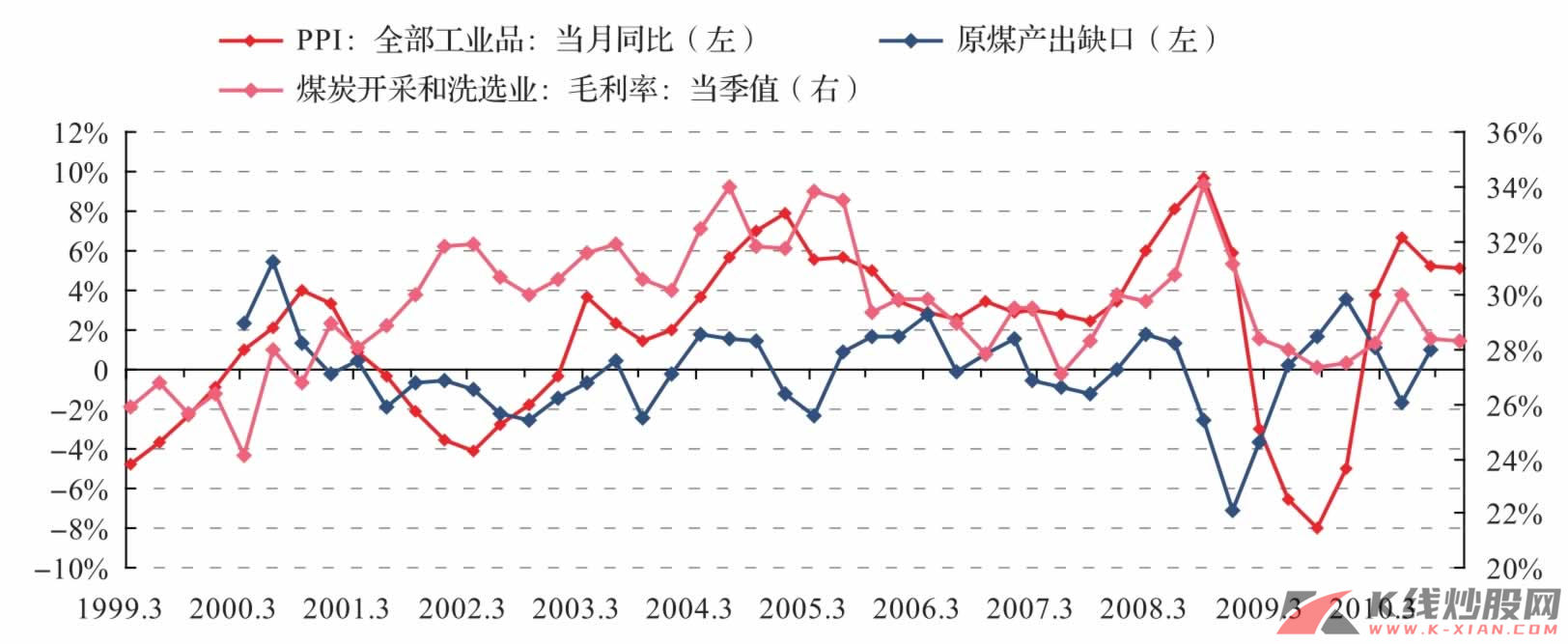

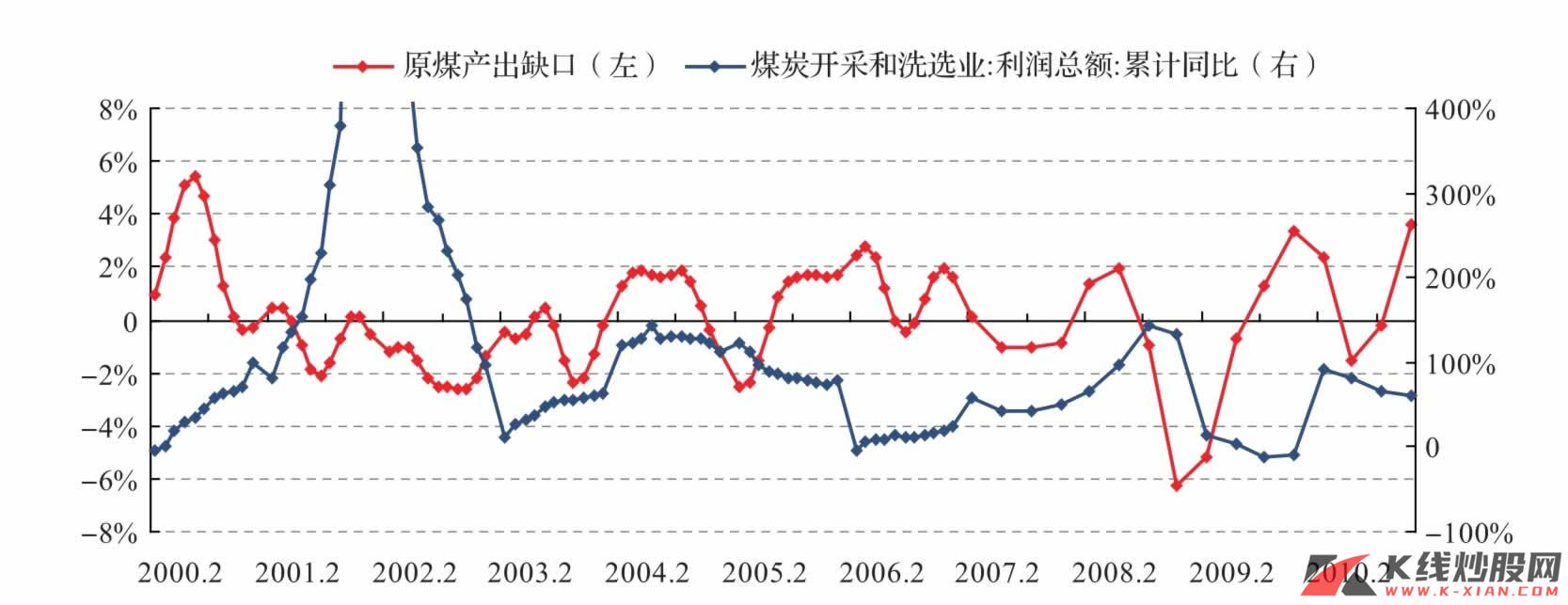

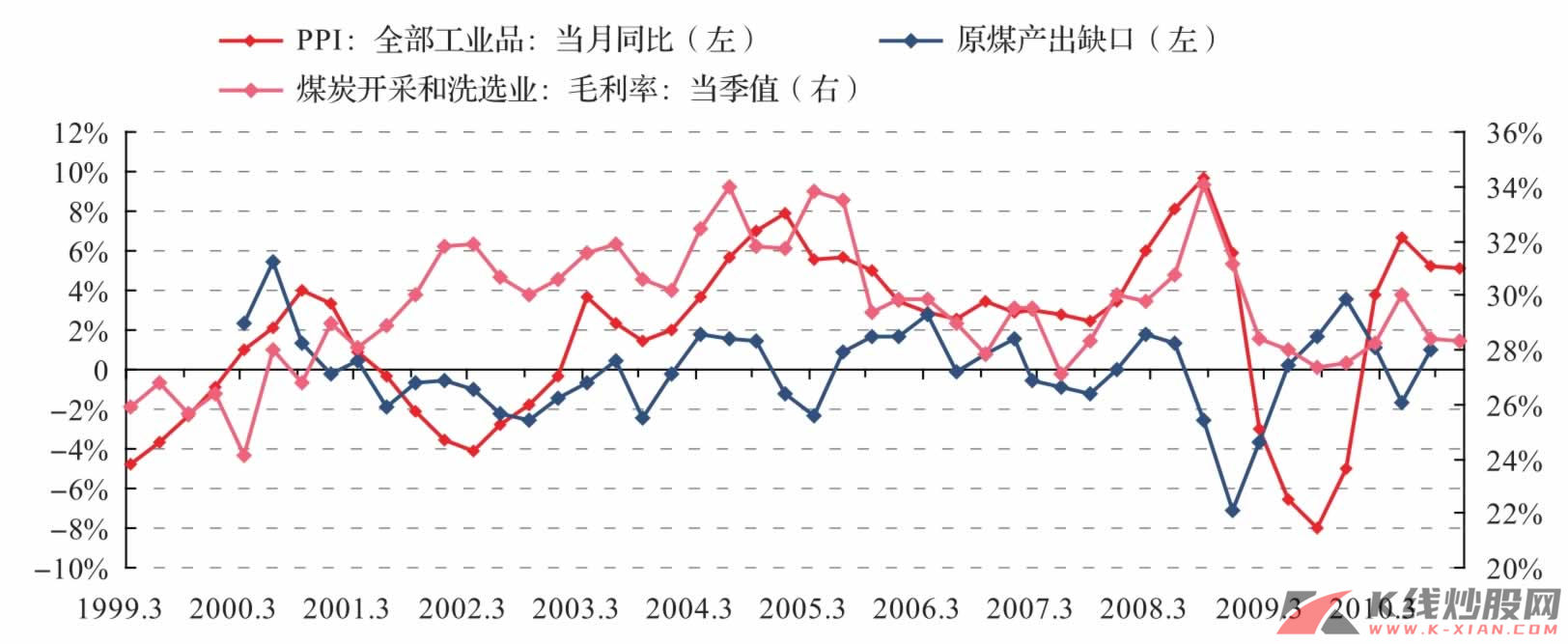

对上游周期行业如煤炭行业来说,其毛利率与当期PPI正相关,在PPI重新步入上行通道阶段时,煤炭行业的毛利率有可能得以持续改善。

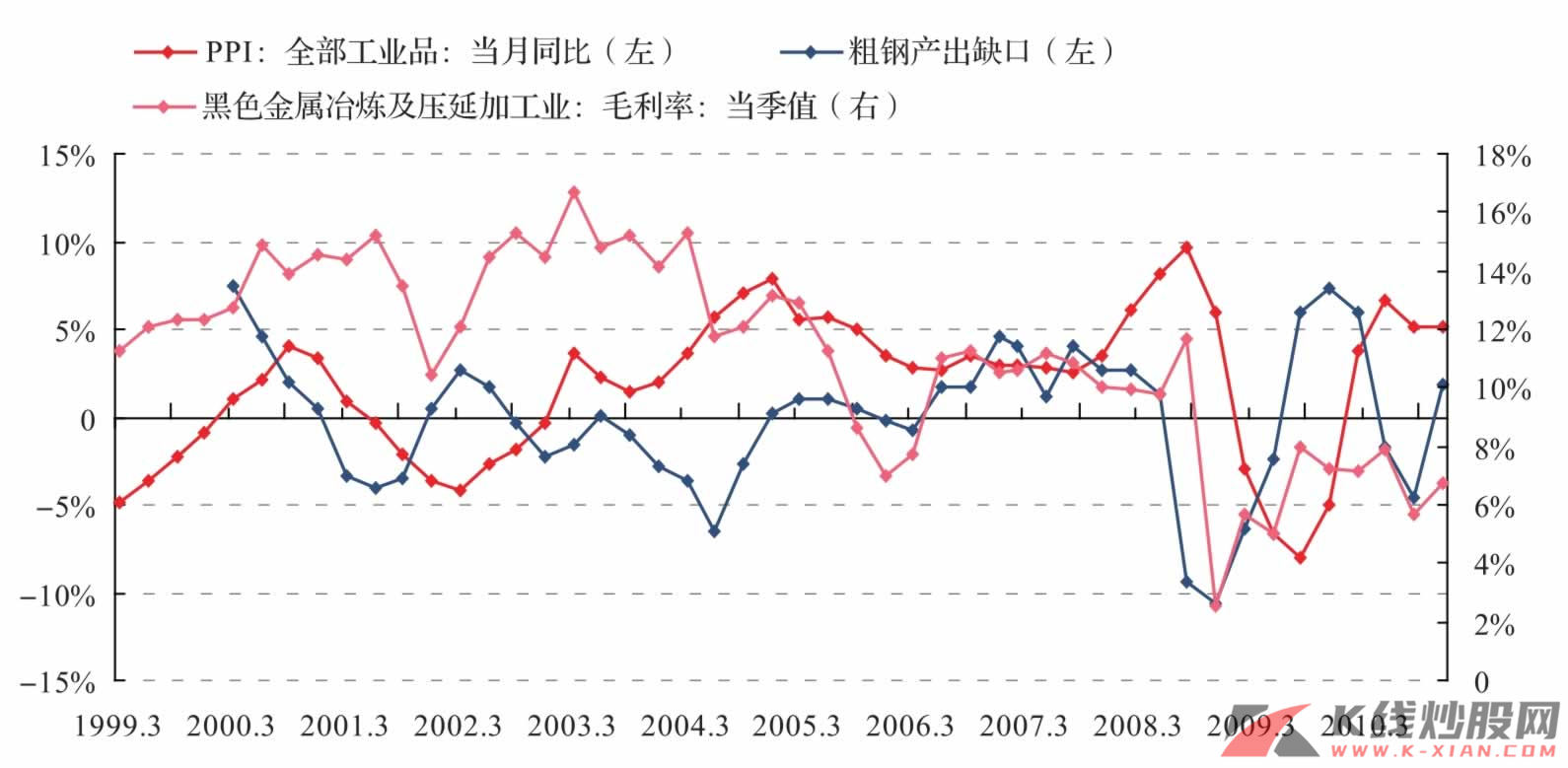

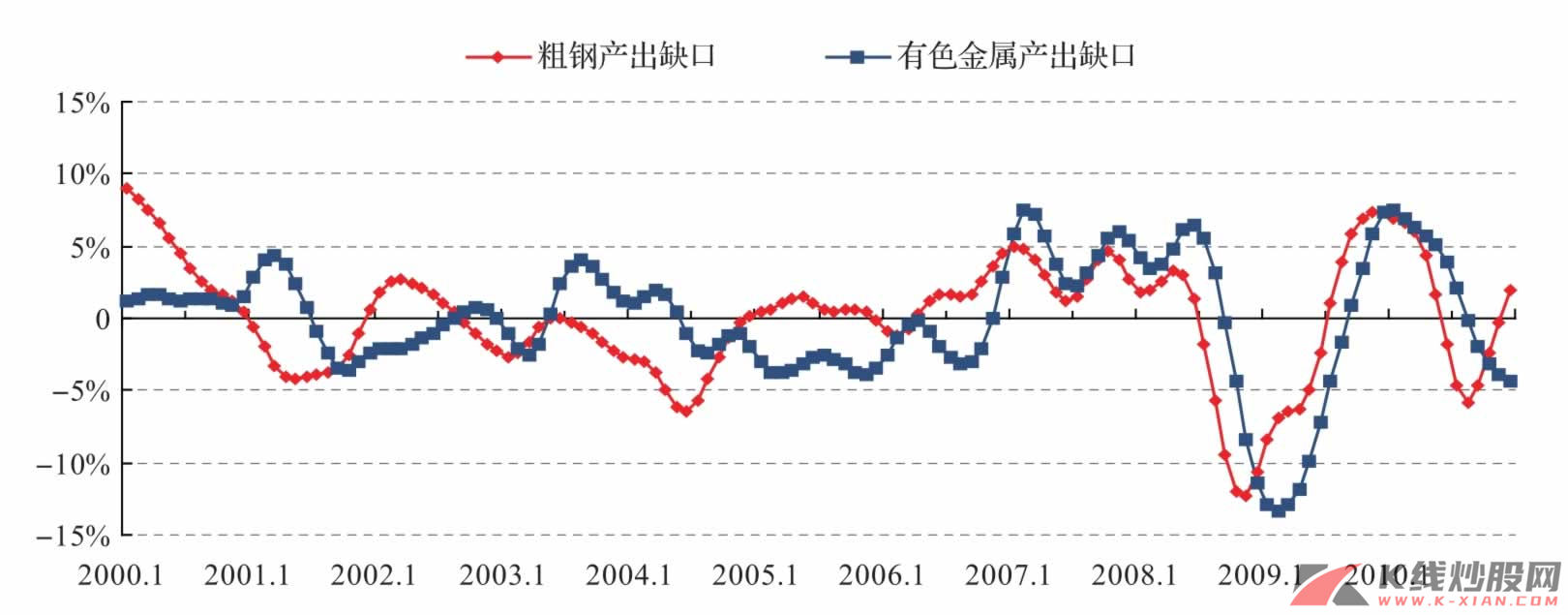

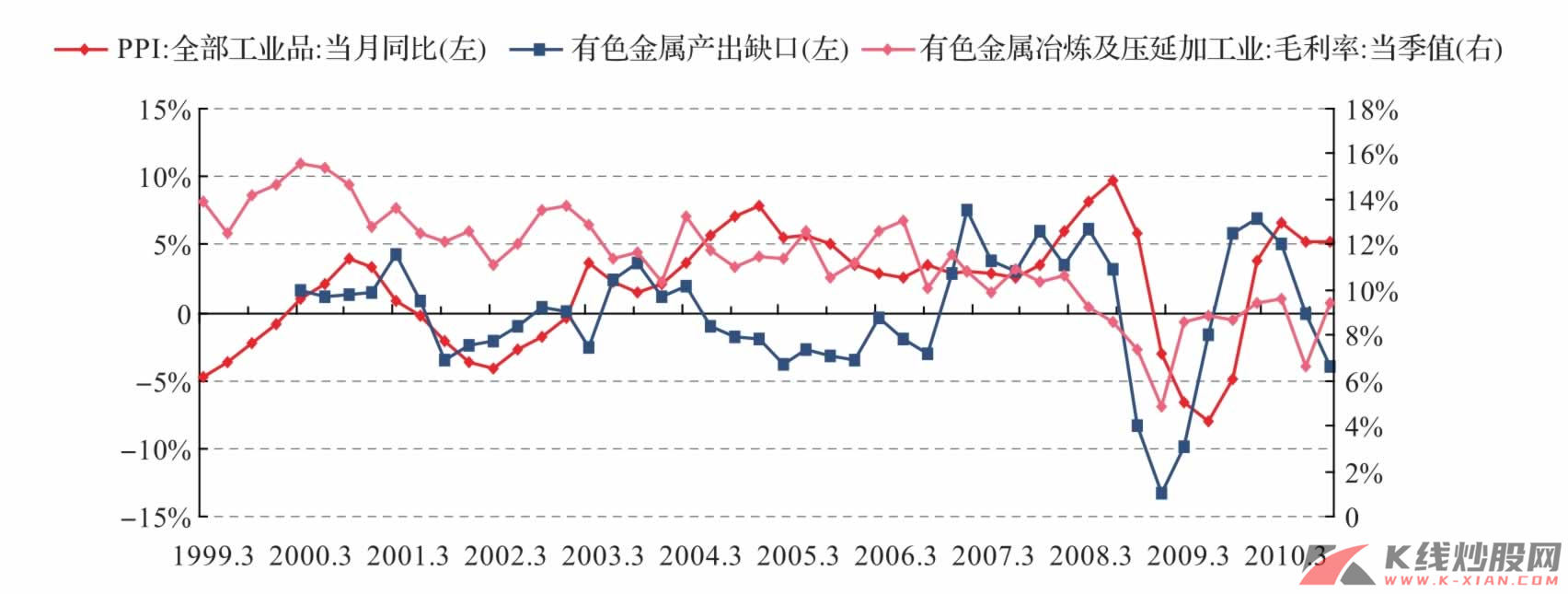

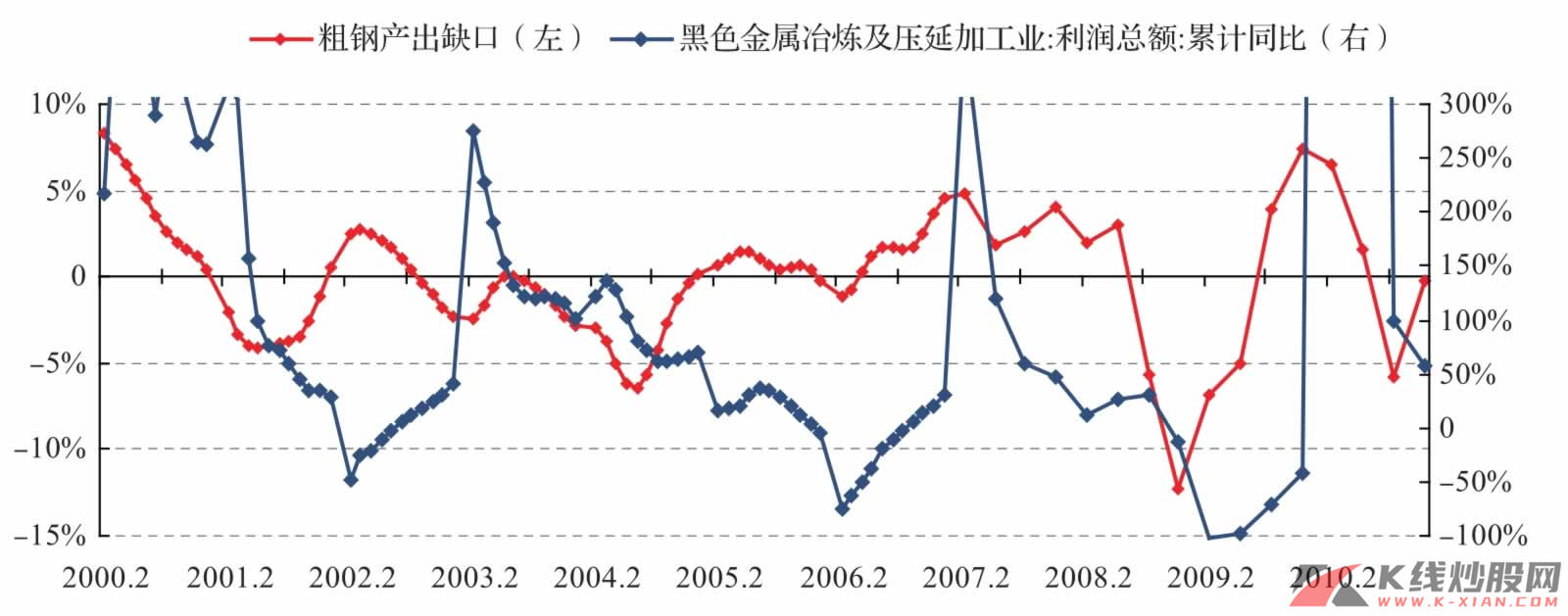

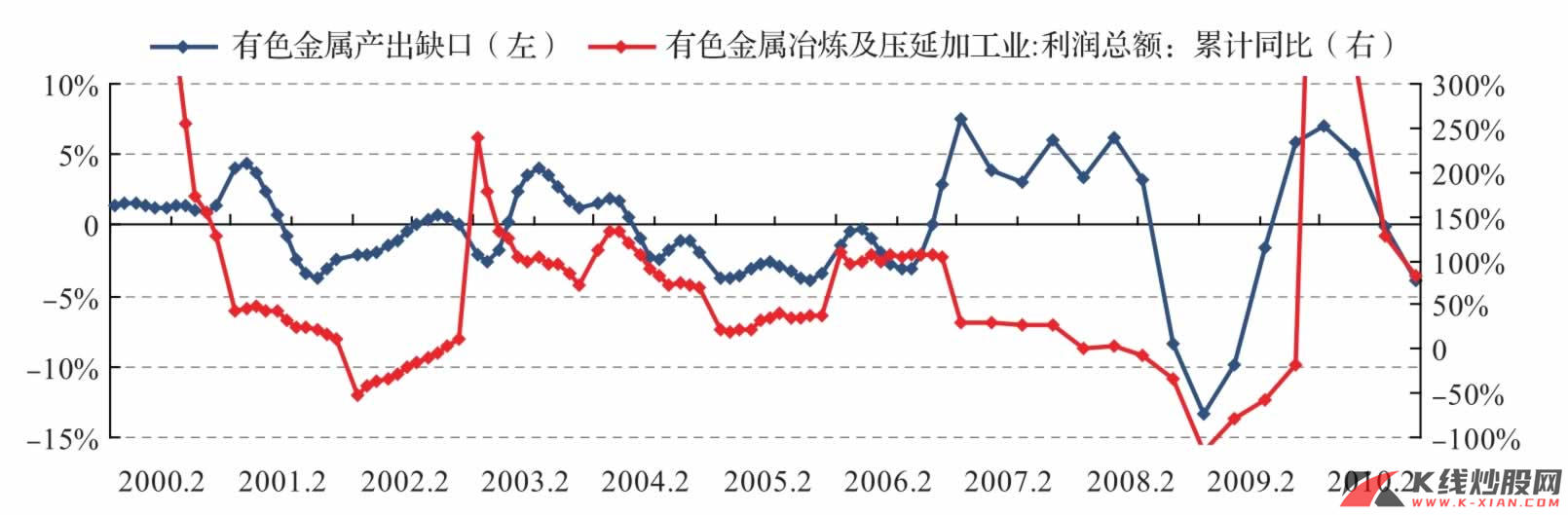

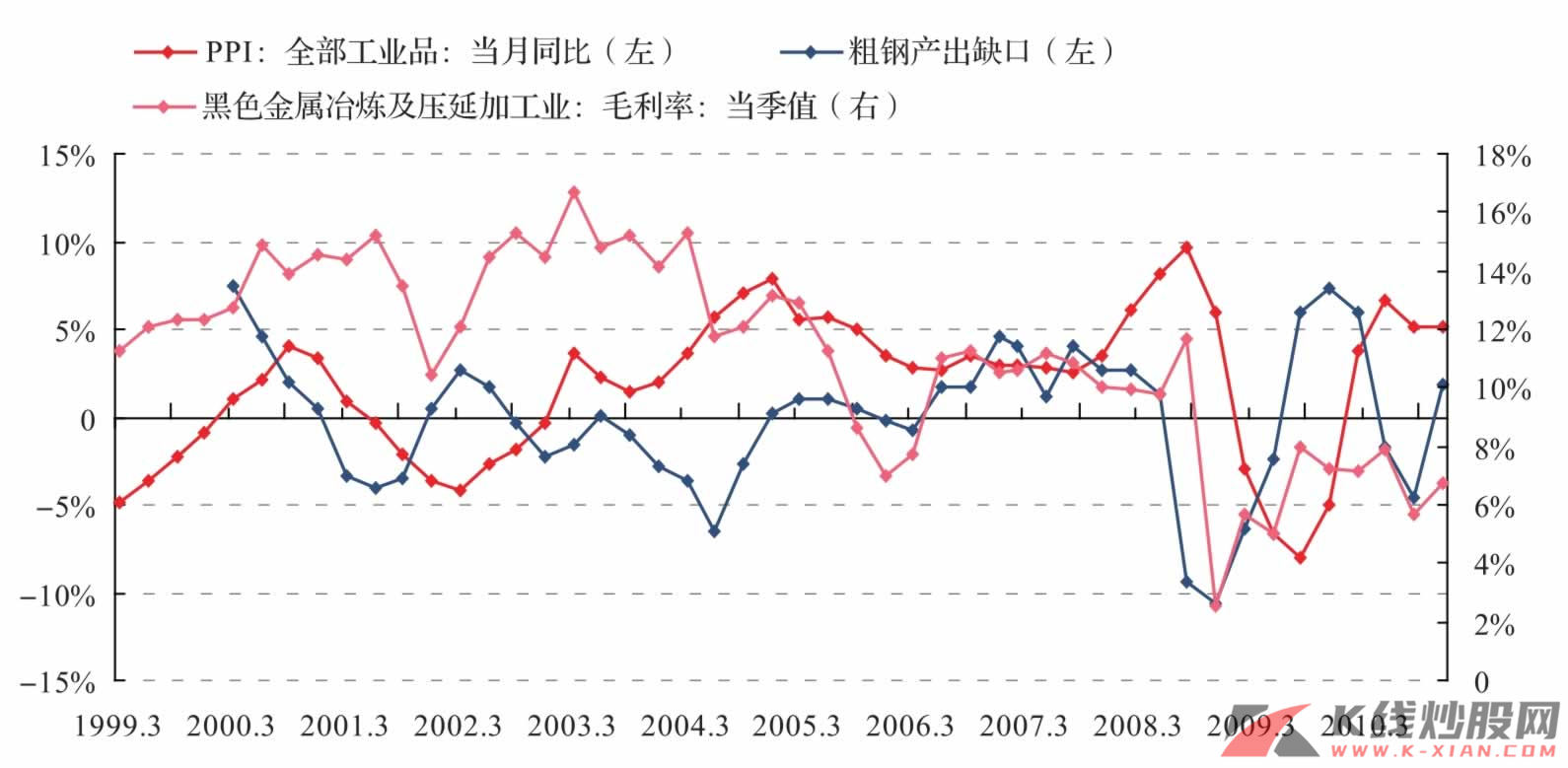

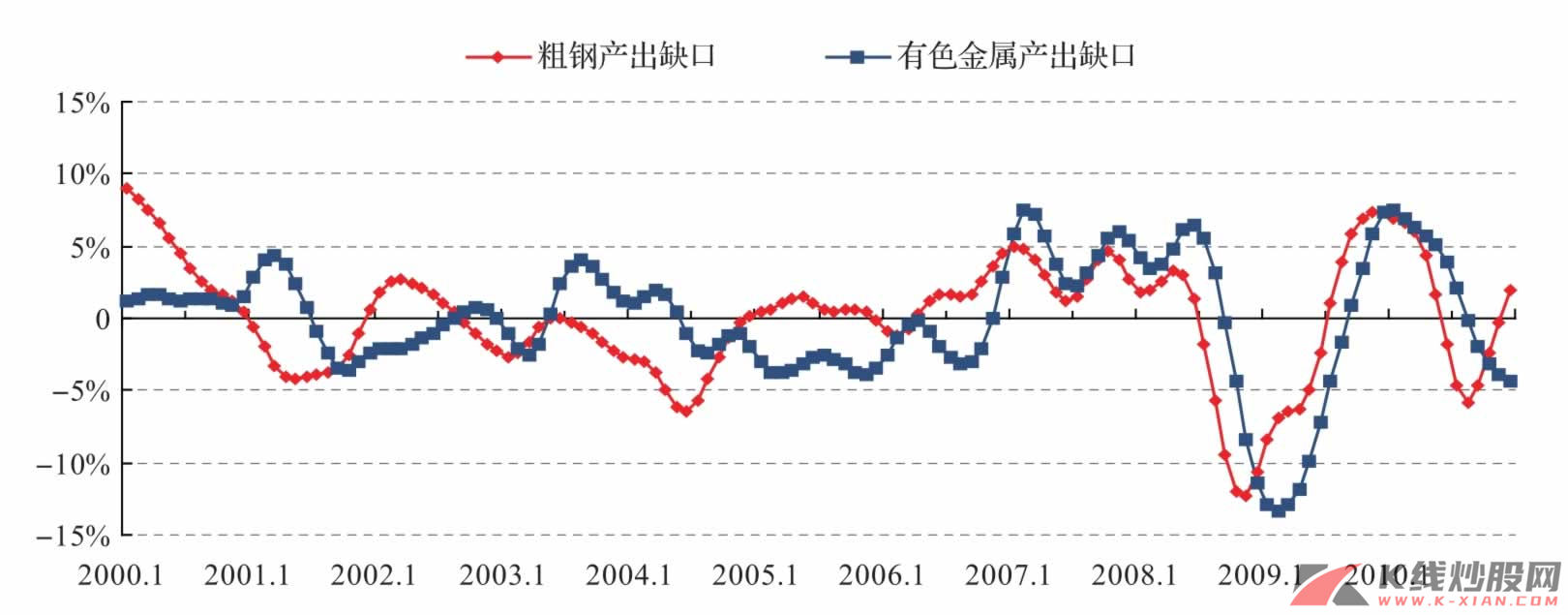

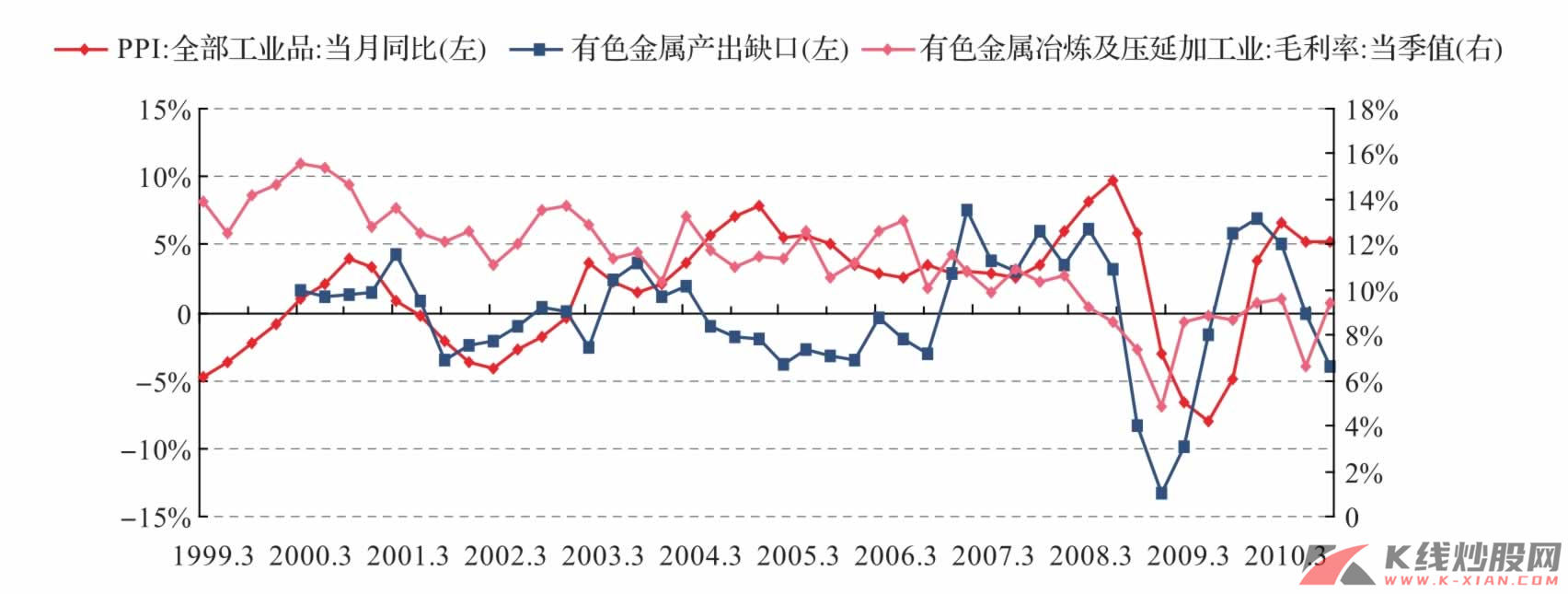

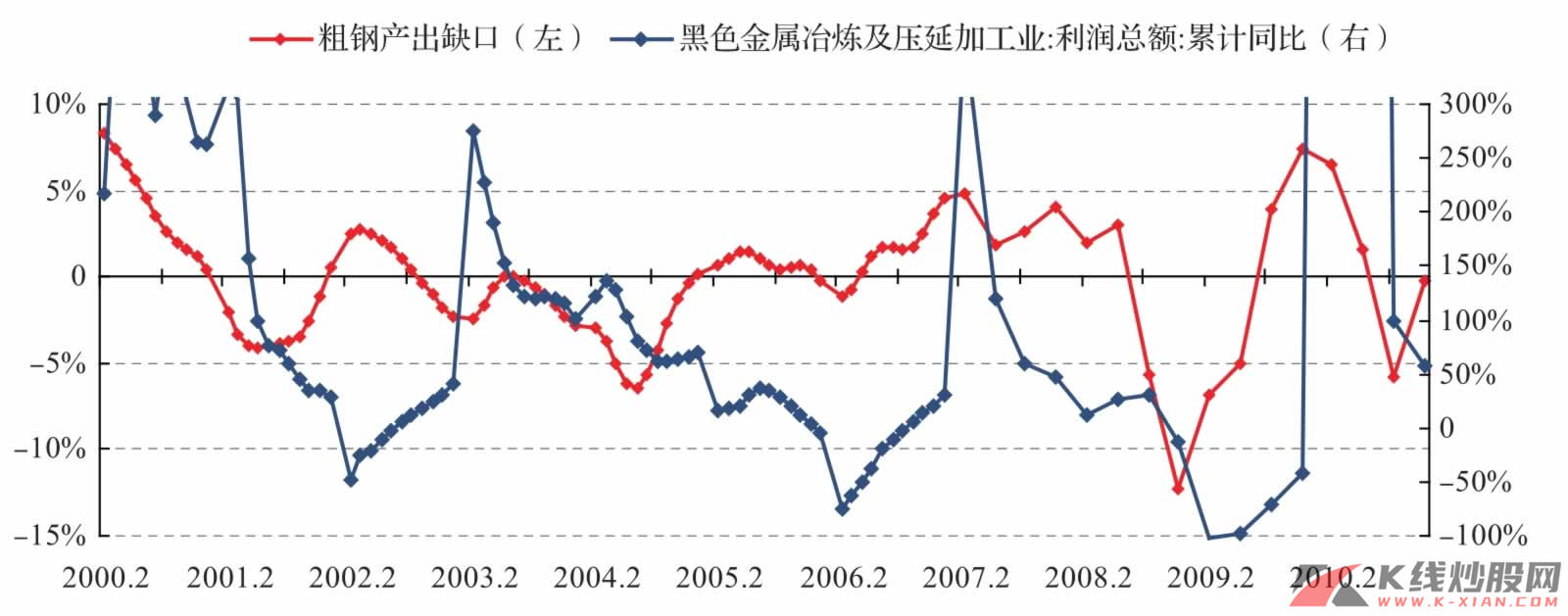

有色金属和钢铁在产业链位置上看是两个非常相似的行业,对两个行业来说,产出缺口与毛利率基本上同向变化,并且领先于PPI,这是因为两行业在PPI构成中占据较大权重(两者占PPI权重约12%),而价格和库存是滞后产出缺口的。在PPI上行背景下,钢铁业的景气程度不会很快终结,行业的毛利率也会显著提高。对有色金属行业来说,其产出缺口、毛利率与通货膨胀之间的关系与钢铁类似,但其产出缺口变化滞后钢铁业1~2个季度,这种关系可以从产业链的角度来解释,有色金属的下游和钢铁行业的下游基本是重叠的,但相较而言,有色金属更多依赖于电气机械和通信计算机设备等制造业,而钢铁则更多依赖于建筑地产、通用专用设备以及汽车等行业,下游行业景气程度不一正是我们看到有色金属和钢铁业景气程度不同步的原因。根据这种滞后关系,意味着在2—3月有色金属行业的供需关系将出现改变,逐渐进入行业的景气阶段,而有可能从5月之后逐渐开始库存重建,这也是我们推断有色金属行业面临景气发生变化的逻辑。当然,对有色金属行业库存重建进程,我们仅仅停留在逻辑分析层面,事实如何,仍需要真实的数据来验证。

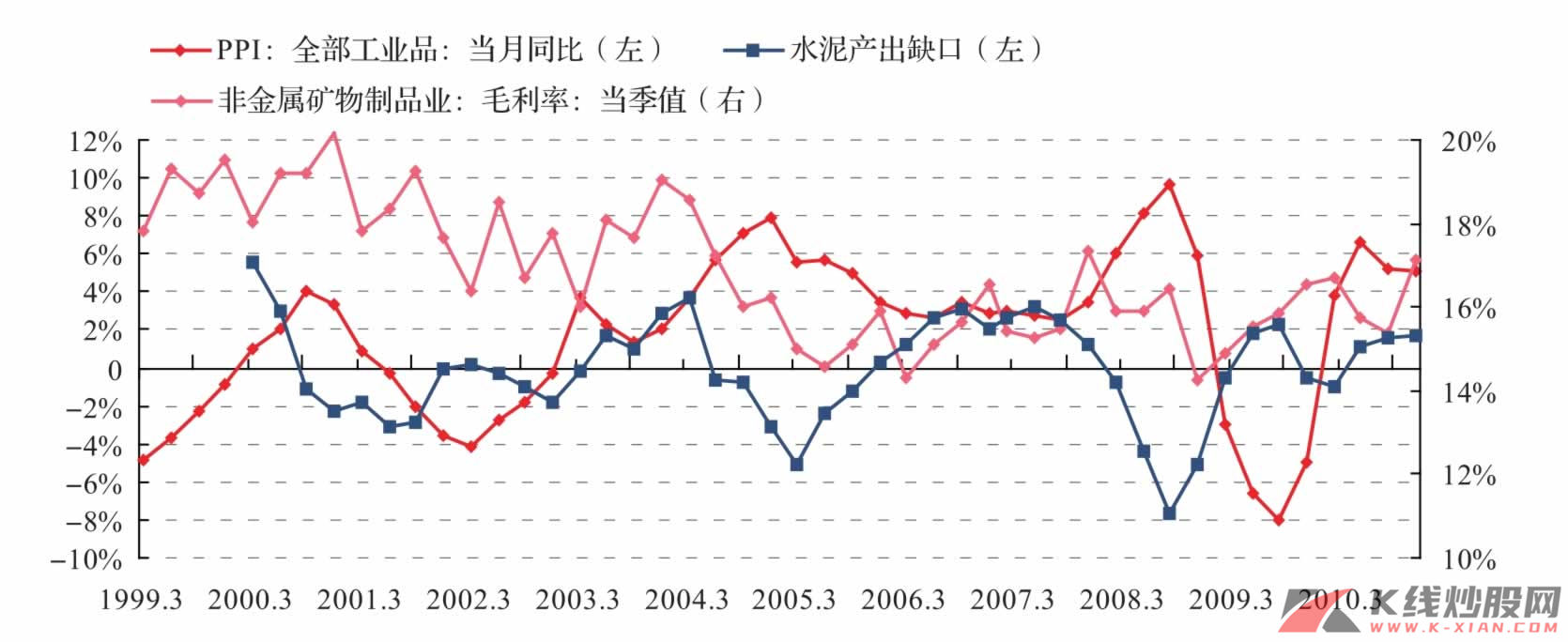

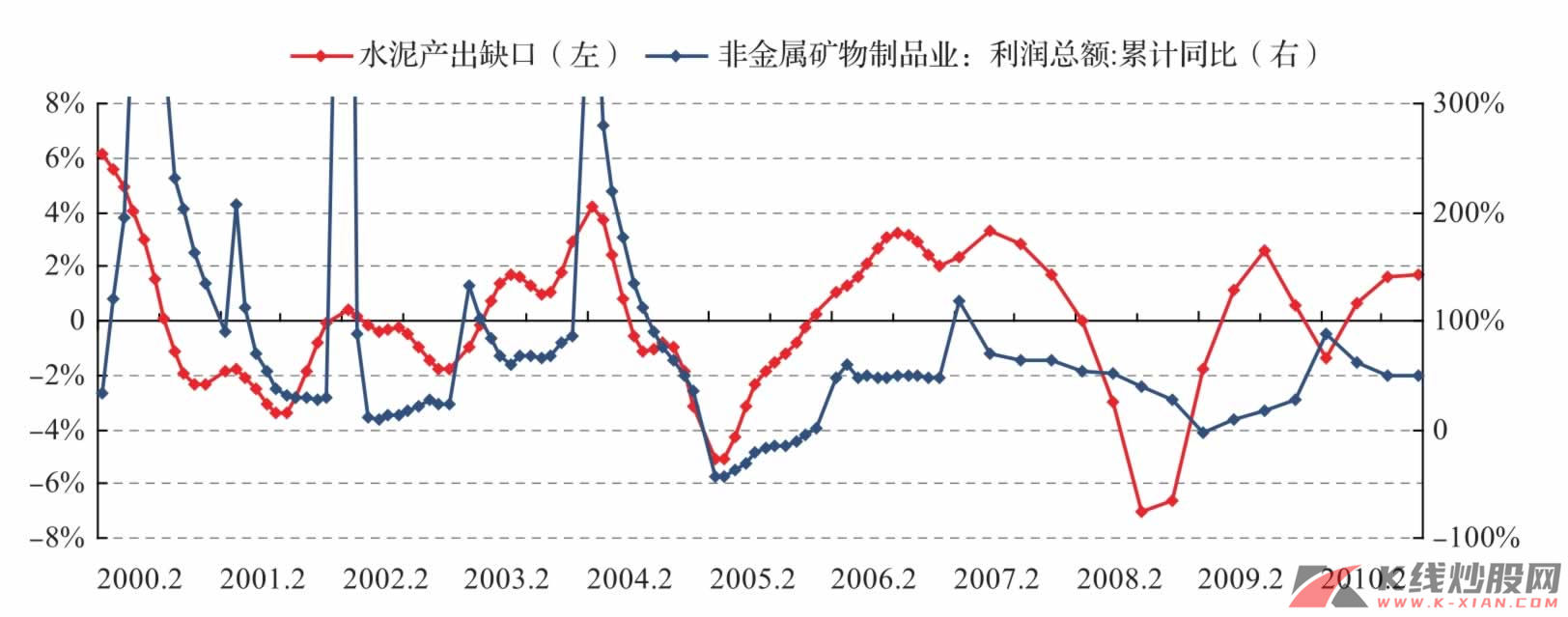

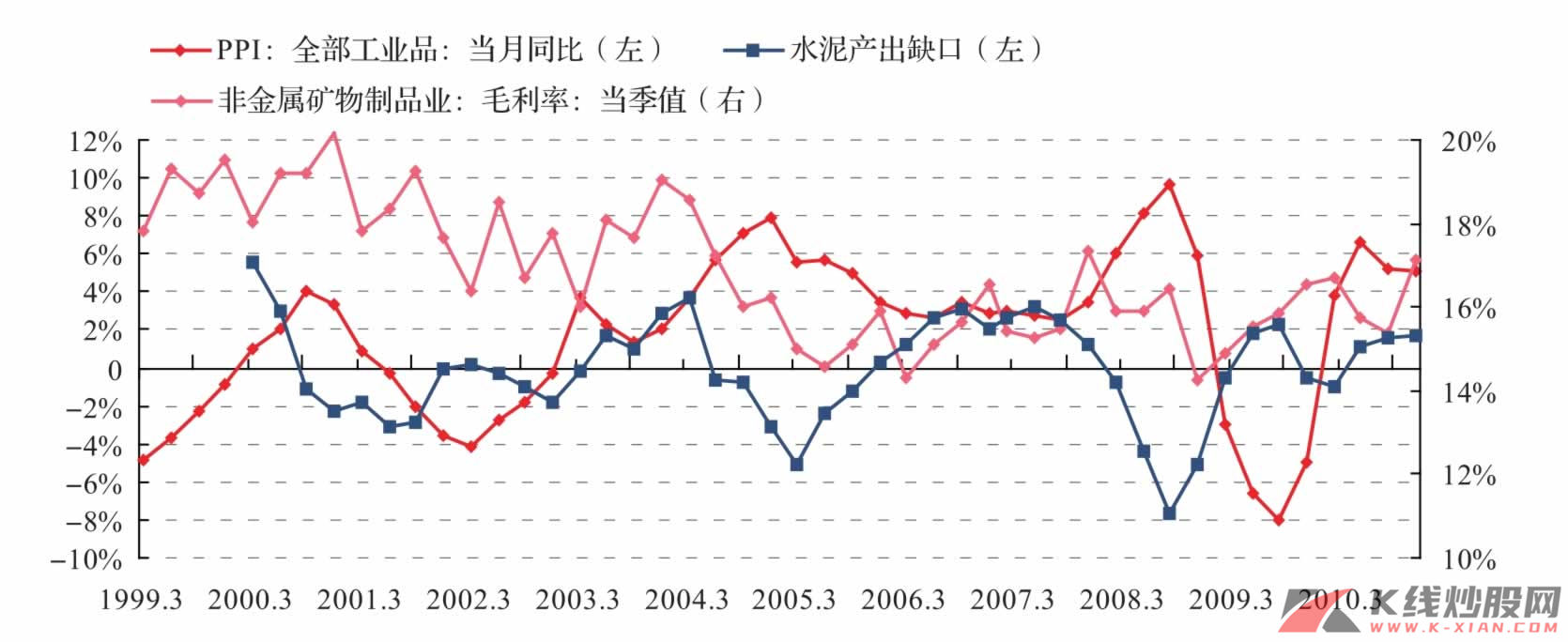

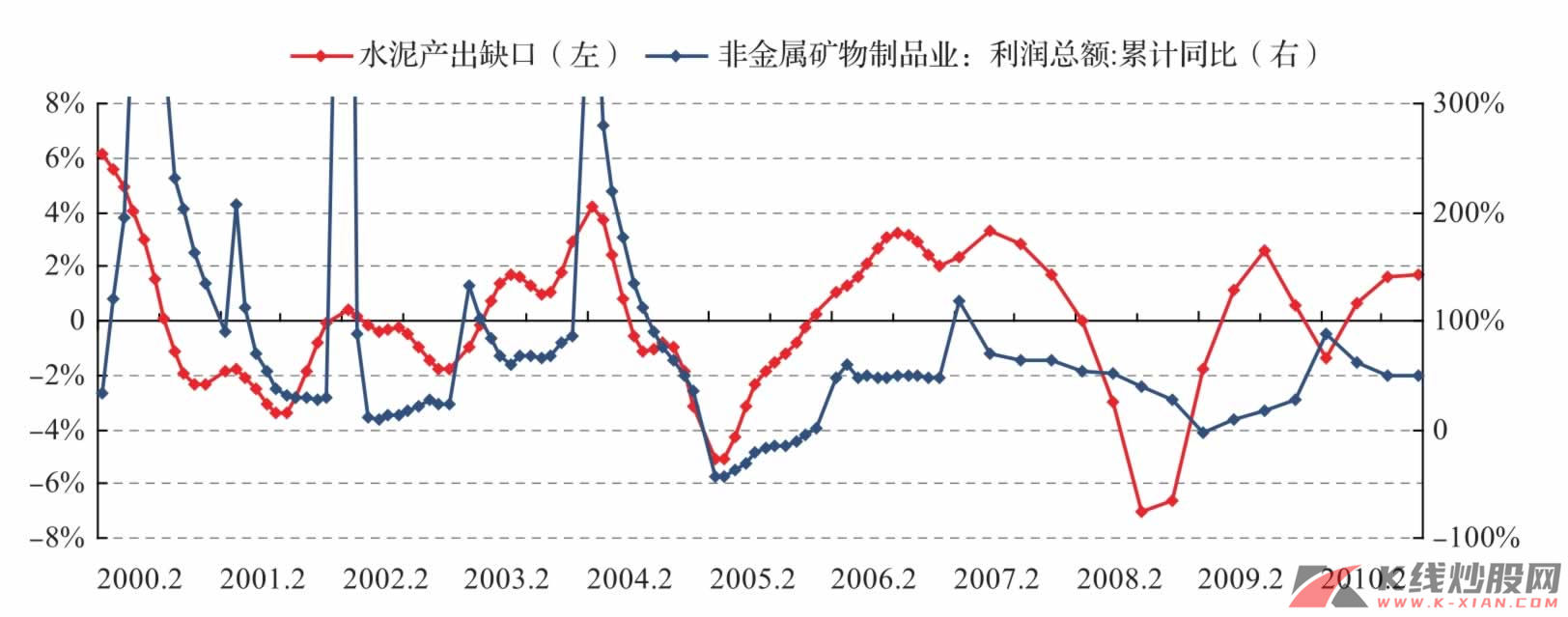

水泥行业的产出缺口与PPI负相关,但其毛利率的变化滞后于产出缺口变化1~2个季度,那么在上半年,我们都有可能看到水泥行业毛利率回升的趋势,但也应该警惕PPI上行有可能逆转行业的供需关系。

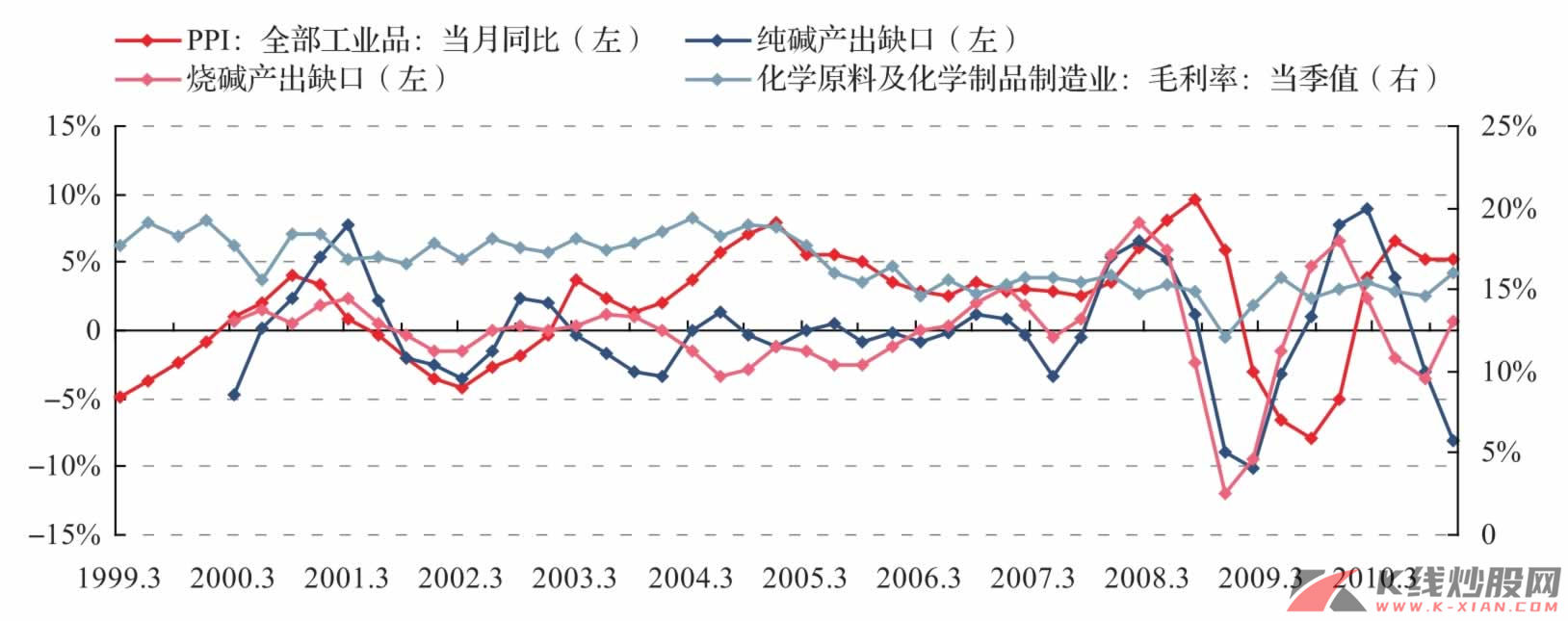

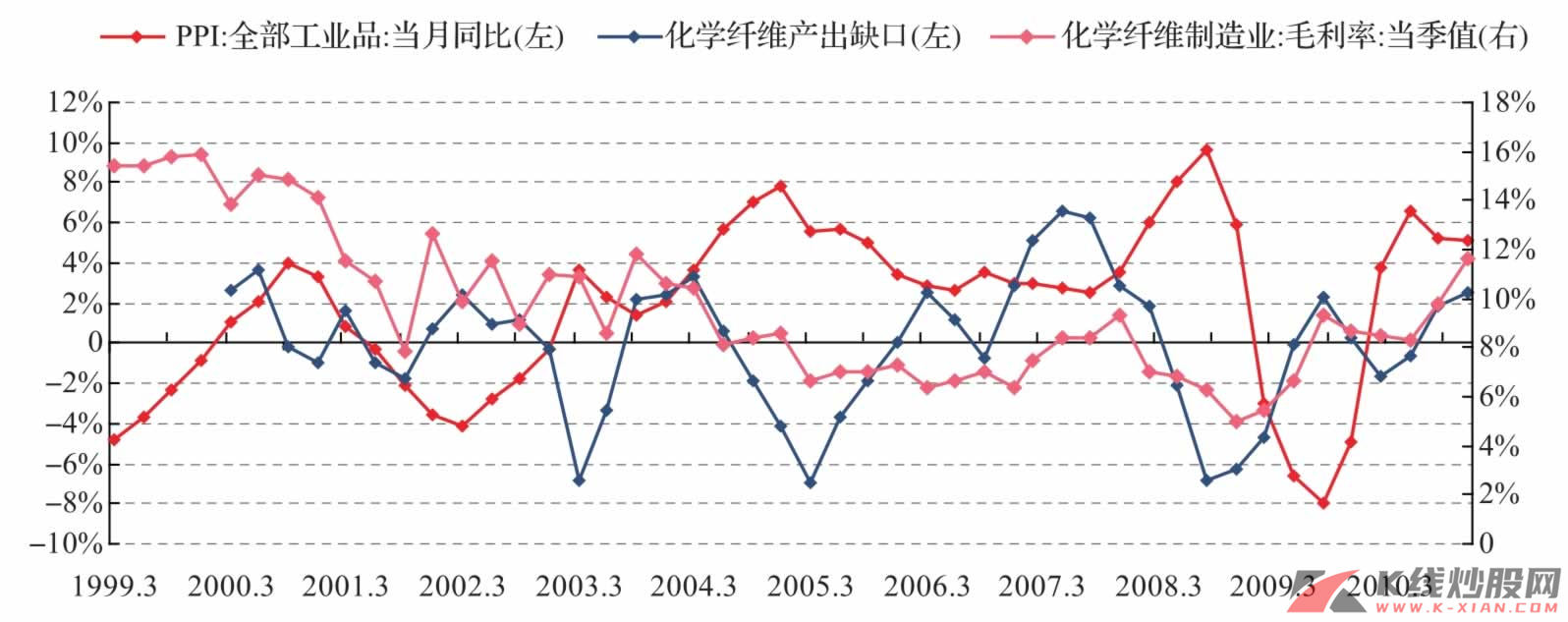

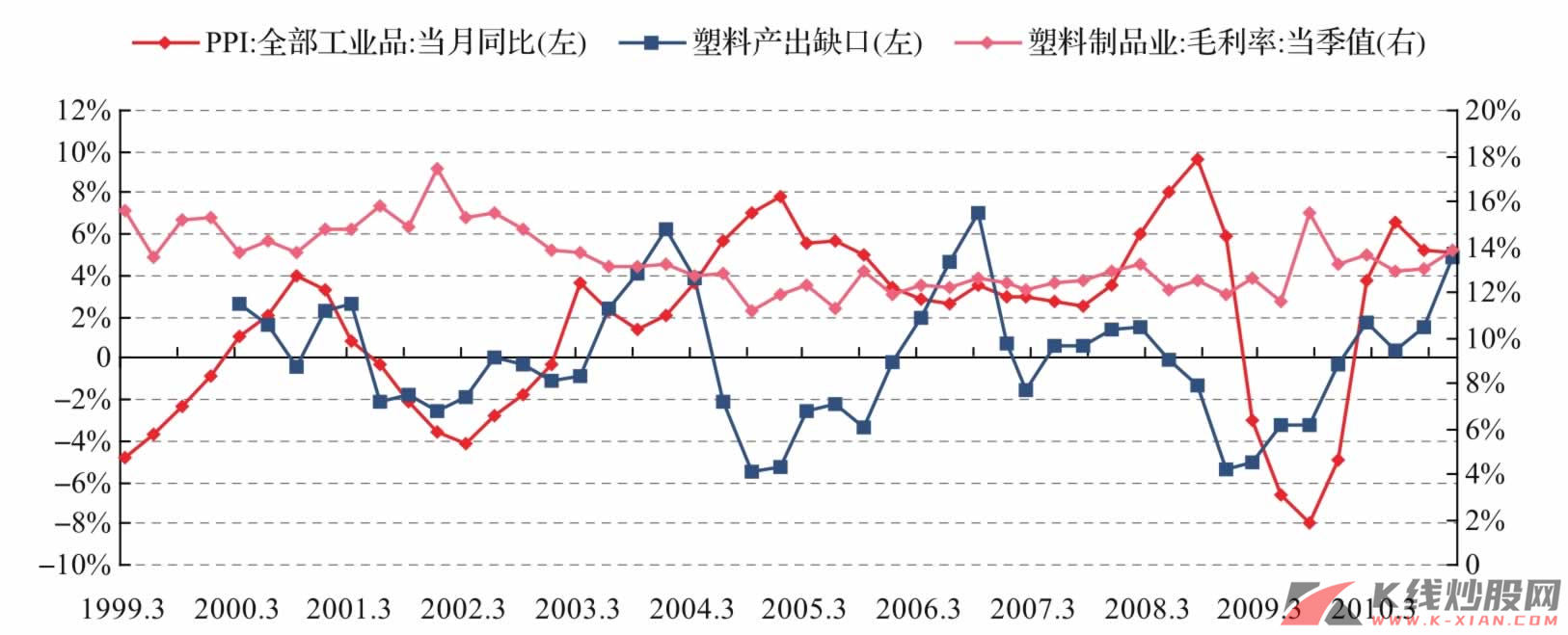

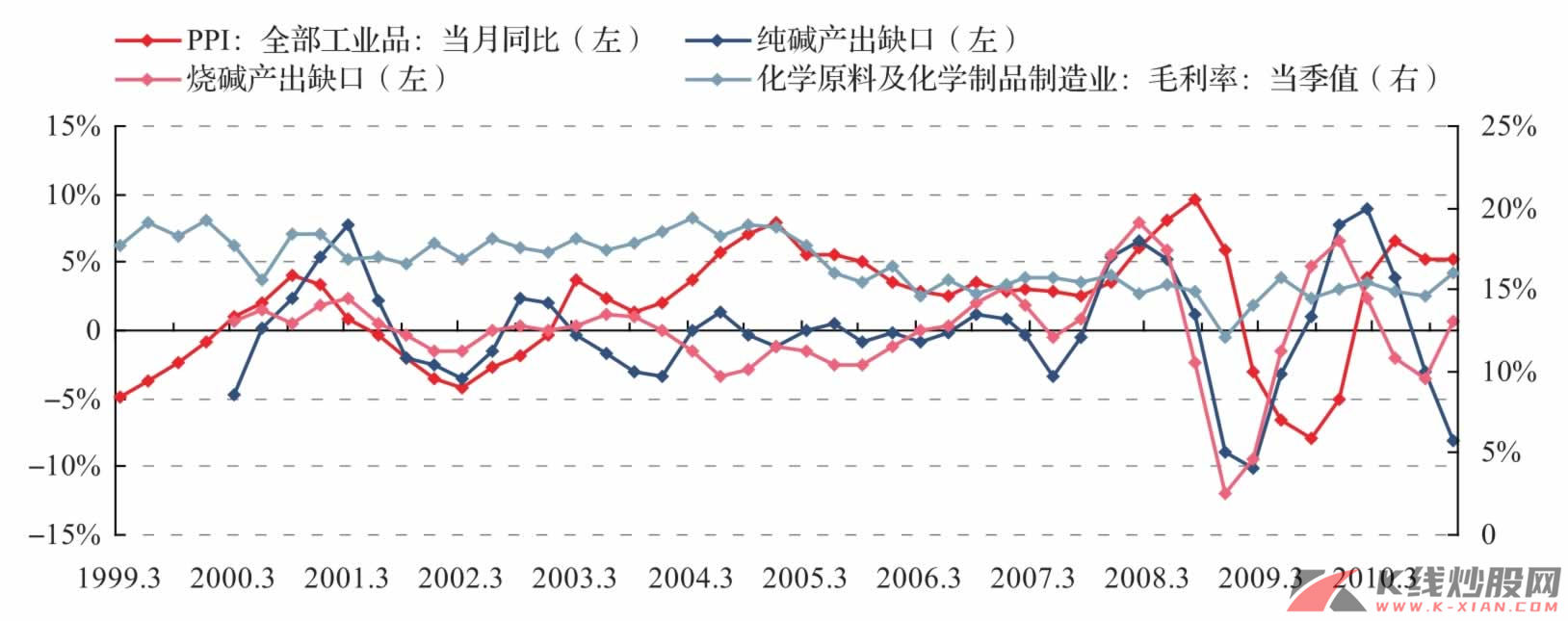

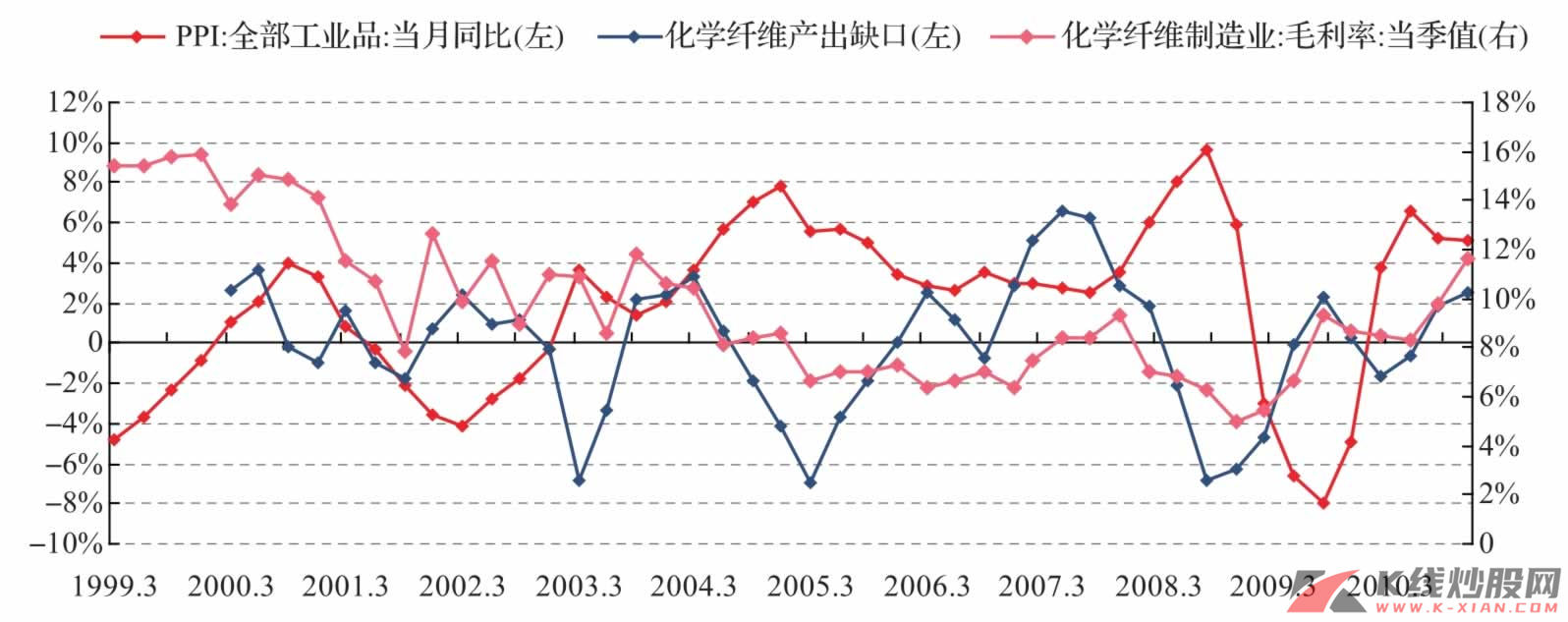

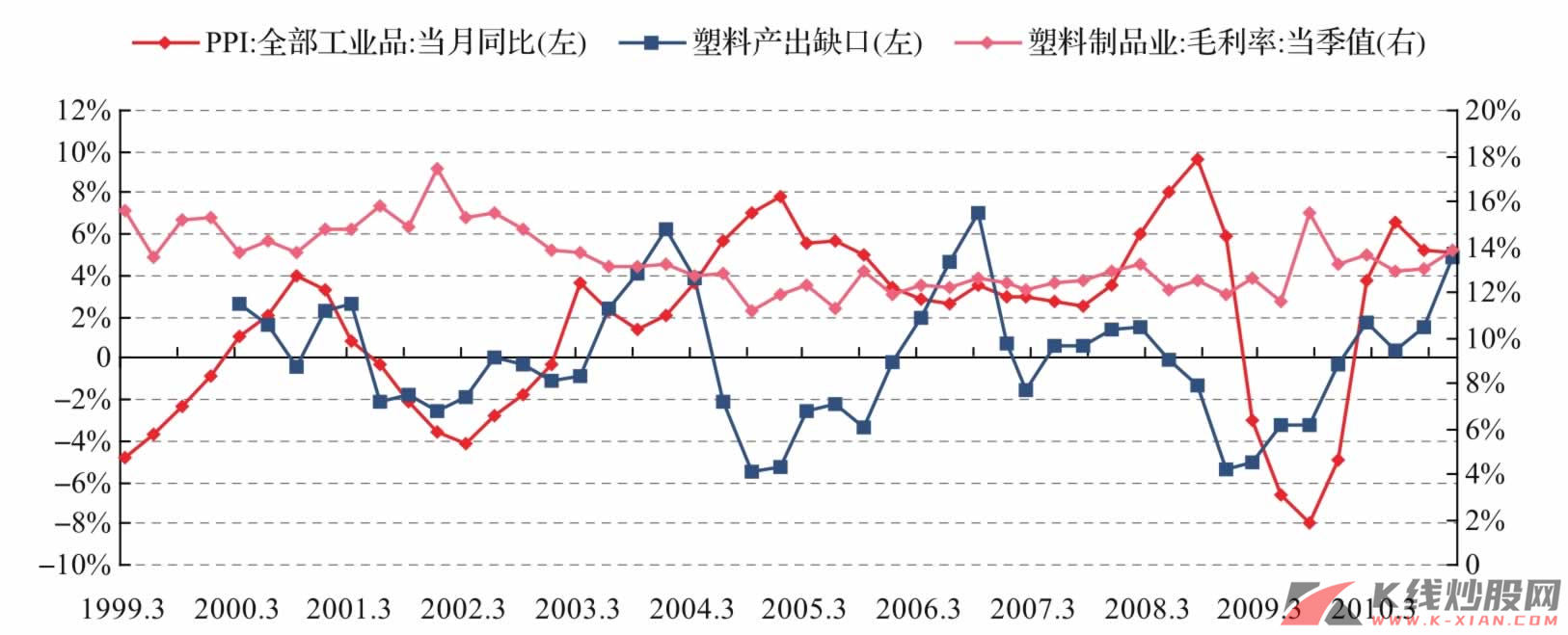

对化工行业来说,烧碱和塑料行业的产出缺口表明子行业产能利用率是回升的,而化学纤维的供需关系从高点有所回落,这三个子行业的盈利情况恢复良好;而纯碱仍然供大于求,虽然从产出缺口分析,部分化工子行业尤其是烧碱和纯碱主动库存重建比较靠后,但我们也看到,化工行业对价格上升具有较强的适应性,表现在毛利率仍在较高的水平。

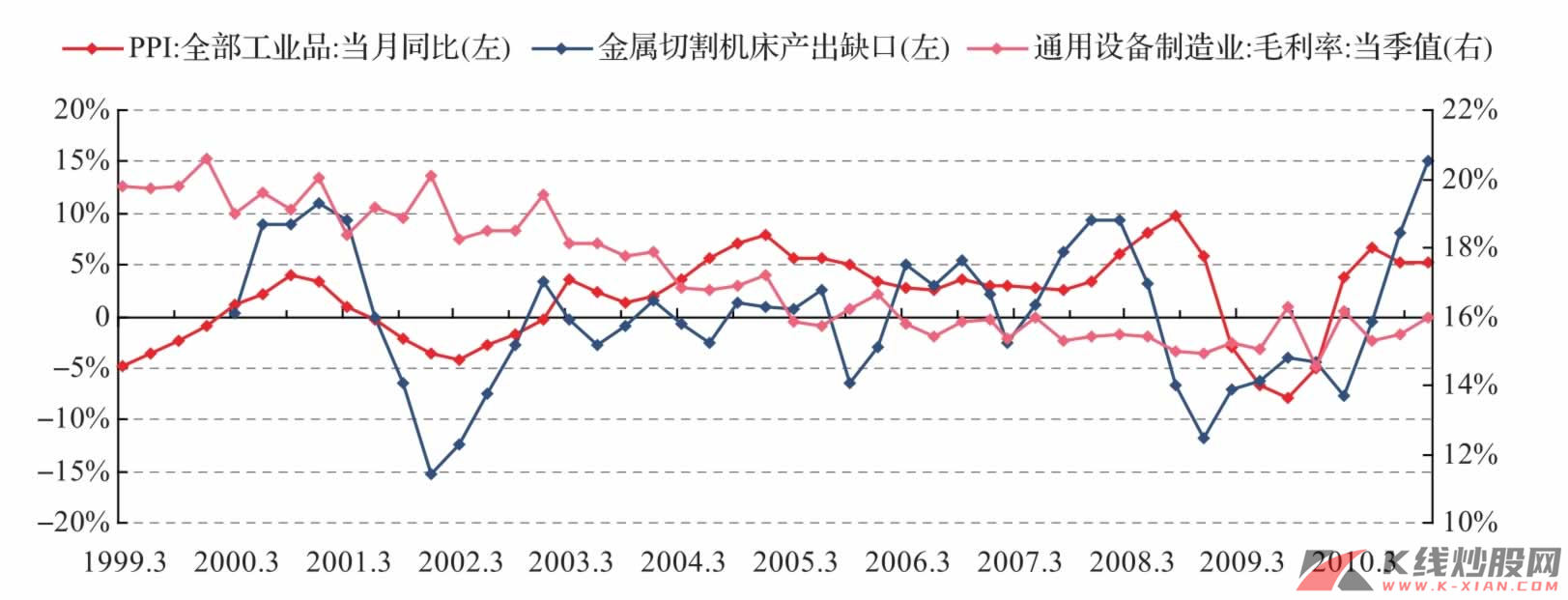

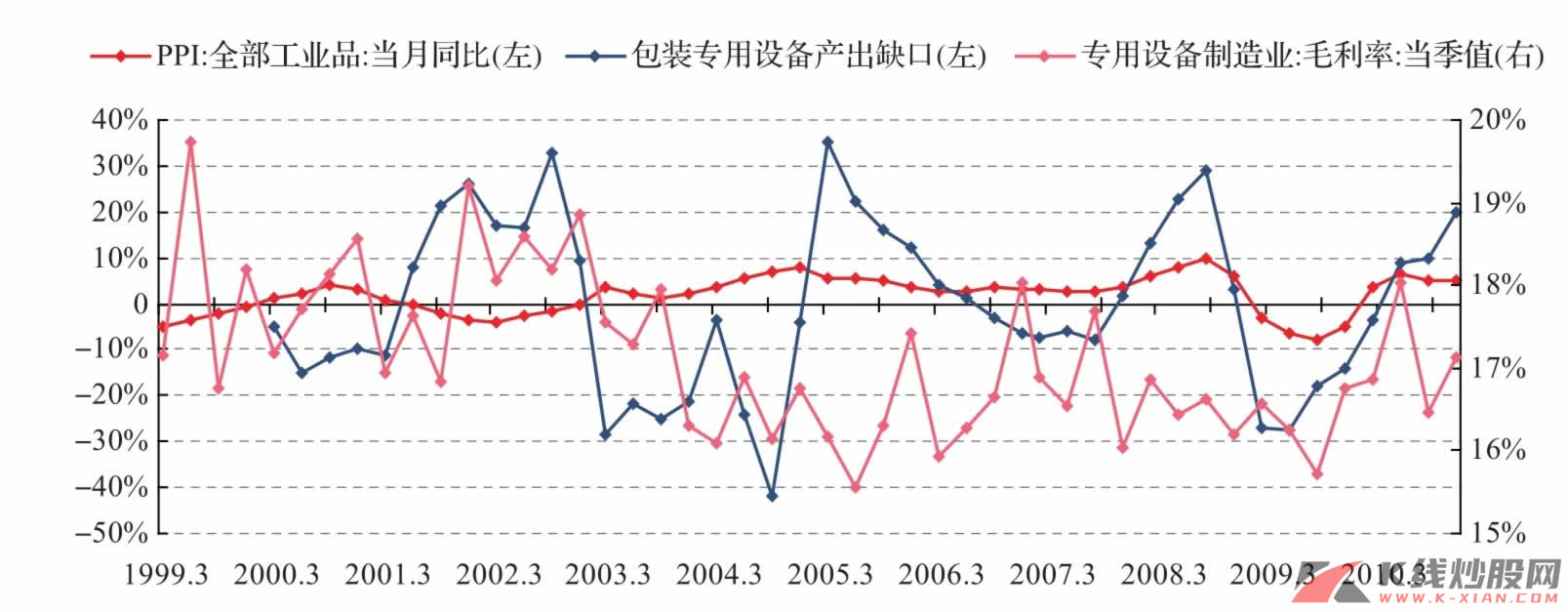

作为中游偏下的设备制造业,虽然所处产业链位置不如煤炭和有色金属,但它具有较强的定价能力,通过产品提价转移成本压力。这也是我们看到即使在PPI较高水平下,行业仍能保持稳定的毛利率,并在PPI上升过程中提升毛利率。定价能力决定了这两个行业的景气周期与价格的密切相关,即随着通货膨胀往上,行业景气也随之往上。就目前情况来看,通货膨胀往上的趋势短期难以逆转,设备制造业也将保持较高的行业景气程度。

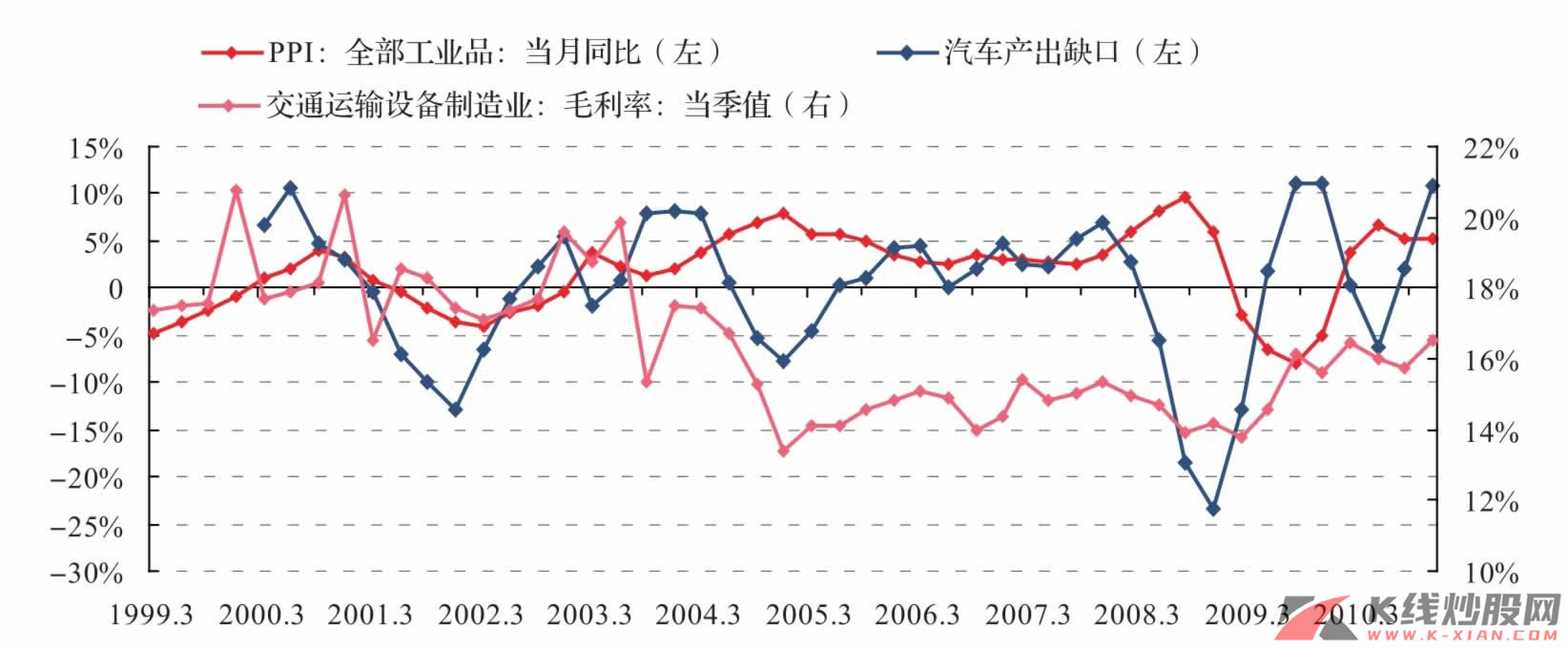

对于下游汽车行业来说,毛利率显著与产出缺口正相关,与PPI负相关,这就意味着,汽车行业是一个对原材料价格敏感的行业,PPI显著上升有可能会对汽车行业的生产成本造成较大影响并导致行业景气的下降。但从目前看,汽车行业的这一轮产能利用率的回升是在较高的价格水平之上的,即PPI的中枢上移了,旺盛的需求使得汽车行业对价格的敏感性有所减弱。我们看到,随着行业景气的回升,其毛利率之后1个季度也开始回升,我们判断,汽车行业的景气度仍将在较高的价格中枢上得到持续。

作为下游消费品,家电行业的情况与汽车的情况有些类似,也是受PPI显著影响的行业,其行业景气转折点也往往出现在价格的拐点处。

通过上述分析,我们看到,经过2010年5月的去库存之后,无论从毛利率还是产能利用率,周期行业都已逐渐进入成本适应阶段,如果周期复辟的第一阶段我们主要观测产能利用率的回升,那么周期复辟的第二阶段,我们主要依赖在资金和成本约束下周期行业的适应能力,在这一阶段,无论是受益于上游资源价格上升的煤炭、有色金属和钢铁,或受成本限制的化工、机械、汽车和家电,其毛利率均出现回升,从这一角度看,周期复辟在基本面是得到支撑的。

原煤产出缺口VS煤炭开采和洗选业毛利率

原煤产出缺口VS煤炭开采和洗选业毛利率

图26 原煤产出缺口VS煤炭开采和洗选业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

粗钢产出缺口VS黑色金属冶炼及压延加工业毛利率

粗钢产出缺口VS黑色金属冶炼及压延加工业毛利率

图27 粗钢产出缺口VS黑色金属冶炼及压延加工业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

粗钢产出缺口VS有色金属产出缺口

粗钢产出缺口VS有色金属产出缺口

图28 粗钢产出缺口VS有色金属产出缺口

资料来源:Wind资讯,中信建投证券研究发展部

有色金属产出缺口VS有色金属冶炼及压延加工业毛利率

有色金属产出缺口VS有色金属冶炼及压延加工业毛利率

图29 有色金属产出缺口VS有色金属冶炼及压延加工业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

水泥产出缺口VS非金属矿物制品业毛利率

水泥产出缺口VS非金属矿物制品业毛利率

图30 水泥产出缺口VS非金属矿物制品业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

化学原材料产出缺口VS化学原料及化学制品制造业毛利率

化学原材料产出缺口VS化学原料及化学制品制造业毛利率

图31 化学原材料产出缺口VS化学原料及化学制品制造业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

化学纤维产出缺口VS化学纤维制造业毛利率

化学纤维产出缺口VS化学纤维制造业毛利率

图32 化学纤维产出缺口VS化学纤维制造业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

塑料产出缺口VS塑料制品业毛利率

塑料产出缺口VS塑料制品业毛利率

图33 塑料产出缺口VS塑料制品业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

金属切割机床产出缺口VS通用设备制造业毛利率

金属切割机床产出缺口VS通用设备制造业毛利率

图34 金属切割机床产出缺口VS通用设备制造业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

包装专用设备产出缺口VS专用设备制造业毛利率

包装专用设备产出缺口VS专用设备制造业毛利率

图35 包装专用设备产出缺口VS专用设备制造业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

汽车产出缺口VS交通运输设备制造业毛利率

汽车产出缺口VS交通运输设备制造业毛利率

图36 汽车产出缺口VS交通运输设备制造业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

冰箱产出缺口VS家用电力器具制造业毛利率

冰箱产出缺口VS家用电力器具制造业毛利率

图37 冰箱产出缺口VS家用电力器具制造业毛利率

资料来源:Wind资讯,中信建投证券研究发展部

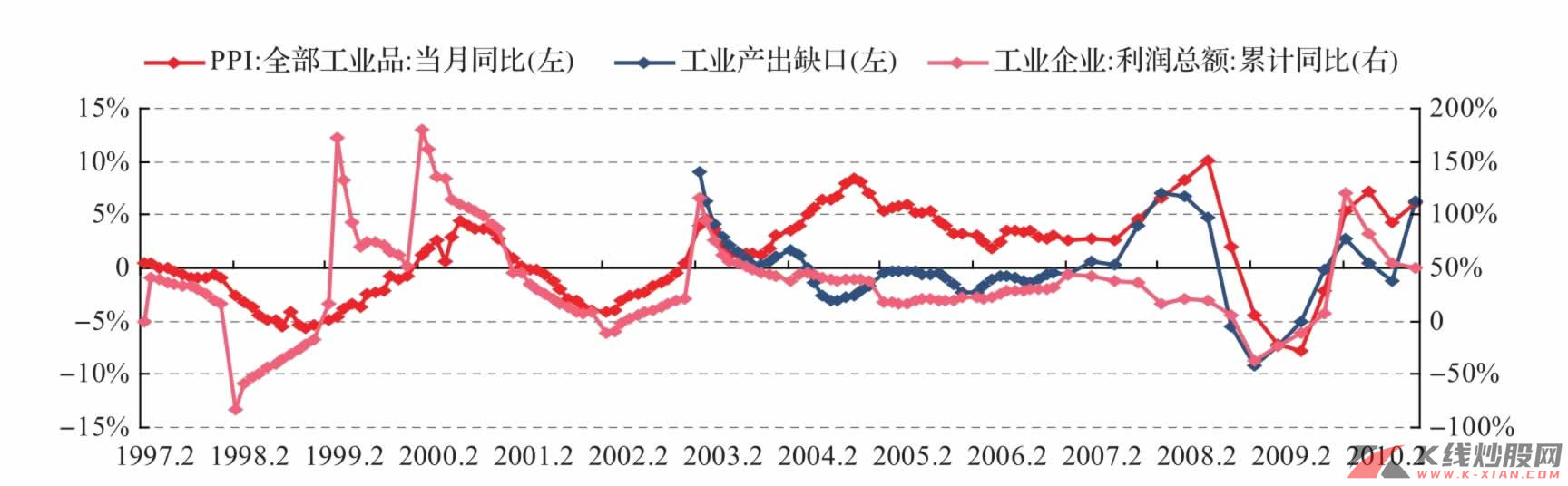

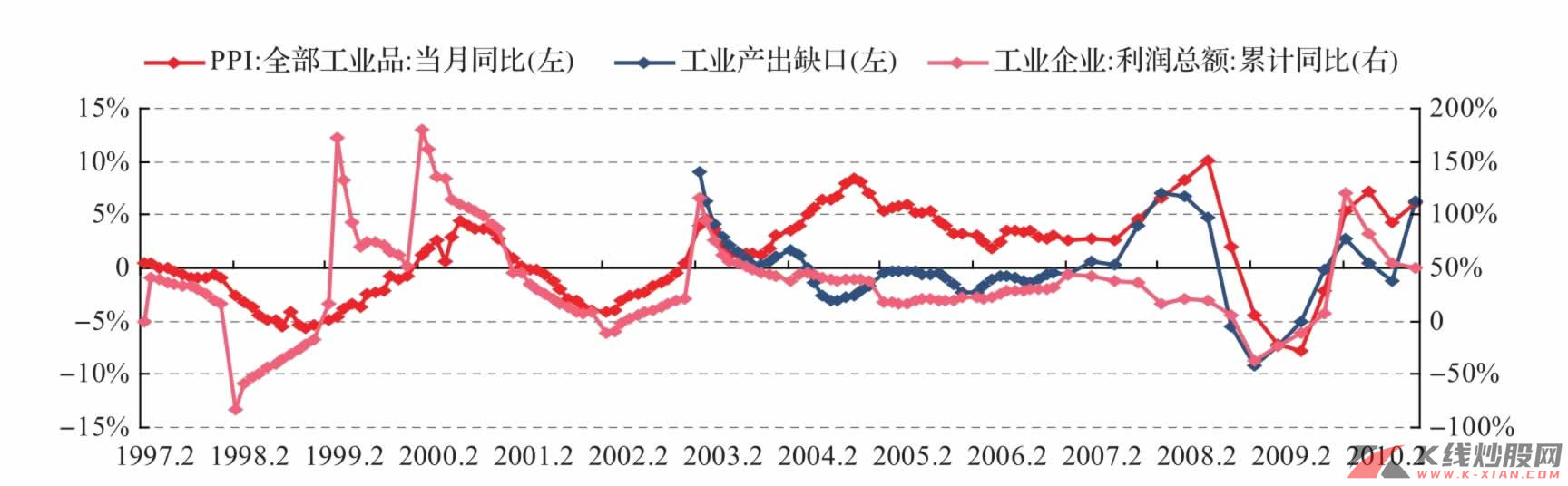

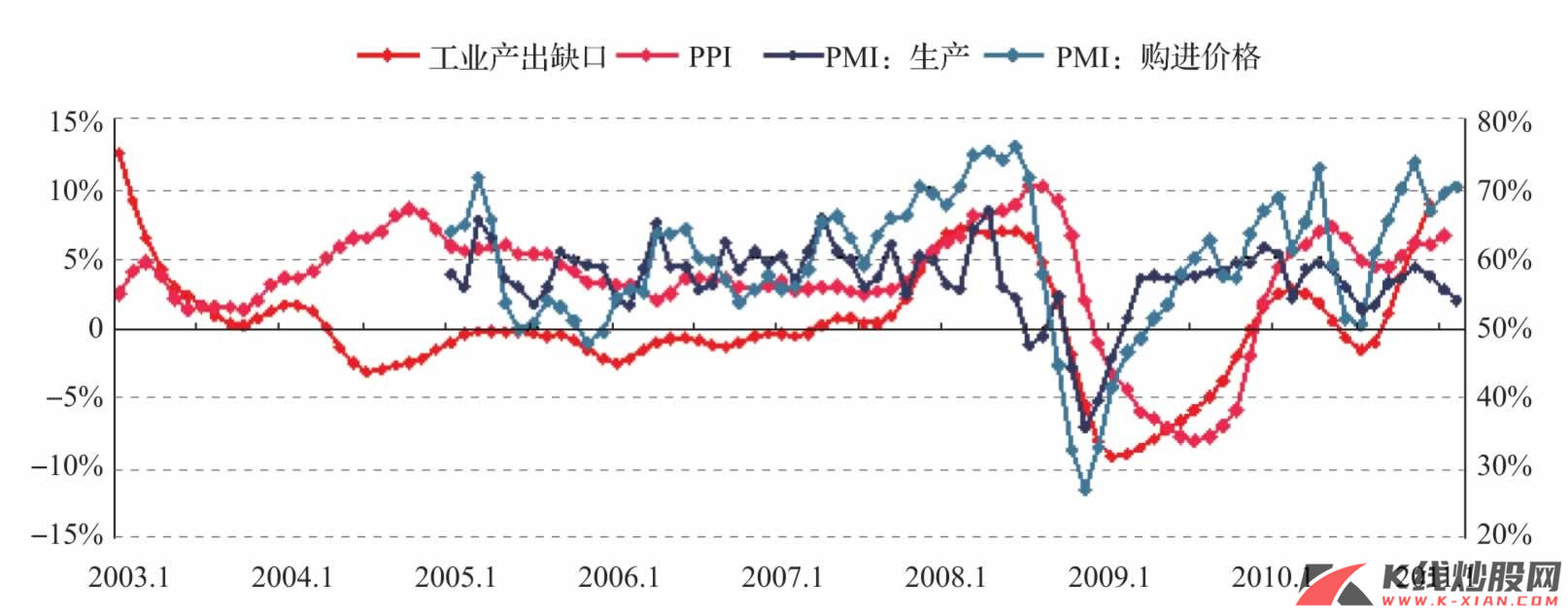

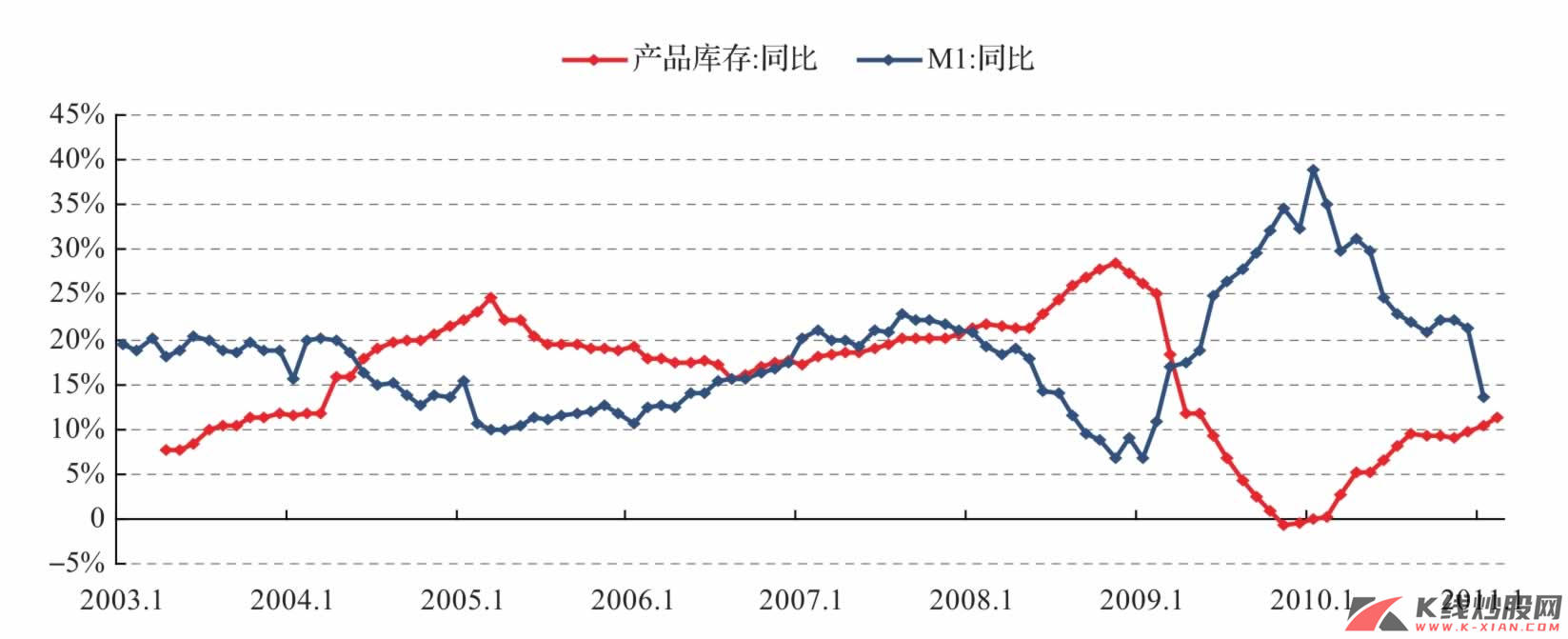

从物价、产出缺口与工业企业利润总额变化之间的关系来看,企业的盈利基本同步于产出缺口,这是因为产出缺口反映了企业产品的供求关系。当供不应求时,企业通过提高产能利用率,扩大产量,此时即使物价上涨也不会对企业盈利产生负面影响,企业盈利上升;当供过于求时,虽然物价下跌,但产品滞销,利润仍然会下降。就目前的状况而言,经历二次去库存之后,工业产出缺口从低位回升,而工业企业利润持续3个季度下滑的趋势在总需求改善(产出缺口向上)的背景下,基本上得到遏制。但不利的因素是,正如上述分析,当价格继续走高时,产出缺口加速向上、库存也加速向上,意味着产品开始滞销,如2007年8月至2008年2月的情形,库存加速上升,企业利润开始持续下降,直到库存、供需和价格的重新均衡,企业利润才重新回升。当前经济状况是刚刚经历了2010年5—9月的二次去库存过程,并进入库存缓慢增加的库存重建阶段。也就是说,如果出现库存伴随着价格进入加速上升情形,才意味企业利润的下滑。

当前情形是,在较高价格及价格仍然处于上行通道的前提下,库存重建是比较温和的,这种库存行为反映了理性经济行为,无论生产商、批发商还是经销商,在较高的资金成本下,为适应需求回升而缓慢补充库存是一种适宜的行为,不会导致产能和供需的严重失衡,企业利润也将缓慢上升。

我们观察周期行业与利润之间的关系时,发现产出缺口基本领先行业利润变化1~2个季度,虽然汽车、钢铁、煤炭、水泥以及有色金属等周期行业的利润累计同比仍然下滑,但水泥、煤炭下滑趋势有所缓解,可以预见,未来周期行业的盈利情况将有可能好转。

工业产出缺口、PPI与工业企业利润

工业产出缺口、PPI与工业企业利润

图38 工业产出缺口、PPI与工业企业利润

资料来源:Wind资讯,中信建投证券研究发展部

汽车产出缺口VS交通运输设备制造业利润累计同比

汽车产出缺口VS交通运输设备制造业利润累计同比

图39 汽车产出缺口VS交通运输设备制造业利润累计同比

资料来源:Wind资讯,中信建投证券研究发展部

粗钢产出缺口VS黑色金属冶炼及压延加工业利润累计同比

粗钢产出缺口VS黑色金属冶炼及压延加工业利润累计同比

图40 粗钢产出缺口VS黑色金属冶炼及压延加工业利润累计同比

资料来源:Wind资讯,中信建投证券研究发展部

水泥产出缺口VS非金属矿物制品业利润累计同比

水泥产出缺口VS非金属矿物制品业利润累计同比

图41 水泥产出缺口VS非金属矿物制品业利润累计同比

资料来源:Wind资讯,中信建投证券研究发展部

有色产出缺口VS有色金属冶炼及压延加工业利润累计同比

有色产出缺口VS有色金属冶炼及压延加工业利润累计同比

图42 有色产出缺口VS有色金属冶炼及压延加工业利润累计同比

资料来源:Wind资讯,中信建投证券研究发展部

原煤产出缺口VS煤炭开采和洗选业利润累计同比

原煤产出缺口VS煤炭开采和洗选业利润累计同比

图43 原煤产出缺口VS煤炭开采和洗选业利润累计同比

资料来源:Wind资讯,中信建投证券研究发展部

3.小结

通过产出缺口和库存分析,我们对周期行业的产能利用情况和库存重建的进程已经有一个较为清晰的认识,但我们也指出,产能利用率的回升和库存重建的背景是资金成本和价格的提升,从理论分析看,越是上游,对成本和价格的适应性越强,对于煤炭、化工、钢铁和有色金属等中上游周期行业来说,PPI上升对其盈利能力是正面的,而家电和汽车等下游行业以及水泥行业对成本抬升的适应能力较差,机械则居中。

但我们也看到,在这一轮的“周期复辟”中,周期行业的毛利率基本是上升的,也就是说,周期行业已经进入一个成本适应阶段,虽然其盈利水平仍在下滑或触底,但随着行业景气的持续以及毛利率的继续回升,利润水平逐渐预期向好,这也就是我们周期复辟得以深化的基础。

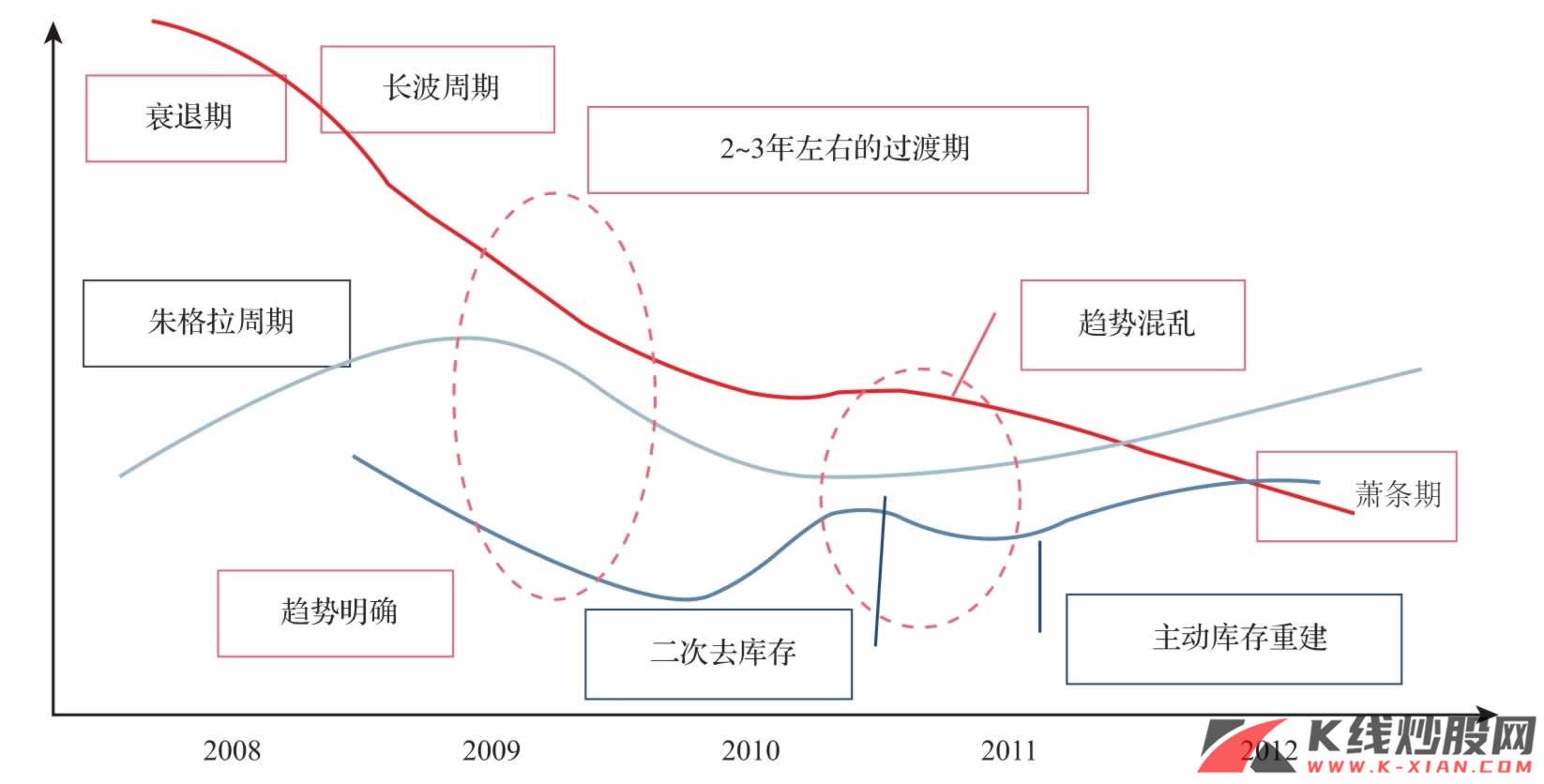

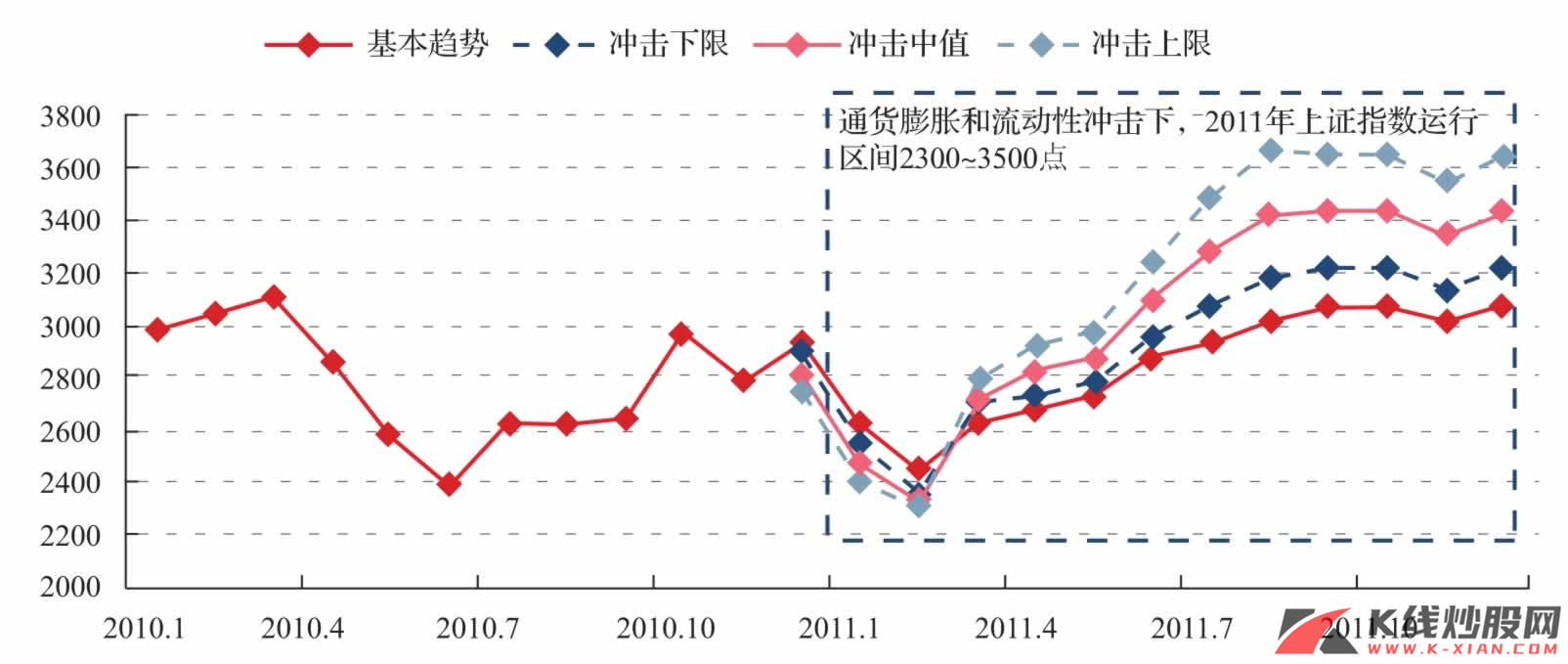

周期复辟的时间定位

正如我们上述所分析的,当前的经济特点是需求旺盛,产能利用率高,而成本尚未足够抬高,所以此时的生产是有利的,这也是我们判断库存周期处于初期向上的基本逻辑。在这一轮主动库存重建中,资金成本和价格扮演者重要的角色,当然,价格上升是需求回升、主动补库存的必然结果。但现实是,当前的库存回补建立在比较高的资金成本水平之上,这就决定了库存重建的力度,在资金紧张的约束下,工业品出厂价格必然抬升,需求扩张是有限的。那么,需求对增长和库存的约束作用越发明显,如果需求不能如预期般良好,必然导致微观主体的犹豫和观望,经济的活力自然就会回落。而我们认为,在目前产能利用率已经到达一个较高边界的背景下,3月之后,库存周期将经历第一次需求的检验,当前缓慢抬升的库存现象表明周期运行仍处于健康的状态。这一判断,可以从我们上述分析的企业利润和毛利率情况知道,在产能利用回升的背景下,虽然资金成本提高的,但行业的盈利状况是好转的,证明了周期行业已经进入一个成本适应阶段。

真实需求的检验我们将在3月—5月陆续观察到,这里的关键问题是库存的上升速度,因为我们反复强调,在资金的约束下,不会出现库存水平的快速拉升,只会存在缓慢的库存回补。所以,未来的演绎存在着两条路径:一条是库存缓慢回补,这是一种需求健康下的适宜增长;另一条是快速回补,这种大概率有积压的原因,只能说明需求不如预期健康,是一种滞胀的路线。所以,在3月之后观察库存水平,足以了解真实需求的检验结果。但是这里面隐含着一个结论,就是在5月之前经济的基本趋势都不会存在什么问题,因为5月之前,都处于补库存状态,我们前面论述的两条路径,只是对5月之后的两种可能演绎方式的预判。当然,这两条路径可能会决定周期复辟的行情是缓慢上升还是速战速决。

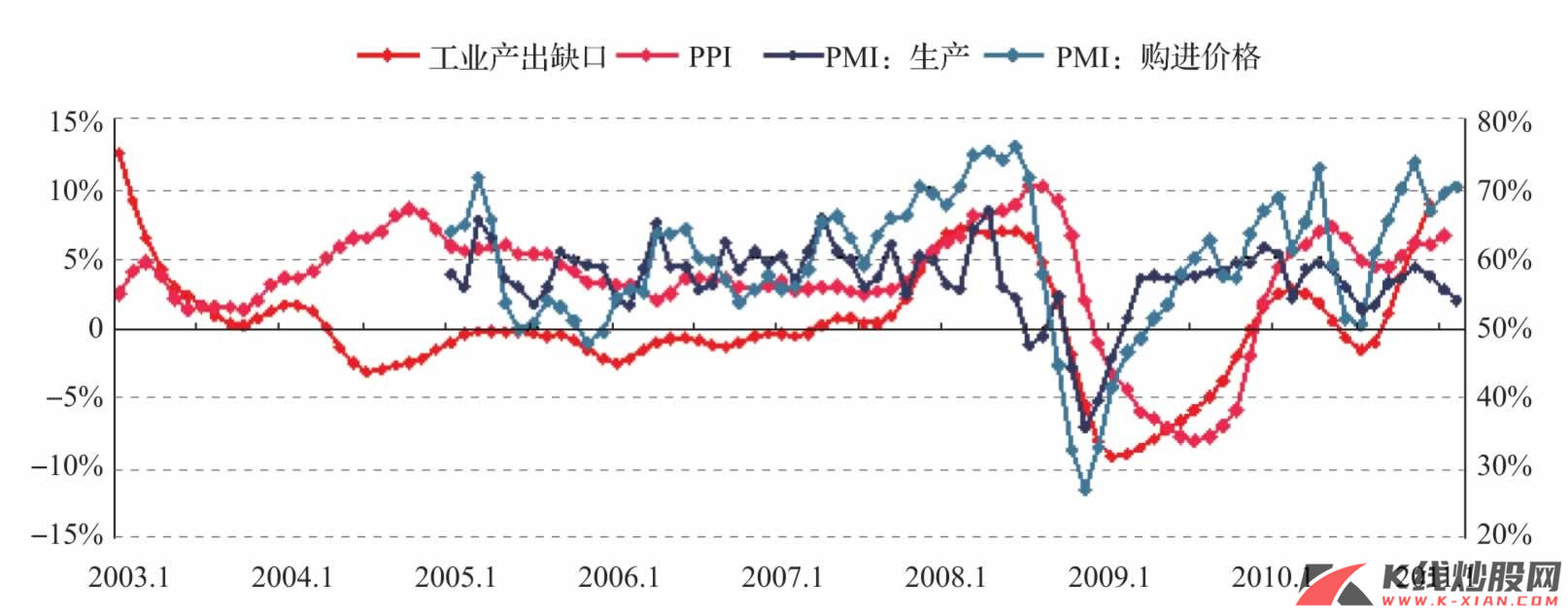

那么,我们有何方法来推演产能利用以及价格的变化?显然,PMI指数是一个很好的工具。产出缺口领先两期PPI相关系数为0.86,PMI生产指数领先4期产出缺口相关系数为0.7,PMI购进价格指数领先1~2期产出缺口相关系数为0.8,而PMI购进价格指数领先4期PPI相关系数为0.7,PMI生产指数领先7期PPI相关系数为0.85,可见,无论从哪个角度看,PPI均是一个滞后指标。这四个指标中,PMI生产指数是最领先的指数,根据PMI生产指数和购进价格指数,我们判断4月份之前,产能利用率仍在高位,7月之前可以看到库存重建仍然在继续。

周期复辟仍然是可期的,其高潮仍未过去。

工业产出缺口、PPI与PMI指数(PMI购进价格指数领先4期PPI、PMI生产指数领先7期PPI)

工业产出缺口、PPI与PMI指数(PMI购进价格指数领先4期PPI、PMI生产指数领先7期PPI)

图44 工业产出缺口、PPI与PMI指数(PMI购进价格指数领先4期PPI、PMI生产指数领先7期PPI)

资料来源:Wind资讯,中信建投证券研究发展部

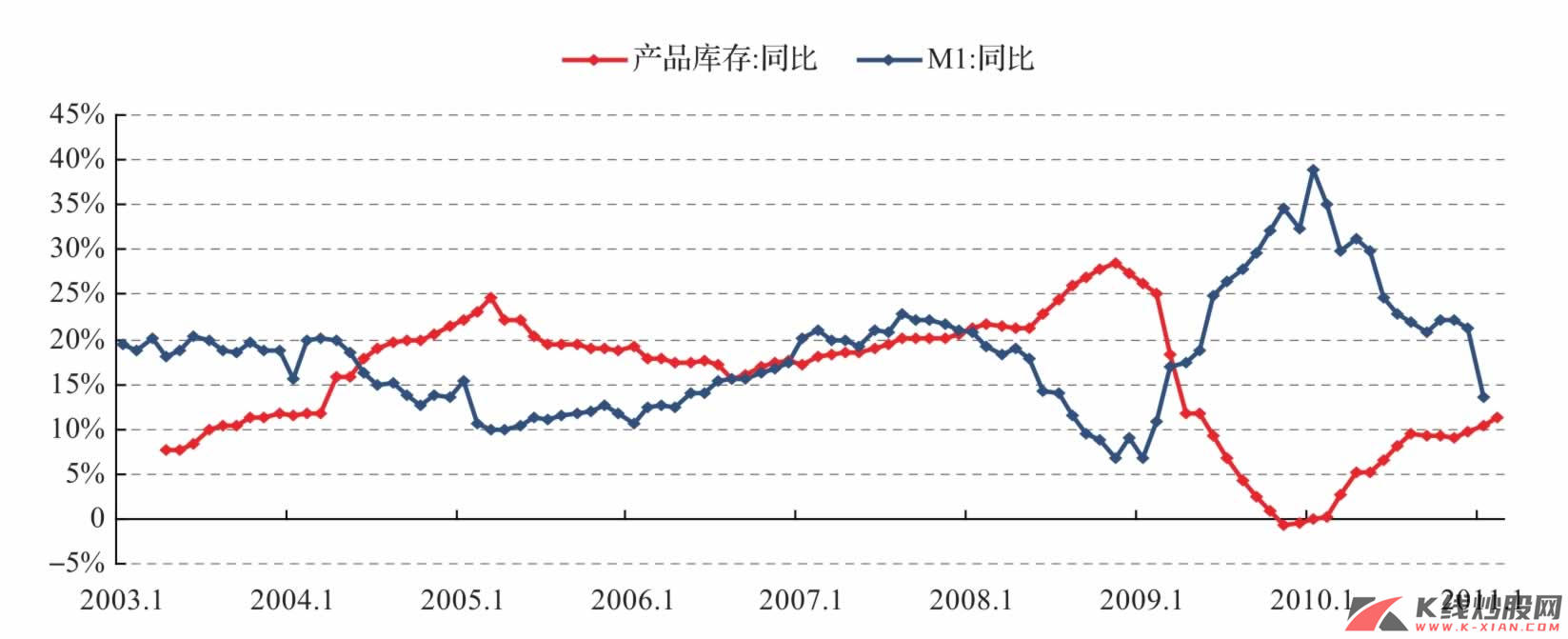

M1同比VS库存同比(t -3)(当期库存与滞后3期M1相关系数为-0.83)

M1同比VS库存同比(t -3)(当期库存与滞后3期M1相关系数为-0.83)

图45 M1同比VS库存同比(t -3)(当期库存与滞后3期M1相关系数为-0.83)

资料来源:Wind资讯,中信建投证券研究发展部