主力吸货是比较容易的,只要有钱就行,但是出货就不那么容易了,需要有高超的操盘技术。因为现在的散户越来越聪明,一看风声不对,立马就跑。主力持仓量大,要是出货太快,股价波动太大,往往会吓着其他投资者产生犹豫之心,而不敢入场接盘,这样主力就没办法获利,一下不注意就把自己套牢在高位。

因此,主力出货变得越来越隐蔽,如果普通投资者对主力出货的手法不了解,还容易掉入陷阱而被套牢。那么,主力出货时市场有什么特别的地方呢?下面我们来了解一下。

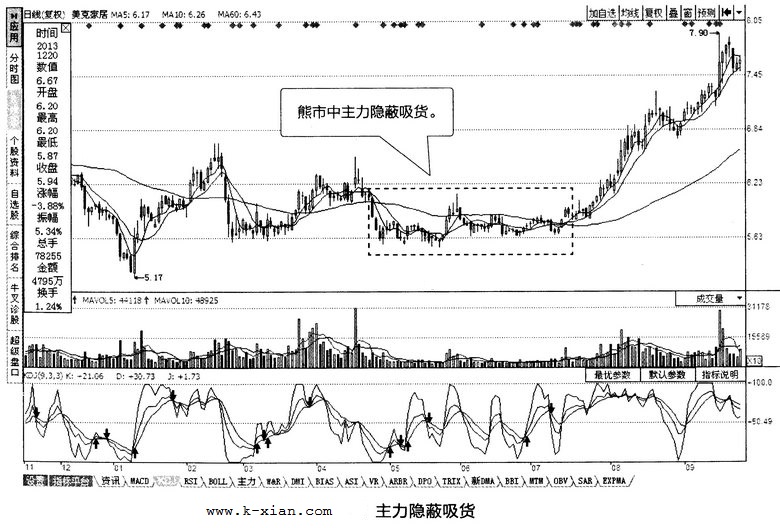

- 在形态、技术、基本面都要求上涨的情况下股价却不涨,这就是主力要出货的前兆,这种例子在股市中是非常多的。形态上要求上涨,结果不涨;技术上要求上涨,但还是没有上涨;还有的是公布了预期的利好消息,基本面要求上涨,但是股价不涨。这些都是主力出货的前兆。

- 有大量的利好消息涌现。主流的媒体如各证券报刊、电视台、广播电台等出现各种投资价值分析报告,大肆宣传该股,有些股评人也纷纷推荐该股,这些宣传无非是想证明该股价格与价值背离,股价严重低估等。如果短线投资者仔细留意一下就会发现,这些报告的出现大多在股价翻番的时候。在股价刚开始上涨时是不会有这些好消息的。利好消息太多,往往是主力萌生退意而故意放出的烟幕弹,目的就是为了掩护自己的出逃。遇到这样的情况,技术高超的短线投资客可以快进快出,获得赢利。

- 当某一只股票的传言满天飞的时候,也是庄家将要出货的时候。庄 家通过网络传播利好的传闻,其选择网络散播传言的原因是即使消息是假的也可以不负责任、无人追究,并且总能让一部分投资者相信传言是真的。主力通过一些朋友把这些所谓的内幕消息传播出去。通过这两种手段,使跟风的投资者增多,主力稍稍发力,跟风的接盘客就蜂拥而来,主力就能很容易地卖掉手中的持仓。

- 主力将出货时,总是会把声势造得很大,股评也纷纷说大盘将不断创出新高。其实,这是掩护主力退场的烟幕弹,是为了掩护大部队撤退,主力往往会拿出一部分资金,抓住一些盘子小、利好题材的个股大炒特炒,制造黑马狂奔、天天涨停板个股不断的狂热气氛,使退场的投资者又返身进场,捕捉股价高企的黑马。这样,就帮助主力稳住大盘,使大主力获得更多顺利出逃的时间。

以上四点投资者要特别注意。如果你发现市场上有这样的一些征兆,很有可能预示主力要出货了。如果你还是一个操盘手段不十分高超的新手投资者,那么在股价跌破关键价位,不管成交量是不是放大都应该考虑出货。因为对很多主力来说,出货的早期是不需要成交量的。

另外,除了上面一些征兆,我们还可以通过K线形态来捕捉主力出货信号:

- 当股价被拉到高位后,连续3日出现巨量的长阴线代表大盘将反多为空,投资者可先卖出手中持股。

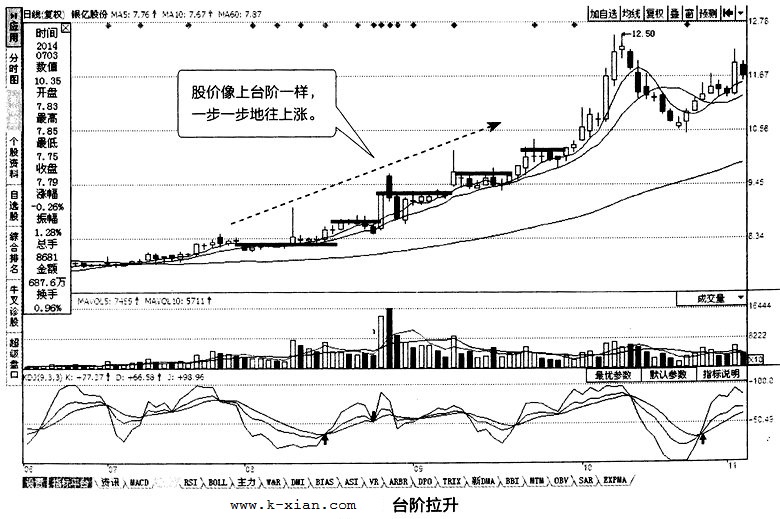

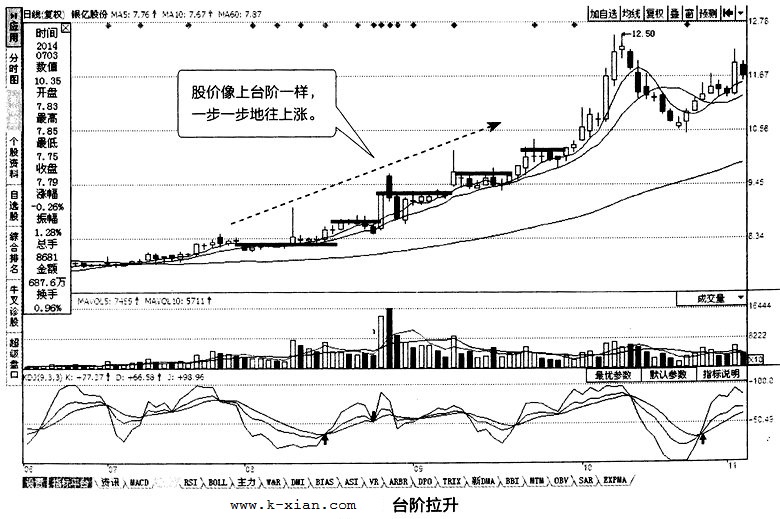

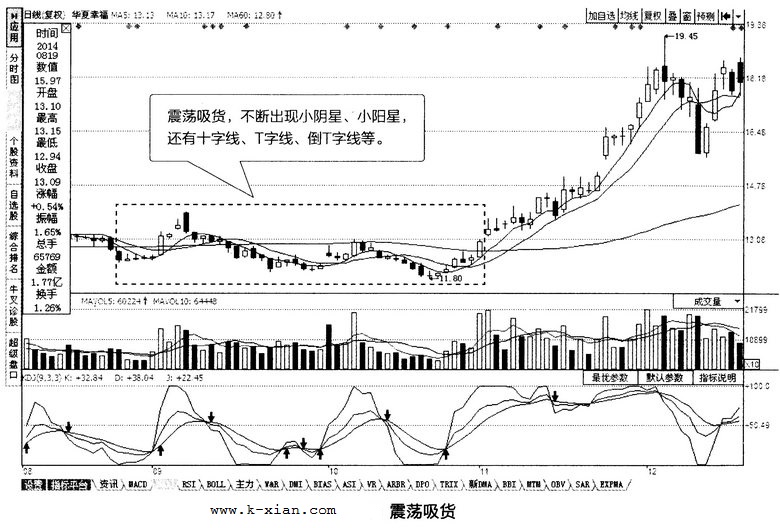

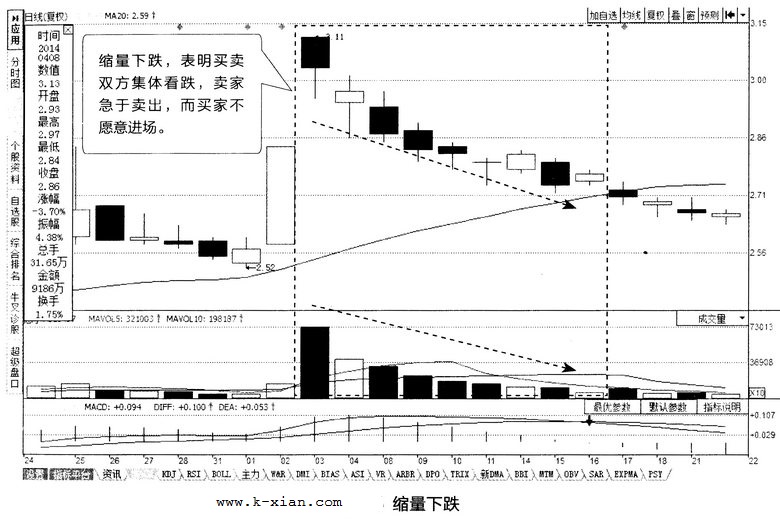

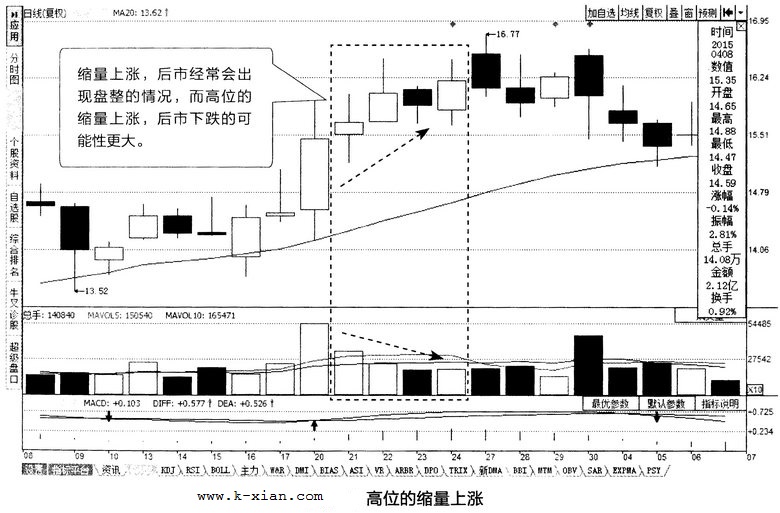

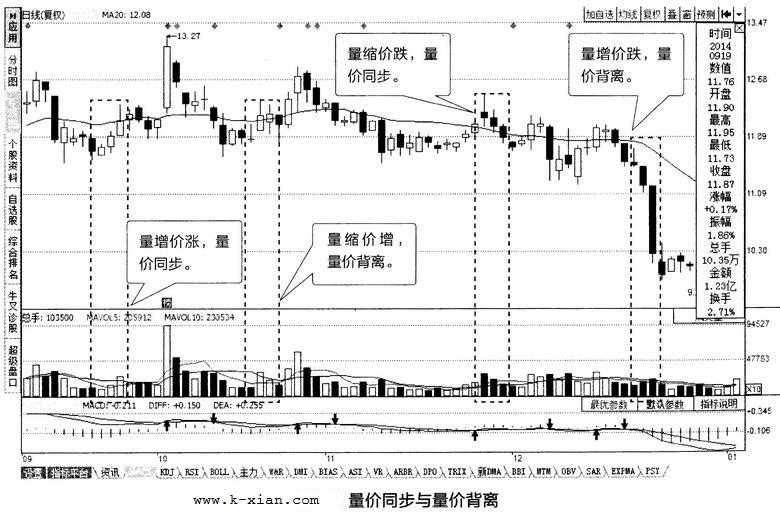

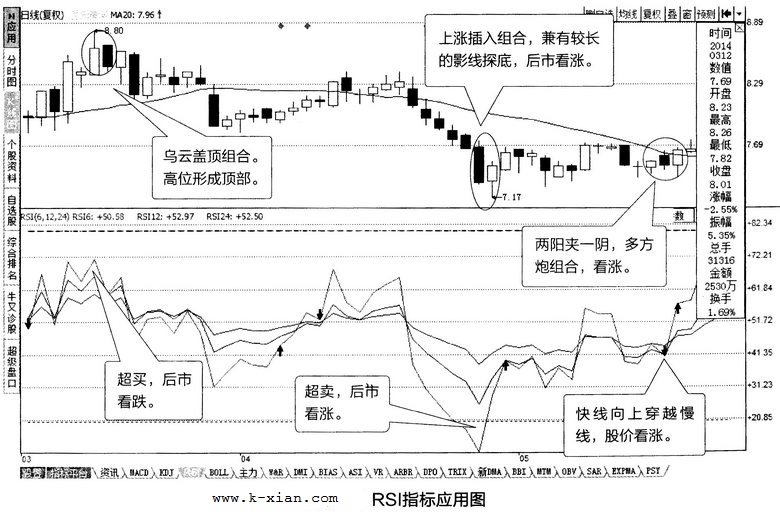

- 当股价被拉到高位后,出现连续6~9根小阳、小阴、十字线或较长上影线的K线往往是高位向下的信号,此时追高意愿不足,盘久必跌(如下图)。

- 当股价被拉到高位后,出现倒N字形股价走势及M字形的股价走势,是大盘将反转下跌的信号。

- 当股价上涨到一定阶段,连续放量冲高或者连续3~5个交易日连续放量,而且每日的换手率都在4%以上时,并且出现长上影线,要特别注意主力可能将开始出货了。当最大成交量出现时,其换手率往往超过10%,这就意味着主力在拉高出货。如果收盘时出现长上影线,表明股价冲高回落,抛压沉重。如果次日股价不能收复前日的上影线,成交开始萎缩,明后市将调整。遇到此情况,投资者要注意减仓甚至清仓。

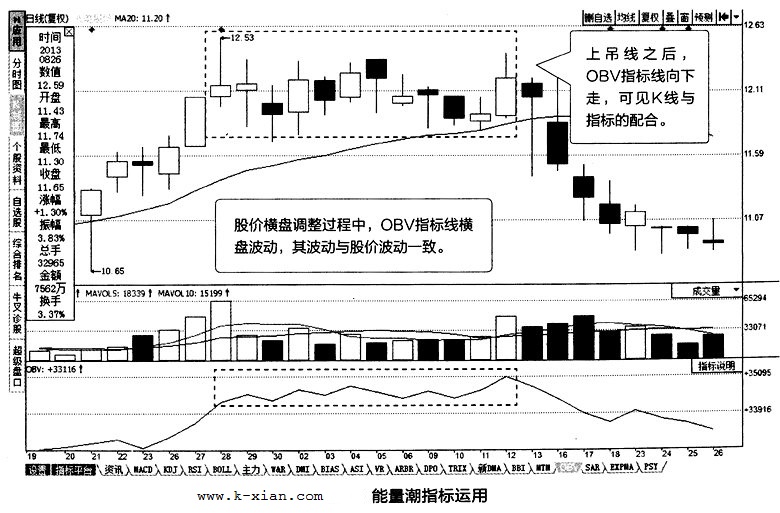

- 当股价被拉到高位后,如果出现十字星或长上影线的倒锤形阳线或阴线时,是卖出股票的关键时点。出现高位十字星显示买卖双方分歧强烈,局面或将由买方市场转为卖方市场,市场发生转折,投资者应注意规避风险,可出货。股价大幅上涨后,出现实体为阴的上吊线,反映当日拋售者多,空方占优势,若成交量很大则是见顶信号。许多个股形成高位十字星或上吊线时会形成头部,所以减仓为上策(如下图)。

当股价不再出现新的突破,形成第二个头时,投资者应坚决卖出,因为从第一个头到第二个头都是主力派发阶段。M形的右峰要是比左峰更低,则为拉高出货形态,有的时候右峰也可能形成比左峰更高的诱多形态,随后很快反转下跌,这是非常可怕的,至于其他头形,如头肩顶、二重顶、圆形顶,也都类似,只要跌破颈线支撑,投资者都得赶紧了结出货,免得亏损扩大。

以上是主力出货的信号,下面我们来了解主力出货的常见手法,这将有利于投资者更加清楚地了解。

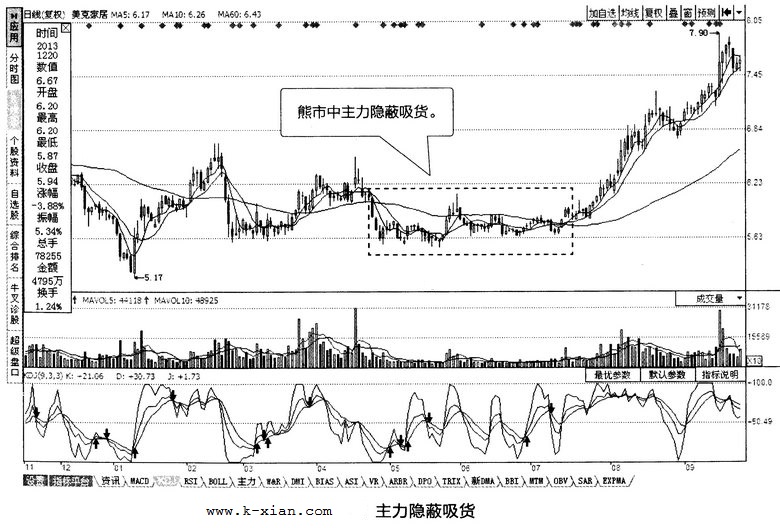

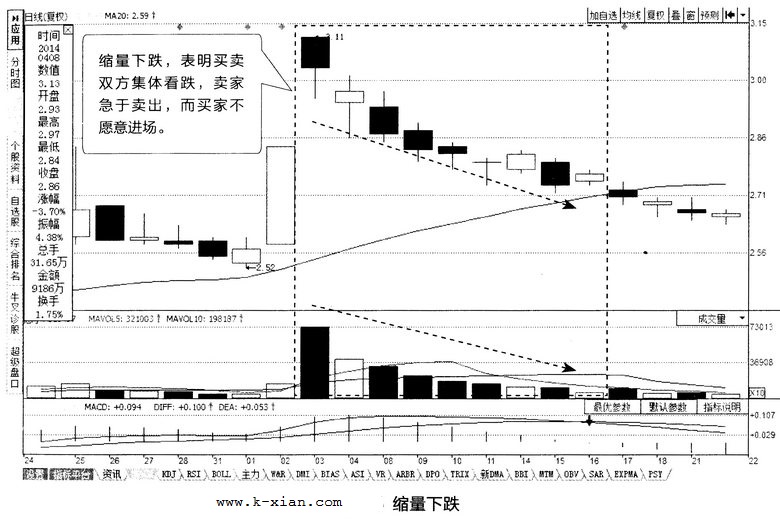

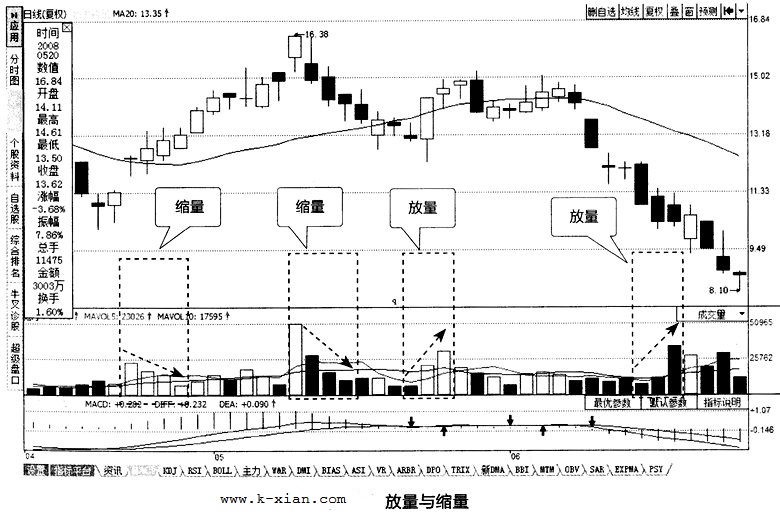

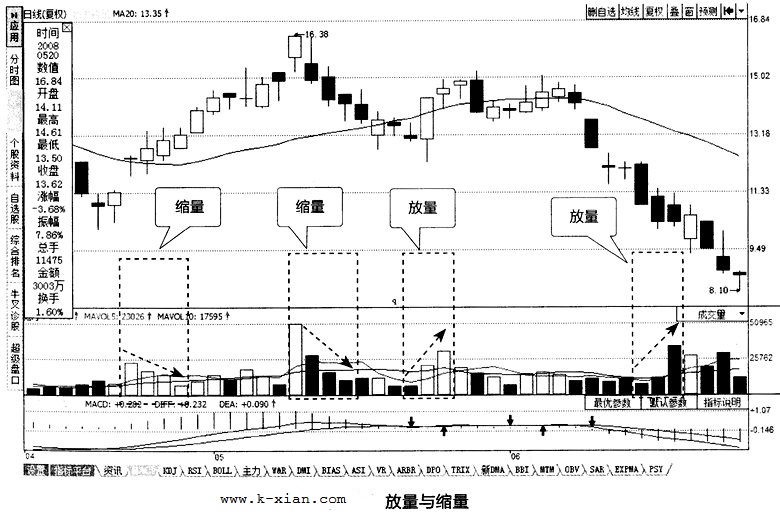

- 震荡出货法:股价被拉到高位后,在时间和大盘背景允许的情况下,总是在较高的价位卖出以获取更多的利润。因此庄家就会把股价维持在高位摆出以前震荡洗盘的架势,利用跟风盘对震荡行情说后走向的不确定认识,以及对股价会再创新高的幻想,分批缓慢出货,而且庄家为了吸引更多的场外资金进场,会加大震荡幅度,提供获利机会勾引短线客进场以便自己抛出更多的筹码,直到基本完成出货任务。其K线图上表现为均线系统经历大幅上扬后横向走平,它表明上涨动力消减,股价震荡幅度加大,K线阴阳交错而成交量萎缩,一切都表现出一种即将溃退逃跑前的混乱,这也叫中级出货。这时,由于对短线利润的贪婪,跟风盘进入市场将遭受巨大的损失。

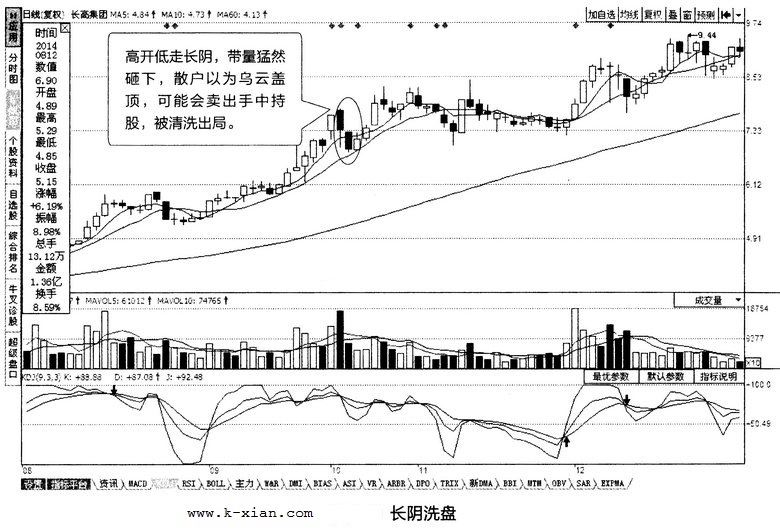

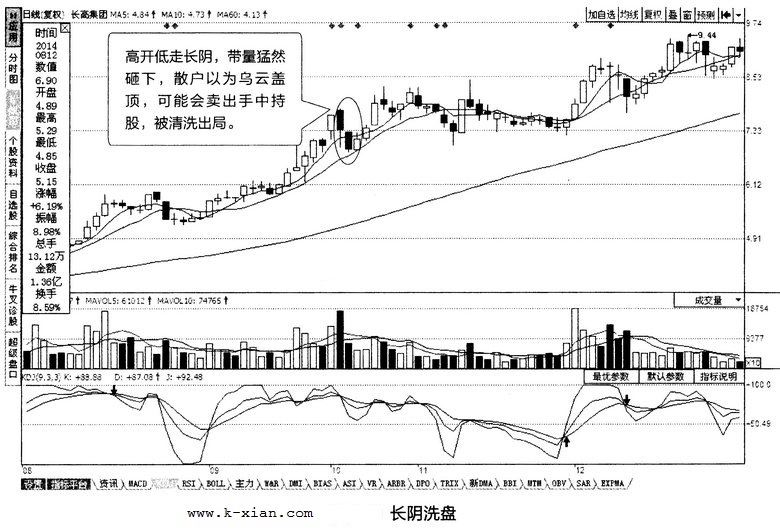

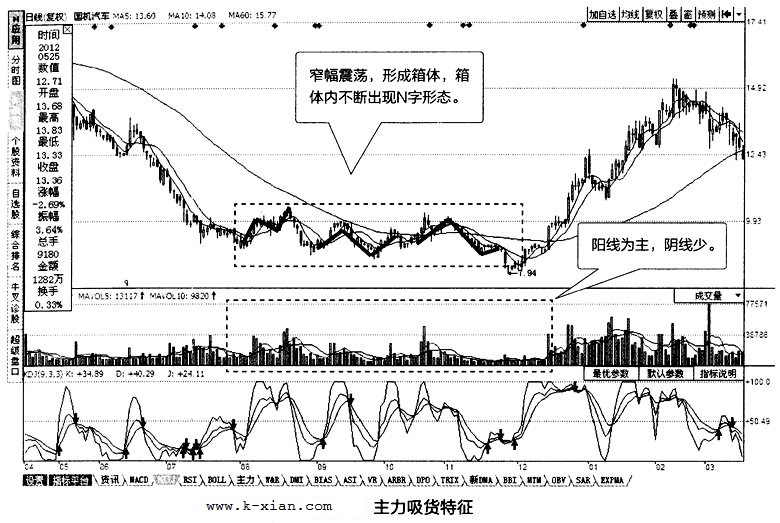

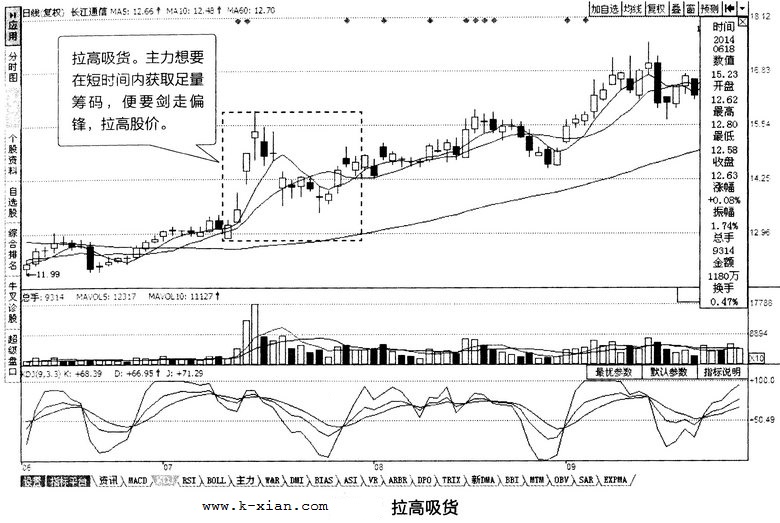

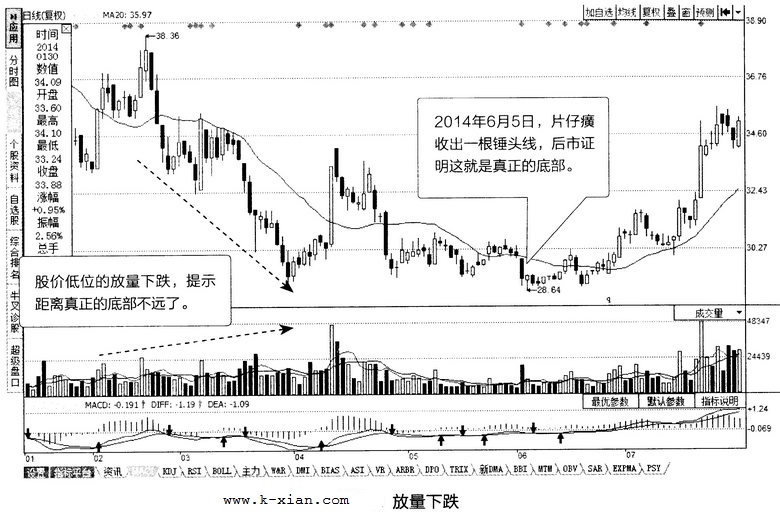

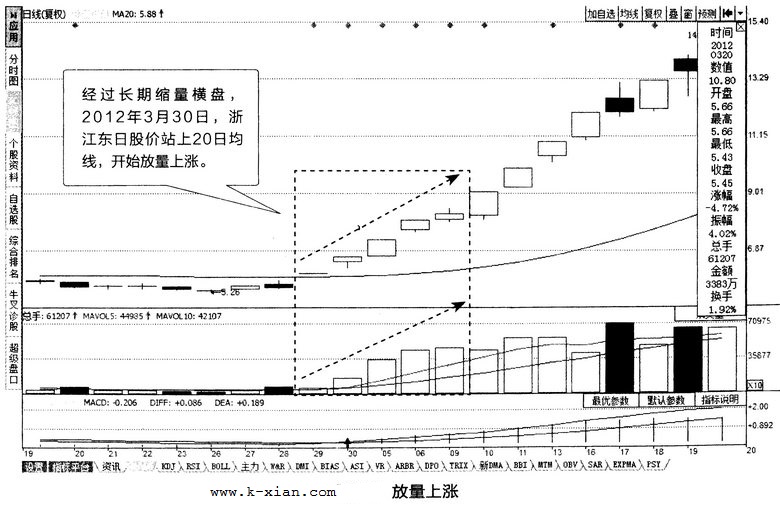

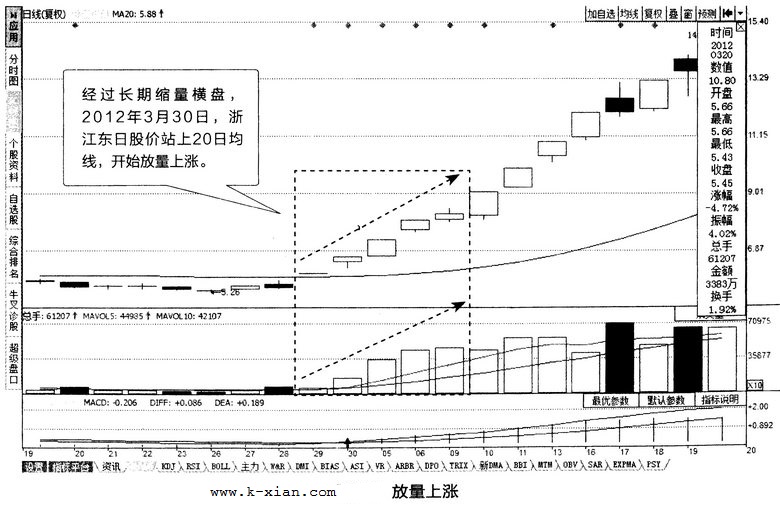

- 拉高出货法:股价被拉到高位,当突发性的重大利好消息发布,股价大幅高开,吸引散户全面跟进。庄家利用股价拉高时成交量大幅放大、追涨氛围狂热的市场条件,以盘中震荡为掩护,采用卖出10万股买进5万股、多出少进的方式与跟风盘冲锋,维持股价继续大幅上涨,达到出手大部分筹码的目的。K线图上表现为有下影线的中大阳线,成交量呈现阶梯式放大特征。还有一种是涨停板出货法,这种出货操作一两天就能完成(如下图)。这种出货方式庄家风险很大,只能在行情较为火爆时才能有较大把握成功出货。

- 打压出货法:庄家直接打压股价出货,往往是因为其发现了突发性的利空,或者其他某种原因迫使庄家迅速撤庄。投资者千万别以为庄家只有拉高股价才能出货,事实上庄家持股成本远远低于大众持股水平,即使打压出货也有丰厚利润。这种出货方式阴险毒辣,容易将股性搞坏,一般庄家不愿采用。股价总体走势呈逐波下探之势,重心快速下移,在日K线上往往形成长阴线。这也是为什么股市上的大空头总是遭人恨的原因。

- 三飘旗出货:三飘旗出货方式是指一只股票从底部开始启动,积累一段相当可观的涨升空间后为谋求高位的减仓派发操作,主力在高位区刻意营造三个依次抬高的高点,这三个高点基本上可以通过一条直线来连接。每次出现高点过后,股价出现回调,就好像竖起一根旗杆后拉出一面旗,回调低点也有所提高。当第三个高点出现后,股价出现长阴贯空K线,完成三飘旗形态的构筑过程,股价进入下跌阶段。标准的三飘旗形态的最后是股价出现长阴贯空K线,可以确认形态的完成(如下图)。

三飘旗出货方法其实是主力坐长庄的一种操盘办法,高抛低吸,不会着急一次性把货出尽,而是一个波段又一个波段地赚,这时候主力的利润是最大化的,可能股价只涨了50%,可是他的利润已经有150%,股价不高散户们也愿意跟,不会害怕。他要涨到什么位置,跌到什么位置,散户完全没办法预测。而且主力始终都能控制住这只股票,顺势而为,股票也不用全部抛掉,无论上涨还是下跌对他都有利。

般而言,从主力建仓到出货,股价要有一倍左右的涨幅,这样主力才能有50%左右的利润,这种利润要在较为平静的大势中才能取得。若大势不好,主力的利润就会减少,若大势较好,主力就会更上一层楼,把价格拉得更高,从而获得更丰厚的利润。