对房地产周期的讨论不大可能脱离对经济周期的讨论,两者互为因果关系。

宏观经济对房地产价格的作用渠道在于基本面的变化会改变人们的预期。在经济高速增长阶段,伴随着低利率和收入的稳步增长,人们对未来有良好的期望,会促进房地产市场的投资和价格上涨。反之,经济衰退期间,金融机构和企业进行改组和合并,市场上房地产的供给减少,而居民由于高失业、高利率以及收入下降,对增量住房的需求也减少,供给和需求的不匹配导致价格下降。因此,经济周期和房地产周期在演进中基本保持同样的步伐和节奏。

一般而言,房地产周期和经济周期是一致的。但房地产周期会先于经济周期而动,并且房地产周期的振幅会比一般宏观经济周期的振幅要大。因为房地产业是国民经济的先导性产业,也被称为国民经济的晴雨表。在一般情况下,当国民经济走向繁荣之际,房地产业总是率先发展和繁荣;当国民经济走向衰退之际,房地产业又会率先滑坡。房地产周期较长,而且波动的振幅一般比宏观经济波动大。用住房建筑周期来解释这种情况,就很容易看出其中的原因。①建筑业依赖于长期的利润预期而不是短期的利润预期;②房地产要求以长的生产期间来计划建造住房和计划行业的组织;③住房供给过剩要经过较长的时间才能觉察。住房建筑市场缓慢的反应机制,使得该行业对经济活动的短期波动不敏感。作为住房建筑市场的主要驱动力量,开发商和建筑商往往容易在市场景气时期过于乐观,而在市场衰退时期过分悲观。导致建筑业无论在扩张期还是收缩期,其持续时间较长,从而形成了建筑业较长的周期。

古典房地产景气周期与经济周期

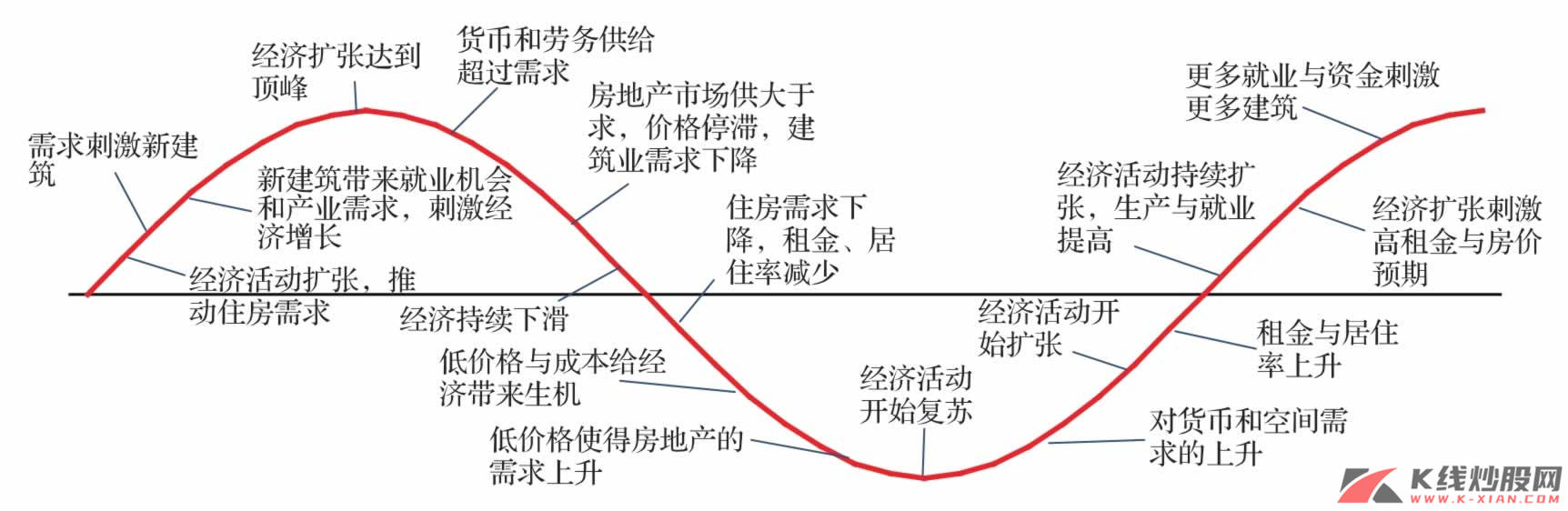

与其他周期如库存周期类似,要素价格下降是需求恢复的起点,对房地产周期而言,在衰退过程中,房价持续下降到一定程度,就会促使需求的回升,而后是经济活动的复苏,居民收入开始提高,对空间需求上升,经济逐渐进入扩张时期,房地产的租金和居住率上升,生产和就业提高,进一步刺激房地产,刺激租金和房价预期,房地产投资扩张达到顶峰,货币及劳务供给超过需求,房地产市场供大于求,价格滞涨,建筑业需求下降,经济持续下滑,住房需求下降,经济衰退,价格持续下降,直至低价格、低成本给经济带来生机,房地产需求上升,进入新一轮景气循环周期。

可见,价格、需求、投资、货币和经济周期是主导古典房地产周期运行的最重要因素。在这些因素中,价格是供需关系的直观表现;需求则取决于居民收入和人口结构等;投资则受需求预期、土地使用制度和信贷等因素影响,滞后于需求;货币,包括利率水平和信贷水平,起到杠杆作用;经济周期则决定要素价格、收入预期,与房地产周期互为因果。此外,社会体制变革、技术革命、国际资本流动、各国资本市场自由化程度和金融管制松紧程度也是影响房地产周期的重要因素。

资料来源:张红,《房地产经济学》,清华大学出版社;中信建投证券研究发展部

经济周期中的房价

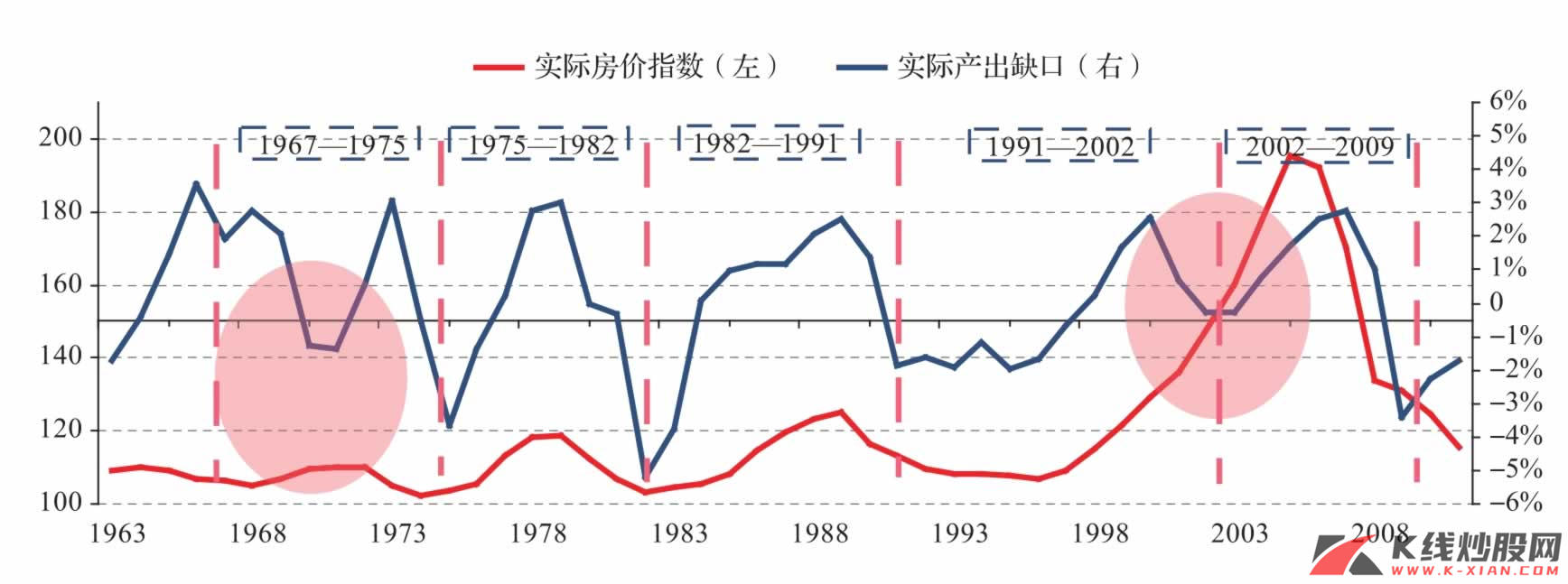

房地产周期与经济周期之间的关系,从美国的角度来看,比较明显的例子是1975—1982年、1982—1991年两次石油危机冲击期间,实际GDP产出缺口分别完成了两轮周期,与之对应,实际房价指数也完成了两轮周期。在1967—1975年的经济周期中,产出缺口在1970年开始下探,但是实际房价仍旧保持了增长速度,我们认为,这一背离一方面与城市化和“婴儿潮”一代住房需求导致的坚挺的基本面相关,另一方面战后整体经济繁荣背景下衰退的幅度较为和缓。2001年互联网泡沫破灭后的经济下行也没有阻止房价的下跌势头,而这一背离被认为和美联储的低利率政策以及抵押贷款市场的发展密切相关。最近的次贷危机背景下房价下跌领先于经济衰退。整体而言,美国房地产周期和经济周期基本保持高度的相关性。对两者背离的分析表明,如果经济衰退的形势并不严峻,例如在1970年和2001年发生的情形,同时有其他的支撑因素,如人口结构变化导致的刚性需求或者低利率政策下宽松的流动性,房价可以维持上升趋势。但是如果产出缺口严重下探,此时房价很难独善其身。

资料来源:Wind资讯,中信建投证券研究发展部

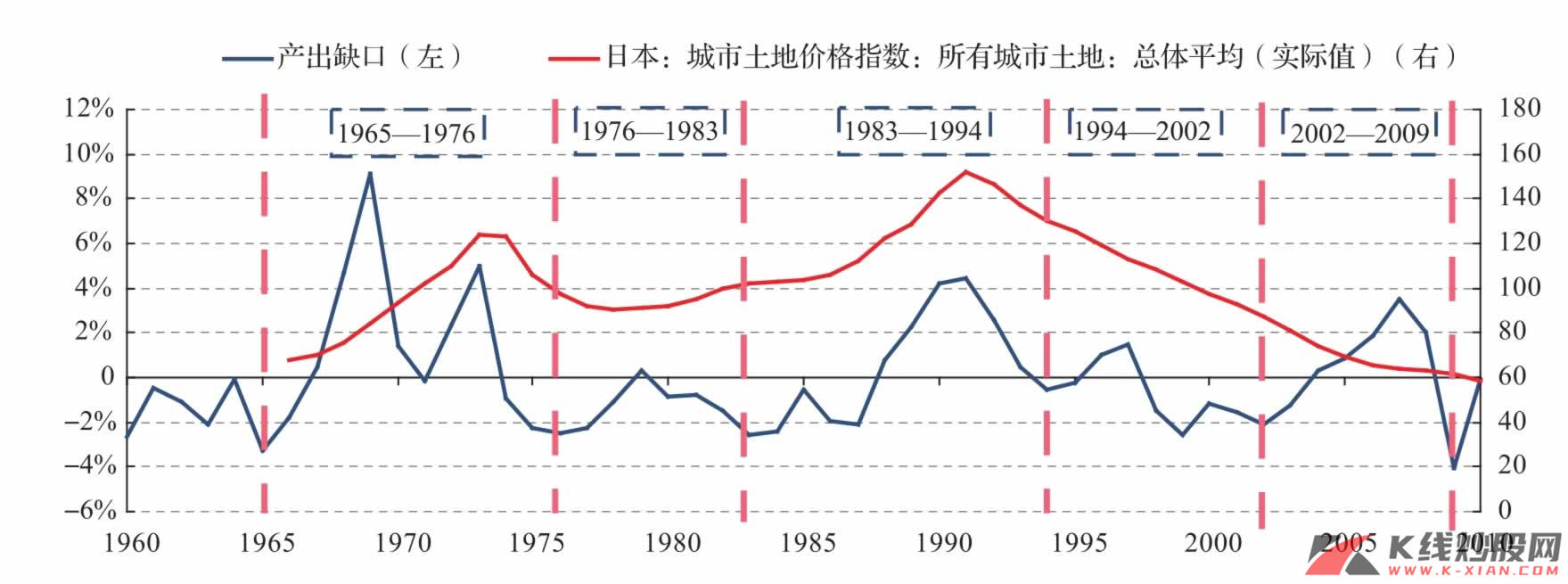

日本在六七十年代的产出缺口基本为正,出现了战后的经济起飞,高速的城市化和“婴儿潮”一代的住房需求也持续推高了房价。但是,在遭受1976年石油冲击之后,经济增速明显放缓。在1976—1986年的10年间,经济运行低于长期增长水平,但是实际房价依旧表现出上升趋势,此时经济周期和房地产周期开始背离。随后,从1991年开始,经济周期和房地产周期在冲高后开始回落,尽管在2006—2008年间的经济扩张使得房价下跌速度有所企稳,但是仍处在下降通道中。

资料来源:Wind资讯,中信建投证券研究发展部

资料来源:Wind资讯,中信建投证券研究发展部

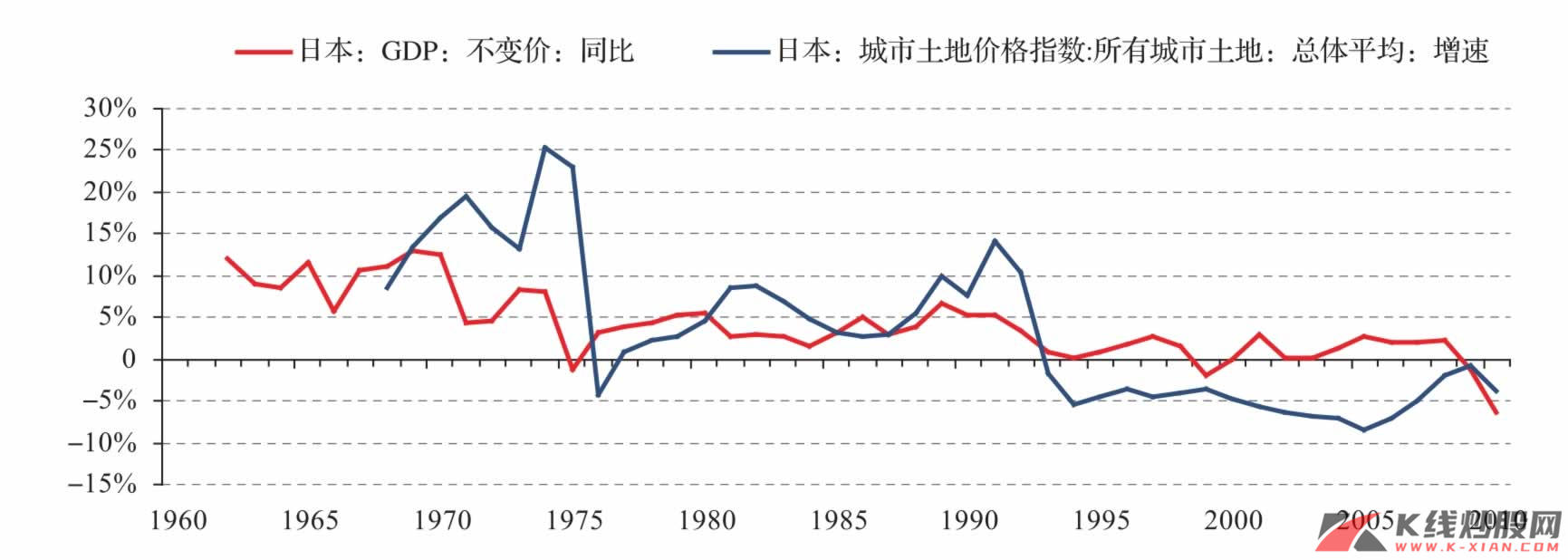

日本的实际GDP增速和房价增速表现出了类似的趋势,均表现出阶段性降低的特征。1970年之后,日本的工业化基本完成,实际GDP增速的平均水平也比1960—1970年间有明显下降,而在1990年之后更是进一步下降。整体而言,日本经济在1990年之前的不景气和房价的高速上升形成了鲜明的对比,由于城市化进程放缓和人口结构老龄化,特别是前面分析的1990年之后购房适龄人口持续下降,使得房价缺乏需求面支撑,从而进入了下降通道。经济形势和购房需求在房地产泡沫破灭后的20年间并没有很大改善,这样房地产市场进入“失去的20年”也就不足为奇了。

房地产投资与经济周期

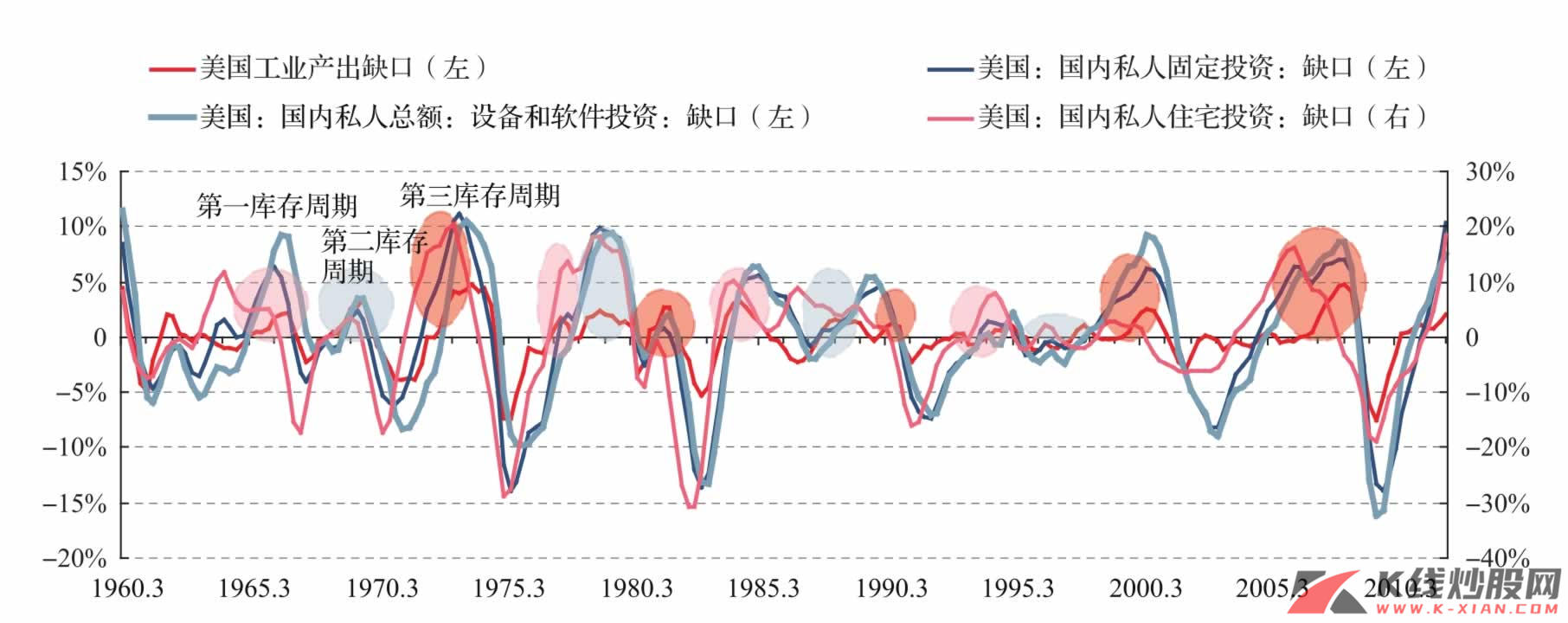

与利用工业产出指数计算产出缺口以衡量产出对其长期趋势的偏离类似,我们利用了美国固定资产投资中的住宅投资指数来计算投资缺口,以比较投资景气周期与房价周期。美国的房地产投资缺口与房价指数有很强的关联性。固定资产投资中的私人和政府投资的缺口分别在1967年、1970年、1974—1975年、1981—1982年、1991年、2001年、2008—2010年处在低点。这个投资周期的变动与我们在2011年12月《周期之轮(2):动力》中提到的对美国真实经济周期的分析基本一致,存在3年左右的短周期的调整以及9~10年左右由于较大的外生或内生冲击造成的大的调整:七八十年代的冲击来源主要是石油危机,90年代初是海湾战争,2001年为互联网泡沫的破灭,2008—2009年为次贷危机。投资缺口由负转正代表的房地产投资的企稳或者回升与房价的上升周期一致,而投资缺口由正转负代表的房地产投资的乏力或者回落与房价的下跌周期一致。

资料来源:中信建投证券研究发展部